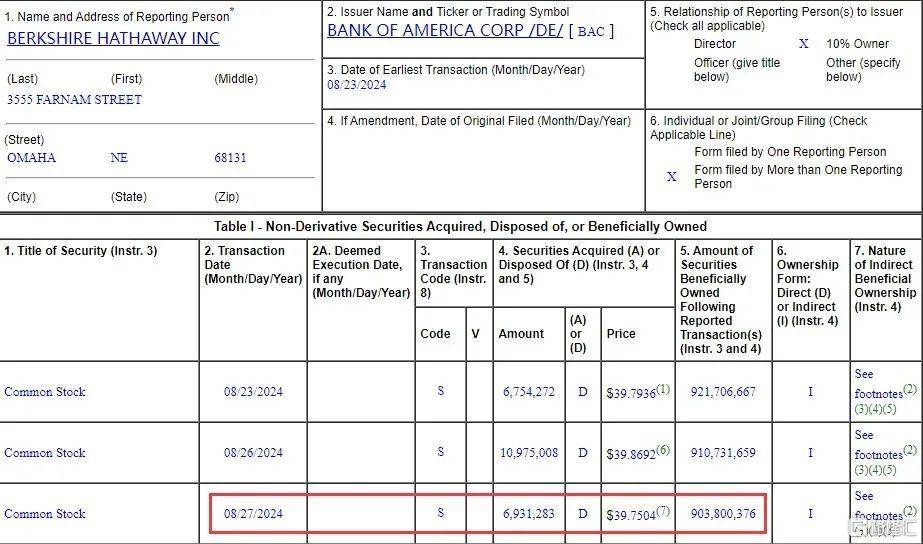

伯克希尔哈撒韦当地时间8月27日向美国证券交易委员会提交的文件显示,该公司在8月23日至8月27日期间出售了约2470万股美国银行普通股,交易金额约为9.819亿美元。

自7月中旬以来,伯克希尔哈撒韦公司通过一系列抛售,总共减持了近13%的股份,产生了54亿美元的收益。

伯克希尔目前仍是美国银行最大的股东——根据周二的收盘价,其持有该银行9.038亿股股票,价值359亿美元。

巴菲特对美国银行的投资始于2011年金融危机后,当时该股股价接近5美元。在出现抛售狂潮之前,该股今年上涨了31%。此后,股价下跌10%,至39.67美元。

美国银行是巴菲特最爱的传统银行股。根据最新的13F文件,截至第二季度末,伯克希尔前五大重仓股为苹果、美国银行、美国运通、可口可乐、雪佛龙。

伯克希尔为什么要大幅减持?

到目前为止,巴菲特本人一直对其减持美国银行的理由和意图保持沉默。

近年来,伯克希尔已经清仓了多家银行的股票,包括美国合众银行、富国银行、纽约梅隆银行。

市场分析人士认为,巴菲特减持美国银行的思路可能与此前对美国合众银行、富国银行的操作策略一致。通过不断减持,将持股比例降至10%以下,将无需再在两个工作日内披露股票交易情况,以规避监管风险。

另有外界猜测,巴菲特减持美银的原因可能包括美银的估值过高、为美联储货币政策转变做准备、嗅到了杰克逊霍尔的特殊信号等。

进入8月后,美联储开始频繁地对外释放降息的信号。鲍威尔在杰克逊霍尔会议的发言也坚定地传达了政策转向的信号。

京公网安备 11011402013531号

京公网安备 11011402013531号