出品 |

作者 | 立莉

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

在“马太效应”日益突出的消费金融领域,后发者如何突围是个常看常新的话题。

中信消费金融是经原中国银保监会批准成立的全国第24家持牌消费金融机构,至今成立已有5年时间。作为首家由信托公司参与设立的消费金融公司,中信消费金融长期贴着“信托系消金”的标签。

但随着中信金控的成立、股东的变更,这一标签渐成历史。

近日,中信消费金融成立以来首次更换董事长,原百信银行行长李如东赴任中信消费金融,担任董事长一职。

背靠中信这棵大树,中信消费金融坐拥股东、市场渠道等优势。截至2023年末,中信消费金融总资产规模达到110.38亿元,同比增长8.82%。

然而,在国内31家消费金融公司中,中信消费金融排名20之外,处于行业中后部位置。首次更换董事长后,这家持牌消金公司还将面临哪些挑战?

1、新掌门李如东走马上任

8月14日,中信消费金融在官网上公告称,国家金融监督管理总局北京监管局公示了中信消费金融董事长任职资格的批复,核准李如东担任中信消费金融董事长的任职资格。

同时被获批的还有中信消费金融两位董事,北京监管局核准邵冰、朱立群担任中信消费金融董事的任职资格。

(图 / 中信消费金融官网)

李如东曾长期任职于中信银行,是一位中信“老将”,在金融科技、数字金融方面建树颇多。

公开资料显示,李如东于1996年进入中信银行,历任于中信银行信息技术部总经理助理、网络银行部总经理助理、电子银行部总经理助理、副总经理。

2017年1月,李如东担任百信银行筹备组组长,同年8月其成为百信银行行执行董事、行长,也是该银行的首任行长;百信银行由中信银行与百度联合设立的,是国内首家独立法人直销银行。

2024年5月,百信银行发布关于变更行长的公告,李如东因工作调整已辞去该行行长等职务。彼时已有消息称,李如东将赴中信消费金融任职。

值得一提的是,这是中信消费金融成立以来首次更换董事长。

中信消费金融的首任董事长为皇甫文忠,同样是一位中信“老将”,来自中信信托。他曾担任中信信托业务总监、中信银行昆明分行副行长、中信银行零售银行部贵宾理财部总经理等职务。

邵冰、朱立群两位董事均来自中信消费金融的股东中信金控。

对于此次人事变更,中信消费金融方面接受澎湃新闻采访时表示,新任董事长对消金行业有深刻的理解与管理经验,将进一步推动公司高质量发展。新董事的选任表明了中信集团及中信金控对中信消费金融发展的重视与支持。

2、“信托系”标签成历史,注册资本仅7亿元

开业之初,因有中信信托作为股东,中信消费金融一度被称为“全国首家信托系消费金融公司”,而随着股东的变更,这一标签被逐渐撕下。

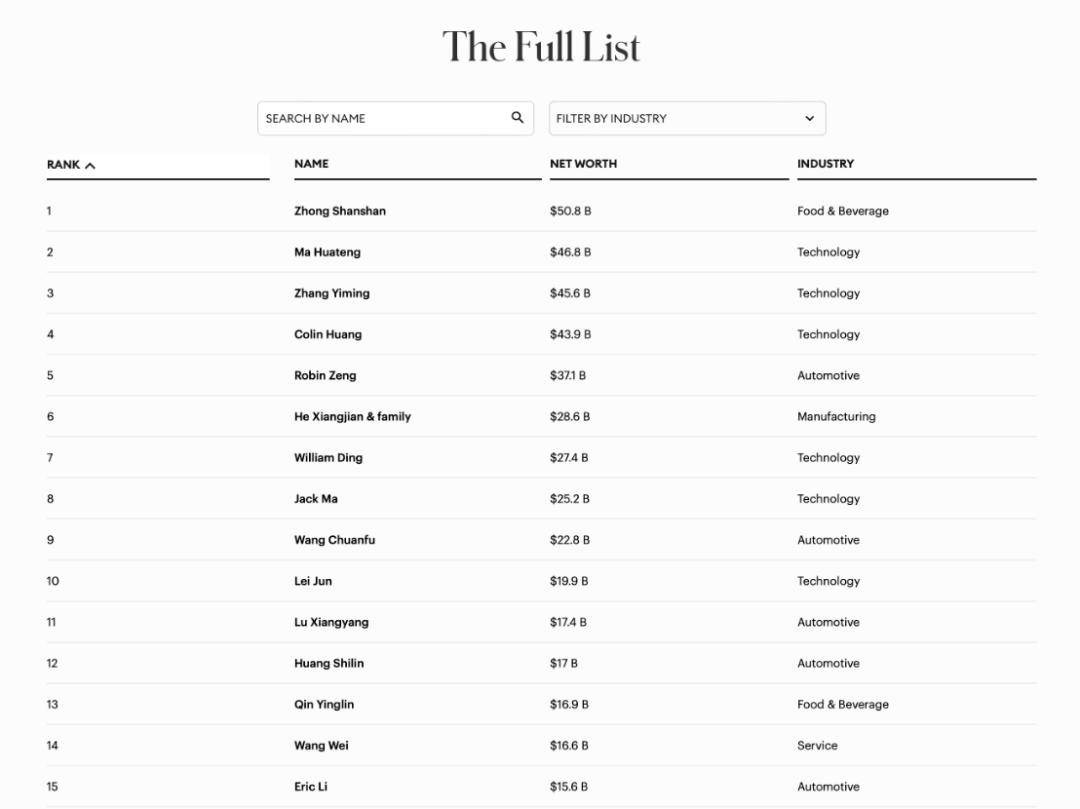

官网显示,中信消费金融于2019年6月开业,起初注册资本为3亿元。股东有三家分别为:中信有限持股比例为35.1%;中信信托有持股比例为34.9%;金蝶软件持股比例为30%。

开业未满一年,中信消费金融就迎来首次增资。

2020年5月,北京银保监局发布关于有限公司变更注册资本的批复,批准该公司将注册资本从3亿元人民币增资至7亿元人民币。此次为原股东同比例增资,持股比例较之前并无变化。

此后,随着采用“小金控”模式设立的中信金控于2022年3月成立,中信集团旗下的金融牌照陆续划转到中信金控。

2022年11月,中信金控受让中信有限持有的全部中信消费金融股权。2023年6月,中信金控再度获批受让中信信托所持有的中信消费金融全部股权。

中信消费金融方面对媒体回应称,本次公司股权变更,是根据监管部门对中信金控股权相关要求进行的调整,不会对公司正常经营活动产生重大影响。

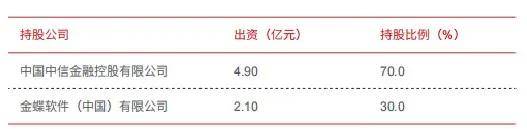

(图 / 中信消费金融官网)

今年4月,中信消费金融在2023年度报告中称,中国中信金融控股有限公司受让原股东中信信托有限责任公司持有本公司34.9%股权,持股比例由35.1%增加至70%,该事项已完成工商登记变更。

由此,中信信托退出股东之列,中信消费金融的“信托系”标签成为历史。

这两次股权变动中,仅有股权的转让不涉及资本金的变动,当前中信消费金融注册资本仍为7亿元人民。

需要注意的是,2024年3月,国家金融监督管理总局正式发布消费金融公司管理办法(以下简称:办法),进一步提高了消费金融公司的准入标准。

根据办法要求,消费金融公司注册资本最低限额从3亿元提高至10亿元,主要出资人持股比例要求由不低于30%提高至不低于50%。

中信消费金融目前的注册资本为7亿元,尚不满足新规最低要求。由此看来,中信消费金融亟需进行增资,以增强资本实力满足监管要求。

今年6月,中信消费金融还收到一张来自国家金融监督管理总局北京监管局百万级罚单,在消金行业内较为罕见。罚单显示中信消费金融涉及四项的违规事实。

其中包括:合作机制与合作模式存在明显不足,导致合作业务管控未能达到应有标准;在综合利率等关键产品信息方面披露行为不规范;授信体系存在严重缺陷,授信审批环节不够独立;贷后管理也未能做到位,导致部分个人消费贷款被违规挪用至限制性领域。

最终,中信消费金融因上述违规行为被处以120万元的罚款。

这一系列问题也反映出中信消费金融在合规层面尚有短板待补齐。

3、营收净利双增,低价转让不良贷款

官网显示,中信消费金融以发放个人消费贷款为主营业务,形成“信金贷”、“信期贷”、“炬火计划”三款产品,为客户提供纯线上、无抵押、无担保、小额、分散的消费金融产品。

具体来看,“信金贷”面向优质企业员工定向开放的个贷产品,单利范围4.8%-14.4%。

“信期贷”面向大众提供的个人消费信用贷款产品,单利范围4.8%-23.99%。

“炬火计划”面向具备高职专科及以上(含全日制和非全日制)学历的毕业5年以内的应往届生提供的个贷产品,用于满足应往届生在落户、就业过渡阶段的消费金融需求,单利范围4.8%-18%。

6月18日,中信消费金融发布2023年度环境、社会及公司治理(ESG)报告。

报告显示,中信消费金融2023年实现营业收入7.08亿元,同比增长37%;净利润1.18亿元,同比增长36.66%。

截至2023年末,资产总额为110.38亿元,较上年末增长8.82%;净资产收益率为13.42%,较上年末增长2.31个百分点;累计服务客户1157.34万人,累计放款突破1000亿元;贷款余额106.94亿元,较上年末增长11.14%。

虽然总资产、营收、净利均有所上涨,但在31家持牌消金公司中,中信消费金融2023年的营业收入、净利润、总资产等指标均在排名20名开外。

与三家行业头部企业招联消费金融、兴业消费金融及马上消费金融相比,更是相差甚远。

「界面新闻·」还注意到,当前,中信消费金融不良贷款承压。

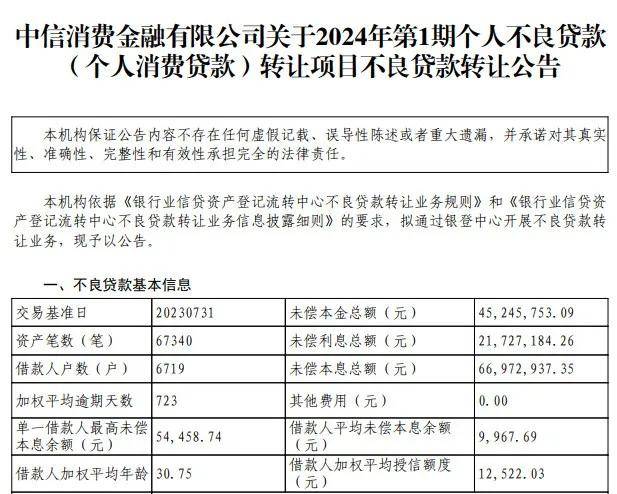

2024年,中信消费金融首次转让不良贷款。从其2024年第1期个人消费贷款转让项目不良贷款转让公告来看,本次拟转让未偿本息总额为6697.29万元,初始转让价格为239.80万元。

(图 / 银登中心官网)

这初始转让价格仅占资产包未偿本息总额的3.58%,几乎是以“地板价”卖出。

上述转让公告显示,本次拟转让的不良贷款包未偿本金总额为4524.58万元,未偿利息总额为2172.72万元。

该资产包所涉及的贷款在五级分类中均归于损失类别,并且全部进行了核销。信用类贷款的笔数为67340笔,未发生诉讼笔数也为67340笔。

此外,「界面新闻·」还注意到,今年7月监管核准了中信消费金融开展信贷资产证券化业务(ABS)资格,发行ABS融资是消费金融行业融资的重要方式,这对于中信消费金融的发展无疑是一大利好。

不过,从上述种种迹象来看,新任董事长李如东肩上的担子并不轻松——如何增资扩股、扩大市场份额,将成为这位新掌门上任后面临的重要挑战。

*文中题图来自:摄图网,基于VRF协议。

京公网安备 11011402013531号

京公网安备 11011402013531号