核心观点

引言:

二季度以来消费需求不足的问题加重,且结构分化明显,表现为高能级城市消费弱于低能级城市消费,商品消费弱于服务消费,社会集团消费弱于居民消费。7月底政治局会议明确提出“要以提振消费为重点扩大国内需求”,显示出提振消费的紧迫性。

本篇报告主要聚焦于区域间消费分化的现状,选取了28个一二线城市的社会消费品零售总额、居民可支配收入和消费支出、地方财政收入、工业企业利润等指标,分析当前高能级城市消费走弱的原因。

核心观点:

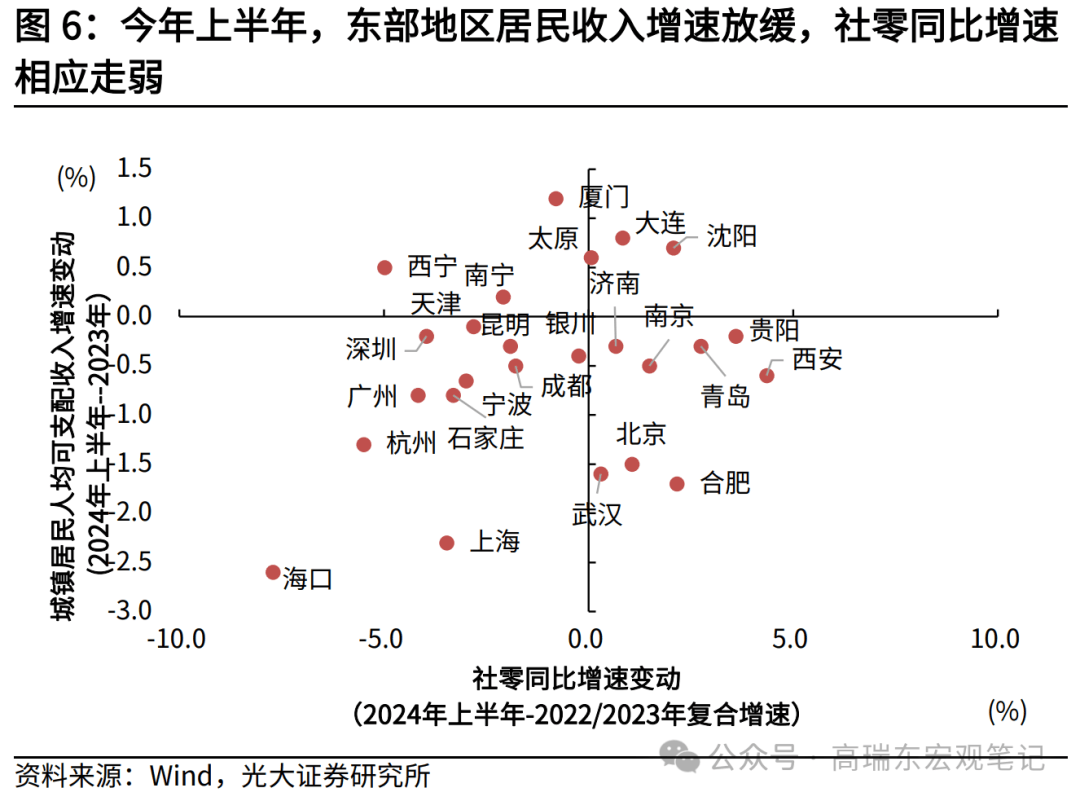

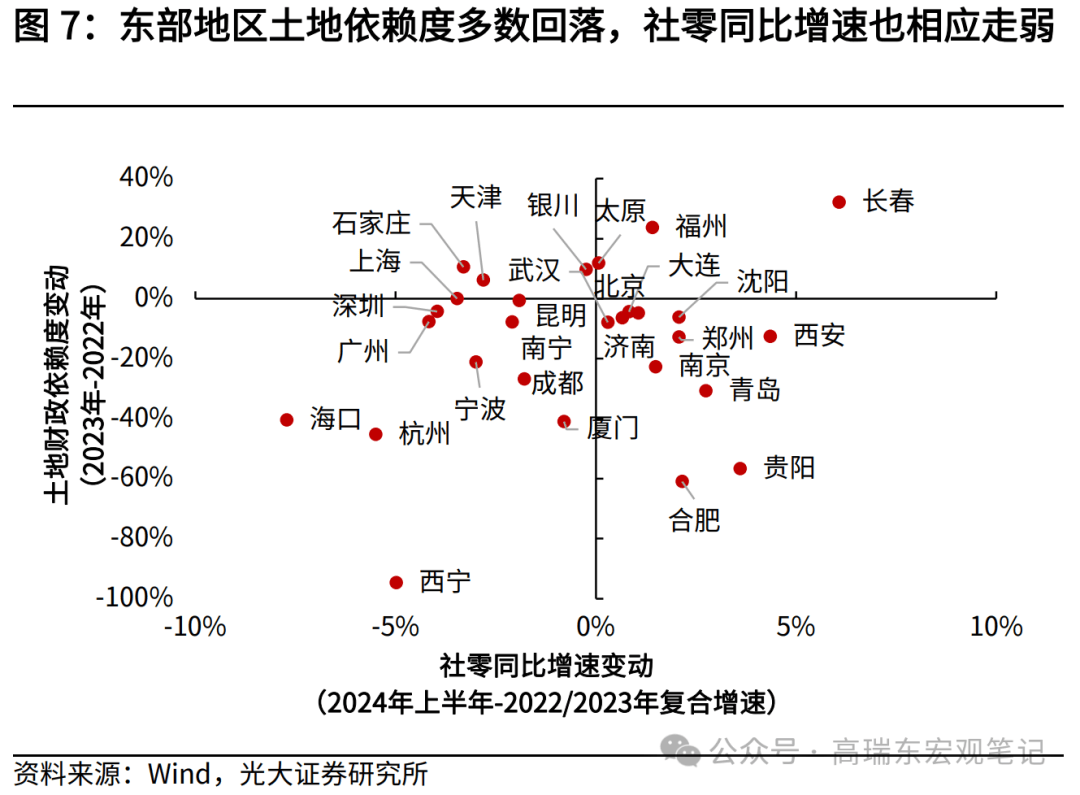

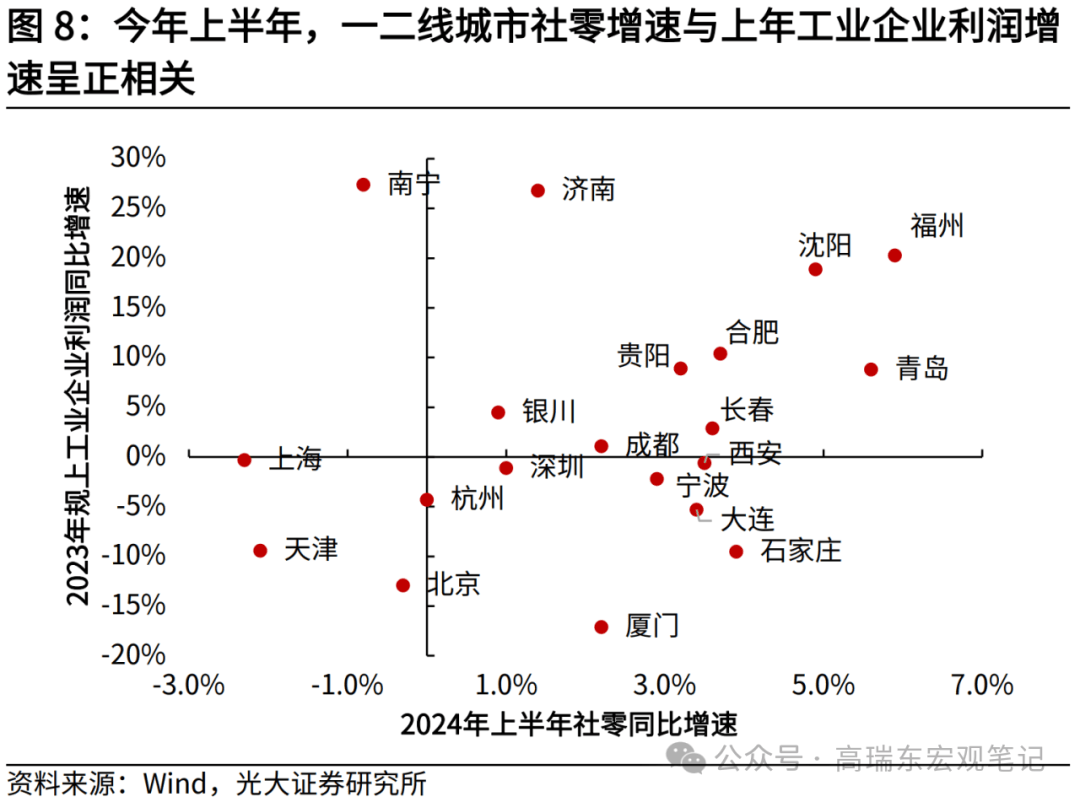

今年上半年一线城市和东部二线城市社零同比增速普遍走弱,中部和东北部二线城市社零表现较好。究其原因,高能级城市消费走弱,源于经济加速去地产化后,全社会收入和财富效应下降,表现为居民消费和社会集团消费同步承压。观察各地居民收入、工业企业盈利、土地财政依赖度变动,与社零同比增速均呈现正相关性。

当前一二线发达地区消费走弱,是新旧动能加速切换的结果,鉴于房地产市场尚未企稳,消费市场恢复仍需等待。今年一线城市消费疲弱,与金融业占比较高、居民财产净收入占比偏高有关;东部二线城市,受土地财政拖累较大,二者尚处在经济结构调整的阵痛期。而中部和东北部地区受益于经济新动能培育、较早去地产化,工业企业利润向好,人口呈现回流趋势,支撑消费市场韧性。

风险提示:国内需求恢复不及预期;政策落地效果不及预期。

一、今年上半年高能级城市消费走弱

从消费表现来看,今年上半年一线城市和东部二线城市社零同比增速走弱,中部和东北部二线城市社零表现相对较好。

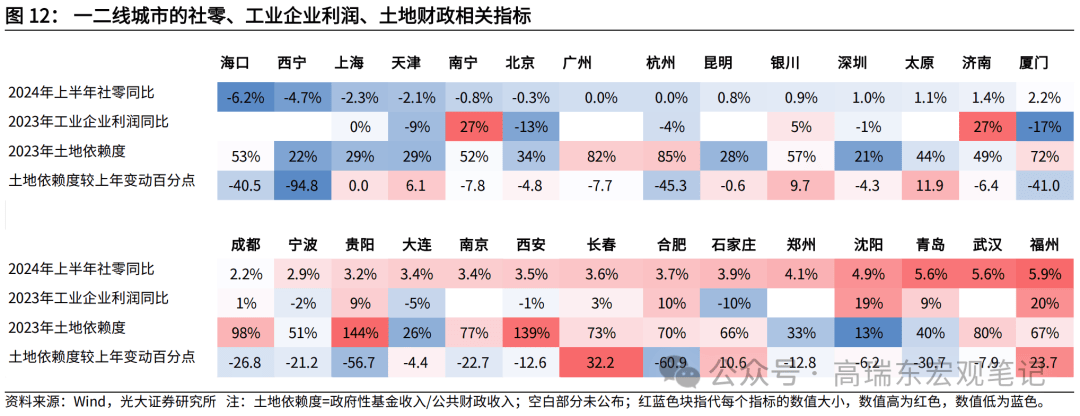

一线城市中,今年上半年北京、上海、广州、深圳社零同比增速分别为-0.3%、-2.3%、0%、+1.0%,明显低于全国平均水平+3.7%。

选取的24个二线城市中,仅有7个城市社零同比增速高于或持平于全国平均水平,增速从高到低依次为福州(+5.9%)、武汉(+5.6%)、青岛(+5.6%)、沈阳(+4.9%)、郑州(+4.1%)、石家庄(+3.9%)、合肥(+3.7%),多集中在中部、东北部地区。而东部发达地区,如杭州(0%)、厦门(+2.2%)、宁波(+2.9%)、南京(+3.4%)等地,社零同比增速弱于全国平均水平。

二、当前消费走弱源于全社会收入和财富效应下降

而消费走弱的背后,是经济加速去地产化后,全社会收入和财富效应下降,高能级城市作为领头羊,受影响程度也会更大。

一方面,居民收入增速明显走弱,拖累居民消费。

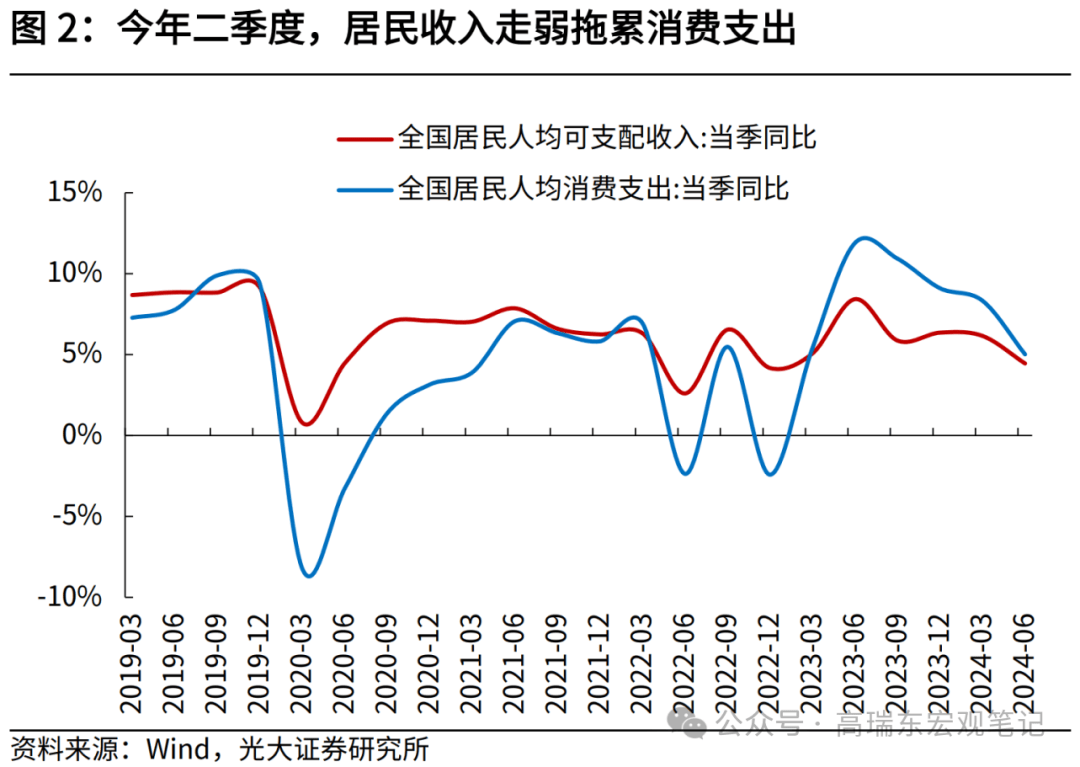

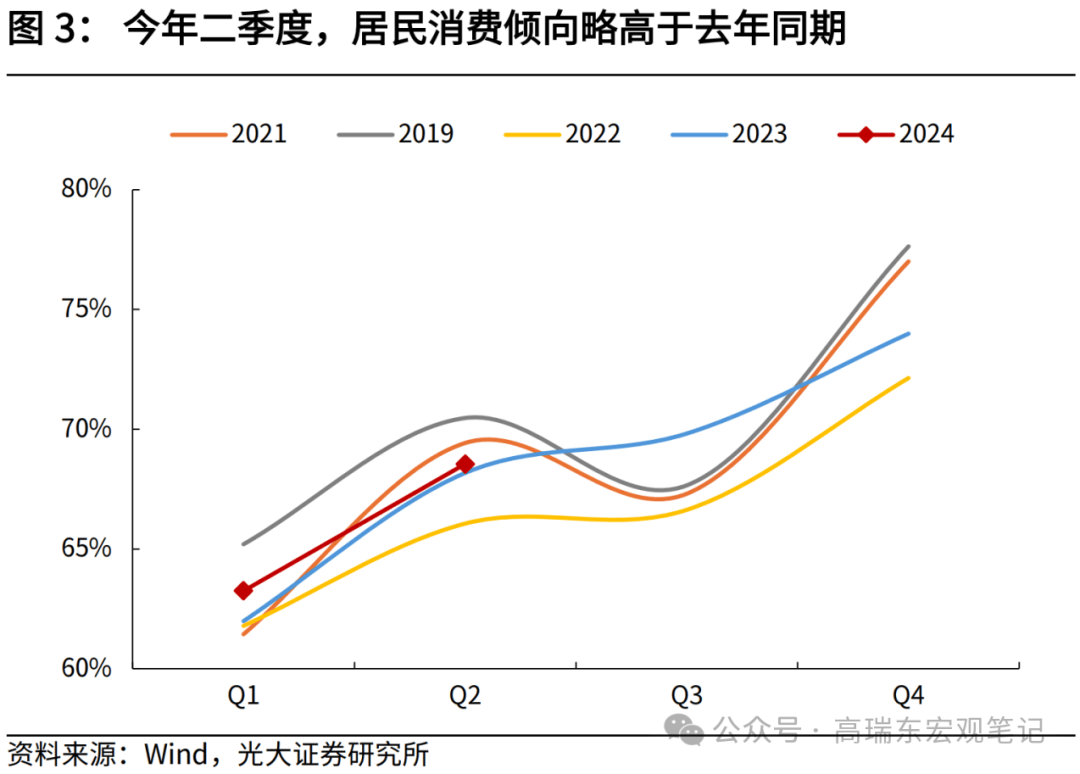

今年二季度全国居民人均消费支出同比增速降至5.0%,低于一季度的8.3%。其中,二季度全国人均可支配收入同比增速降至4.5%,低于一季度的6.2%;二季度居民消费倾向为68.5%,略高于上年同期的68.2%,低于2019年同期70.5%。可见,收入效应下降是主要因素,消费倾向偏低是次要因素。

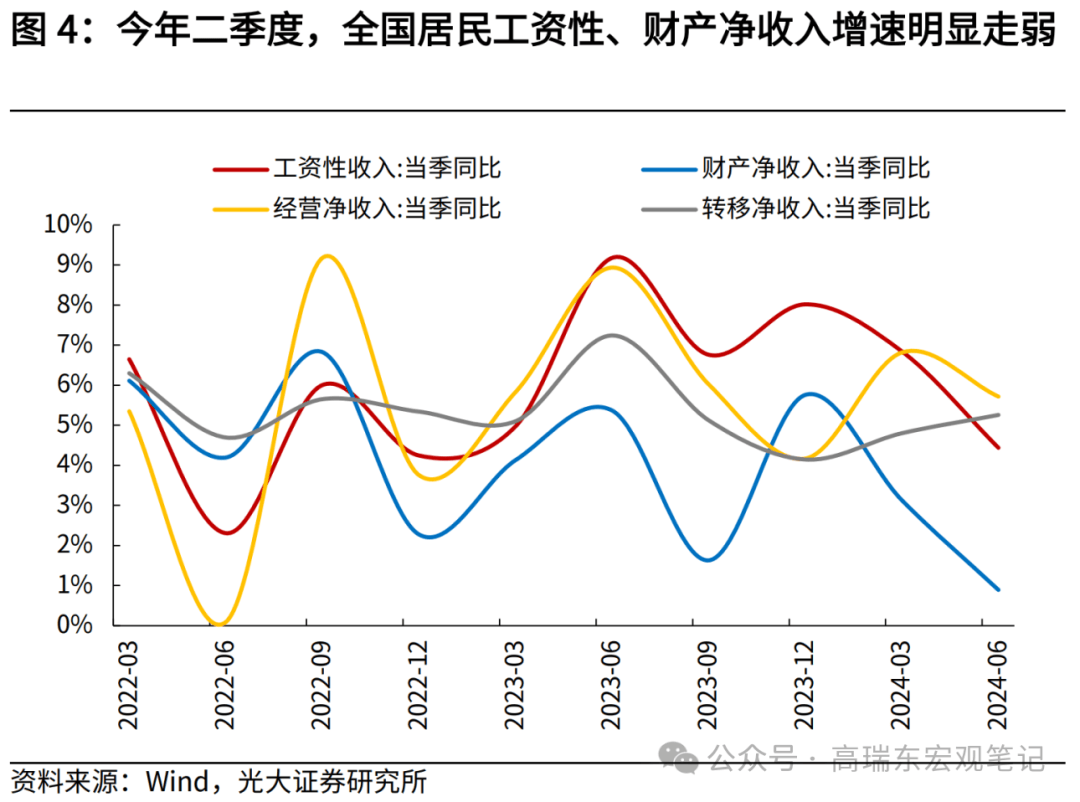

居民收入结构中,二季度工资性收入、财产净收入、经营净收入同比增速均出现下滑,分别降至4.4%、0.9%、5.7%,低于一季度的6.8%、3.1%、6.8%。而转移净收入同比增速则升至5.3%,高于一季度的4.8%,呈现逆周期调节的特征。

另一方面,今年社会集团消费明显走弱,显示出企业和政府收入效应下降。

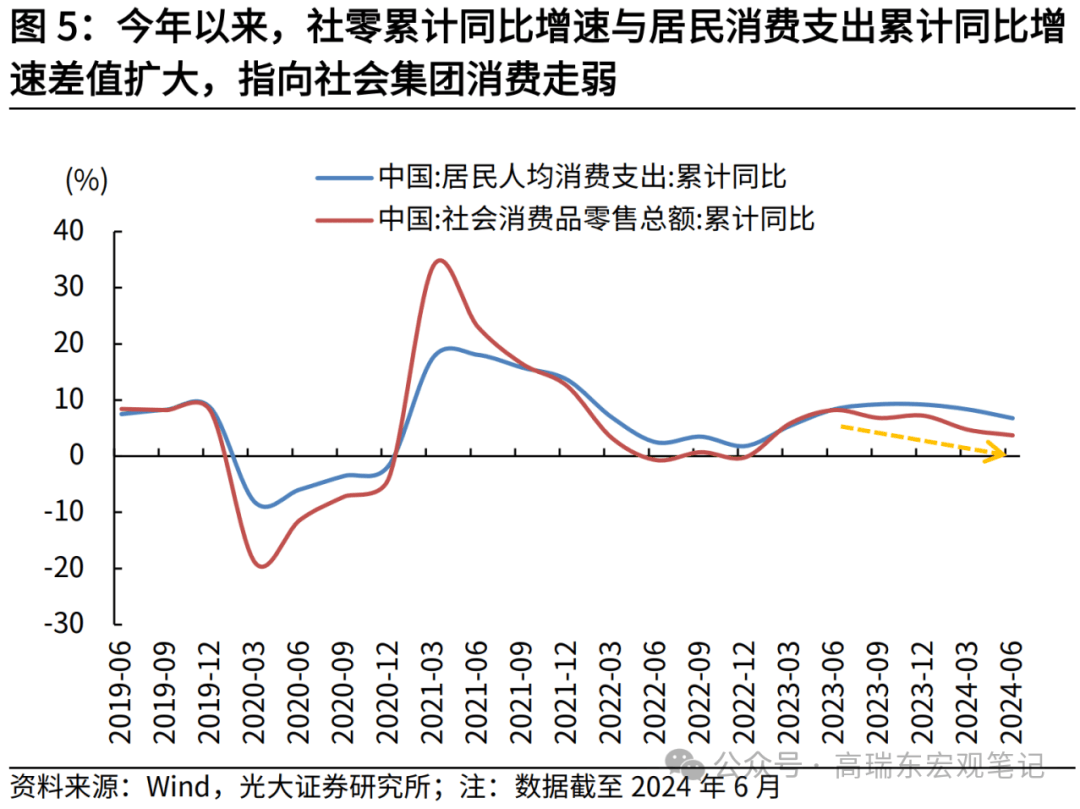

由于社会消费品零售总额涵盖城乡居民和社会集团的消费品总额,对比社零增速和居民人均消费支出增速,可以大致判断社会集团消费增速的变化。社会集团消费指的是政府机关、部队、企事业单位等机构的消费,间接反映出政府和企业的收入情况。

今年上半年,全国社零累计同比增速降至3.7%,同期居民人均消费支出累计同比增速降至6.8%,二者差值为3.1个百分点,相较去年年末,差值扩大1.1个百分点,显示出社会集团消费走弱。

三、消费区域分化是新旧动能加速切换下的结果

进一步而言,全社会收入和财富效应下降,源于企业经营效益承压、财富效应下降、土地财政退坡等多重影响。由于影响消费变量较多,这里我们选取居民收入增速、工业企业利润增速、土地财政依赖度等代表性指标进行观察,发现上述指标的变动与社零同比增速的变动存在一定的正相关性。

而各地经济结构和财政状况的差异,导致消费出现区域分化的特征。

一线城市中,我们观察到消费走弱与工业企业利润承压、居民收入增速下滑、财富效应下降有关,土地财政影响程度偏低。

2023年一线城市工业企业利润普遍走弱。2023年北京、上海、深圳规上工业企业利润同比增速分别为-13%、0%、-1%,工业企业利润走弱不仅从居民收入层面滞后影响消费,也会直接影响社会集团消费。

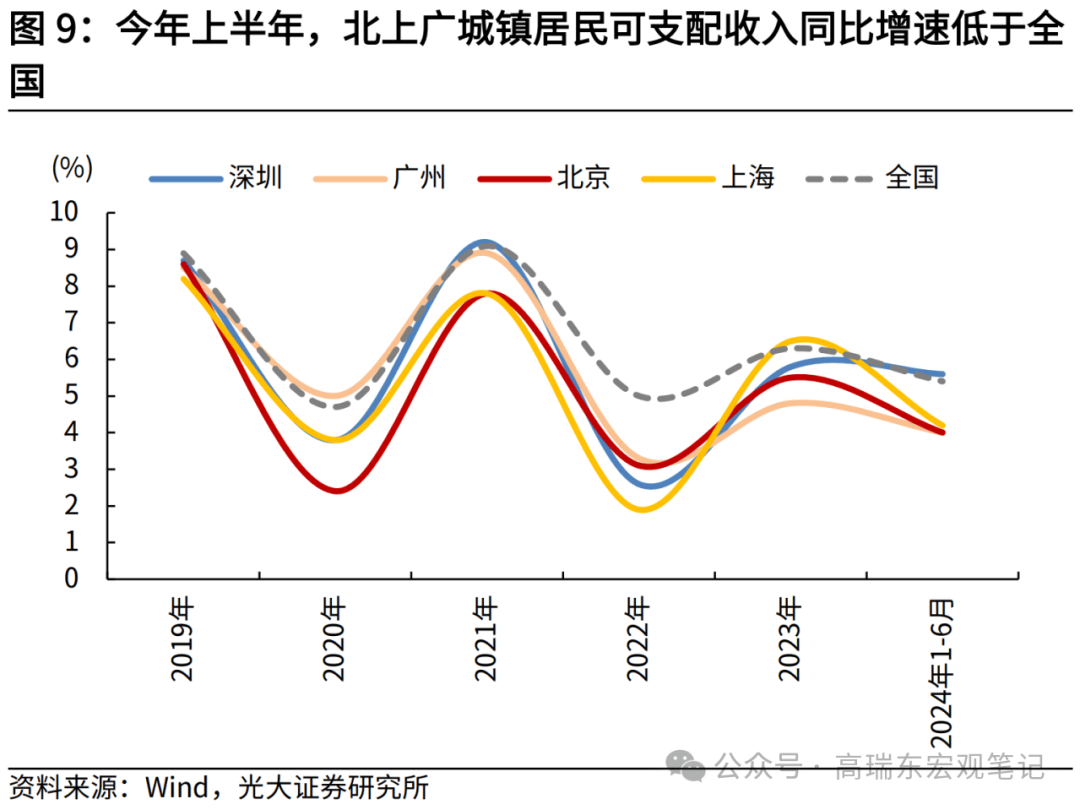

今年上半年北京、上海、广州居民收入同比增速较2023年全年回落,可能与金融业占比高、居民财产净收入占比高有关。

2024年上半年,北京、上海、广州城镇居民人均可支配收入同比增速为4.0%、4.2%、4.0%,明显低于2023年全年的5.5%、6.5%、4.8%。

2023年,北京、上海金融业占GDP比重分别为20%、18%,远高于全国平均水平8%。今年二季度,全国金融业增加值增速降至4.2%,自2023年中7.7%的高点持续滑落。

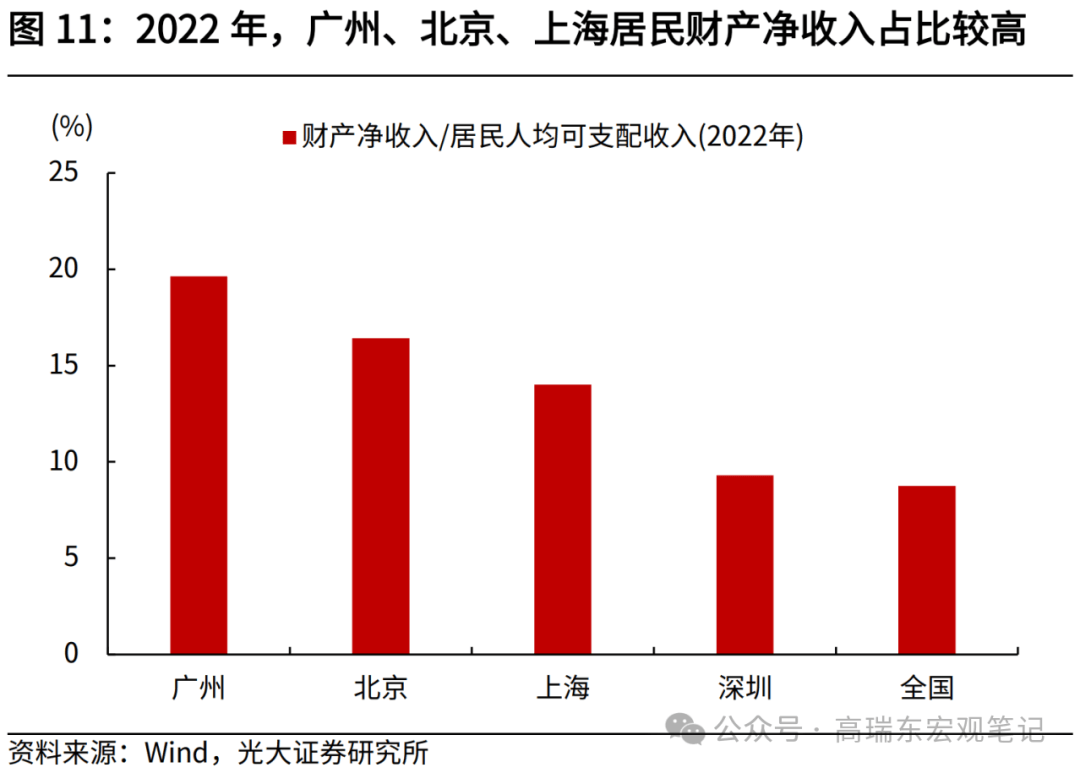

北京、上海、广州居民收入中财产净收入占比较高,鉴于当前房地产市场尚未企稳,财富效应下降也会影响居民消费能力和预期消费信心。2022年,北京、上海、广州城镇居民可支配收入中财产净收入占比分别为16.4%、14.0%、19.6%,深圳占比为9.3%,全国平均水平为8.7%。

二线城市中,土地财政拖累效应较为明显,对东部发达地区影响更大,仍处在经济结构调整的阵痛期;中部地区受益于近年来经济新动能培育,工业企业利润显著增长,支撑当地经济;东北部地区较早经历去地产化的调整,土地财政依赖度较低,近年来受旅游业、高端装备产业发展,为当地经济注入活水。

我们以政府性基金收入/公共财政收入作为土地依赖度的近似指标,可以发现二线城市中,土地财政依赖度降幅较大的地区,多数呈现消费疲弱特征。例如,海口、杭州、厦门、宁波、南京、西宁、成都、贵阳等地,2023年土地财政依赖度相较上年分别减少20个百分点以上,主要集中在东部地区和西部地区。

反观消费表现较好的二线城市,多集中在中部和东北地区,其共性特征是工业企业效益较好,主要受益于近年来新质生产力培育壮大。

例如,今年上半年社零同比增速高于或持平于全国均值的福州、青岛、沈阳、合肥等地,2023年规模以上工业企业利润同比增速分别为20%、9%、19%、10%。而一线城市和杭州、宁波、天津等东部发达城市,2023年工业企业利润同比增速多数为负,与其产业结构高度化不足,对实体经济支撑不足有关。

整体来看,当前消费区域分化的特征是新旧动能加速切换下的结果。以往在土地财政发展模式下,地方政府通过控制土地供应,推升房价地价上涨,为城市发展提供原始资本积累,并通过反哺工业和基建投资,吸引人口流入。一二线发达地区凭借区位优势和全球化红利,推动一轮大规模人口迁移,形成“孔雀东南飞”现象,推动房地产业、金融业繁荣,创造大量财富效应,也带来中高端消费市场扩张。随着全球化和人口红利退潮,这一发展模式面临重构风险。近年来国内产业链调整、房地产严监管,实质上加速了这一趋势的演变。

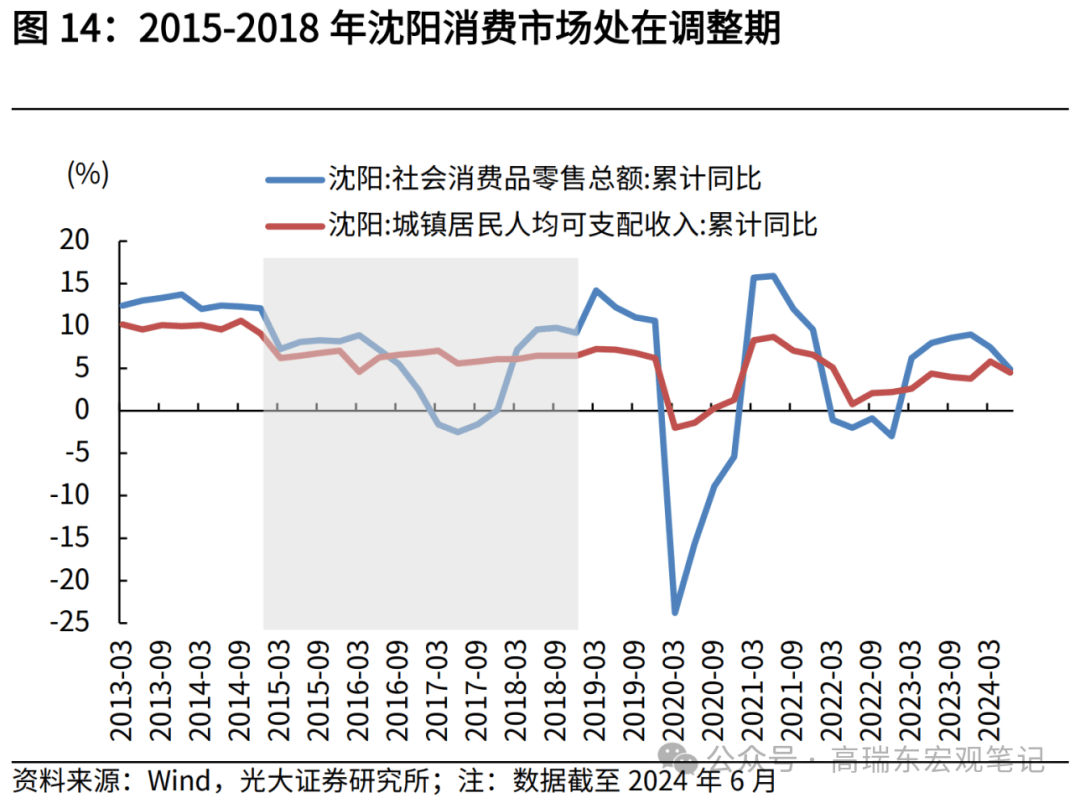

因此当前一二线发达地区消费走弱,源于经济发展模式的深度调整。如果参考东北地区早期去地产化的经验,消费恢复常态大概需要四年左右的时间。2014年-2015年,沈阳房地产市场加速调整,此后缓慢恢复。社零同比增速自2015年持续走弱,于2017年年中触底,此后缓慢恢复,直至2018年末社零同比增速大体企稳。考虑当前房地产市场仍未企稳,消费市场恢复可能需要更长时间。

相比之下,2018年以来,我国持续加大中部、东北地区战略性新兴产业投入,近年来人口流动开始从东部发达地区转向中部地区,东北地区人口也呈现回流迹象。在产业结构优化、人口流入的背景下,当地消费市场将表现较强韧性。

四、风险提示

国内需求恢复不及预期;政策落地效果不及预期。

来源:券商研报精选

京公网安备 11011402013531号

京公网安备 11011402013531号