欧菲光“四战”重组

作者 | 于婞

编辑丨高岩

来源 |

“倔强地活着”,是董事长蔡荣军对欧菲光(002456.SZ)命运的注解。

“活着”不容易,2020年被踢出苹果供应链后,欧菲光营收从519亿元暴跌至148亿元,员工从4万人锐减至1.1万人。

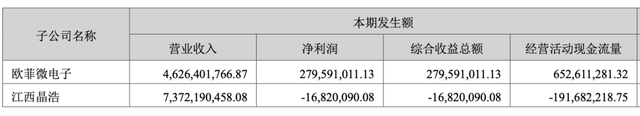

4月2日,欧菲光发布2024年度报告,数据显示,公司全年营收204.37亿元,同比增长21.19%;净利润5838.18万元,同比下降24.09%;扣非净利润-1272.11万元,虽已是连续第五年亏损,但同比收窄95.66%。

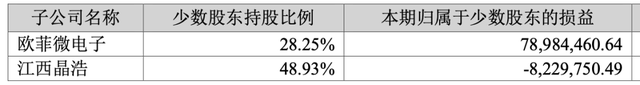

第四次重组也在争议中登场,4月1日,公司因筹划重大资产重组紧急停牌。根据公告,欧菲光拟以发行股份及支付现金方式收购控股子公司欧菲微电子(南昌)(下称“欧菲微电子”)28.25% 股权及江西晶浩光学有限公司(下称“江西晶浩”)48.93% 股权,交易完成后两家子公司将实现全资控股。同时公司拟发行股份募集配套资金。

蔡荣军的光学帝国能否借这场资本手术刀,切开产业铁幕?

收购2家子公司

增厚利润7千万?

对于公司2024年净利润下滑,欧菲光在年报中表示,原因之一是报告期内公司少数股东损益同比增加,导致归属于上市公司股东的净利润减少。

数据显示,2023年欧菲光少数股东损益为-286万元,而2024年这一数字为7094万元。

其中,欧菲微电子与江西晶浩的少数股东权益对净利润的侵蚀显著,尤其是欧菲微电子,达7898万元。

图源:欧菲光2024年度报告

若实现全资控股,按2024年盈利水平测算,预计可为欧菲光增厚净利润约7000万元。

欧菲微电子成立于2014年,是欧菲光旗下指纹识别整体方案提供商,核心产品包括指纹芯片封装、模组及相关测试软件,覆盖手机、金融支付、安防、汽车及健康等领域的生物识别应用。其技术亮点包括under glass和under display指纹方案,并拥有多项核心专利,如压电薄膜制备技术和深度成像模组专利。

江西晶浩成立于2018年,主营业务聚焦摄像模组及电子设备制造,产品广泛应用于智能手机、智能监控等领域。其技术方向包括降低模组高度、提升成像稳定性及优化低光环境成像质量。

两家子公司均为欧菲光产业链关键环节:欧菲微电子强化生物识别技术主权,江西晶浩则聚焦光学模组制造。

2024年欧菲微电子和江西晶浩的营收分别为46.26亿元和73.72亿元,合计119.98亿元,占2024年欧菲光总营收的58.71%。

图源:欧菲光2024年度报告

营收贡献了一大半,但截至重组前,欧菲光对欧菲微电子和江西晶浩的持股比例分别只有71.75%和51.08%。

这是因为2019年,在子公司发展初期,欧菲光通过引入外部资本分担研发与扩张风险,这时国资通过增资方式入股了两家子公司。具体而言:2019年5月,南昌高投建筑工程有限公司向江西晶浩前身南昌欧菲华光增资4.9亿元,获得48.93%股权;2019年12月,南昌市产盟投资管理有限公司向欧菲微电子增资15亿元,获得28.25%股权。

如今子公司发展逐渐走上正轨,盈利能力增强,欧菲光的策略开始从“分散风险”转向“强化控制”。

图源:罐头图库

但值得注意的是,两家子公司PB(市净率)分别为1.2倍和1.05倍,显著低于欧菲光当前11.18倍的PB。

欧菲光子公司 PB 估值显著低于母公司,本质是市场对“制造资产”与“成长叙事”的差异化定价。短期来看收购可能优化财务表现并提振市场信心,但长期需验证技术协同能否转化为实际盈利能力,以及母公司高估值是否具备可持续性。

香颂资本董事沈萌认为,企业PB低意味着净资产收益率可能不是很高,但不排除是因为企业的债务少,所以净资产收益率低。高PB企业收购低PB企业,会提升收购方上市公司的每股净资产值,而且标的企业为上市公司贡献了较大比例的业绩,是利好上市公司。

四度重组:

从“果链弃子”转身为“华为盟友”

欧菲光深耕光学光电行业二十余年,目前产品广泛应用于智能手机、智能汽车及其他智能应用新领域,主要包括光学摄像头模组、光学镜头、指纹识别模组、3D ToF、智能驾驶、车身电子、智能座舱和智能门锁等相关产品。

具体来看,2024年智能手机产品占比79.23%,智能汽车产品占比11.74%,新领域产品占比8.56%,还有其他业务收入占比0.47%。

图源:欧菲光2024年度报告

实际上,欧菲光自2010年上市以来,共经历四次重大资产重组,每次重组均与其业务转型、技术突破及战略调整紧密相关,深刻影响了公司发展轨迹。

第一次重组是在2014年,欧菲光以2.34亿美元收购索尼华南工厂,获得高端摄像头模组制造能力,并借此打入苹果供应链。

2016年成为苹果供应商后,欧菲光营收突破200亿元,摄像头模组出货量全球第一。欧菲光还通过索尼的专利和工艺,提升光学精密制造能力,为后续多摄技术布局奠定基础。当时苹果订单占比高达22%,但这也为后续被剔除供应链后的业绩崩塌埋下隐患。

第二次重组是在2017年,欧菲光斥资15.8亿元收购美国公司Immervison 20%股权,布局车载镜头专利技术。

当时欧菲光通过重组获得鱼眼镜头、全景影像等专利,为后续车载业务奠定基础。这是欧菲光首次明确智能汽车为第二增长曲线,但因中美贸易争端,技术整合未达预期,车载业务短期未能贡献显著收益。且重组还导致欧菲光资金承压,资产负债率由2016年的65.69%增长至2017年的70.2%,2018年进一步增长至77.08%。

图源:罐头图库

第三次重组是在2020年,欧菲光出售广州得尔塔影像等四家子公司给闻泰科技,回笼资金24.2亿元。

当时欧菲光因被美国列入实体清单,遭苹果取消摄像头模组订单,于是公司剥离苹果业务,聚焦国产供应链。这使得欧菲光2021年营收骤降53%,但同时公司资产负债率从2020年的73.71%降至2021年的60.68%,现金流压力得到缓解。

同时欧菲光回笼资金投入光学研发,转向华为、小米等国产客户。尤其是2023年9月,华为推出了Mate 60系列手机,欧菲光凭借摄像头模组主要供应商的身份,实现了业绩反转。

目前欧菲光依然是华为手机摄像头模组的供应商,为华为提供了后置摄像头、前置摄像头、指纹模组。

2024年,欧菲光国内收入占比达87%。

“技术狂人”蔡荣军的逆袭

与资本困局

欧菲光创立于2001年,2002年就因发展不好濒临倒闭,于是公司原股东聘请蔡荣军做总经理,公司才有了一丝起色。2004年,蔡荣军以439万元接盘欧菲光,如今也是欧菲光的实际控制人。

蔡荣军1972年出生在广东揭阳的一个农村,小时候家里穷,上学的学费都要向亲戚朋友借,有时候甚至还要赊学费,但母亲依然坚持让他上学。

后来蔡荣军考上了汕头大学,并在毕业后进入当时世界上最大的影像产品公司柯达,成为了当时公司最年轻的影像专家,九十年代就月薪过万。

“柯达不死,我可能一辈子当高级打工人。”蔡荣军曾在接受媒体采访时表示。但受数码浪潮,传统胶片逐渐没落,柯达也面临破产。于是蔡荣军拿着积蓄前往深圳“淘金”,并在机缘巧合下接手了欧菲光,开启了自己在光学领域的传奇。

图源:罐头图库

刚入主欧菲光时,原股东无法突破滤光片镀膜技术,于是蔡荣军凭借在柯达积累的技术经验,带领团队攻克红外截止滤光片技术,解决了镀膜均匀性和良率问题。2006年,欧菲光成为红外截止滤光片全球最大厂商,全球市场份额高达30%,公司估值约1.5亿元。与此同时,蔡荣军预见到滤光片可能被薄膜技术替代,决定跨界进入电容式触摸屏市场。

2008年,欧菲光进入手机触摸屏领域,当年实现营收2.3亿元,净利润3728万元。

2010年欧菲光上市后,加速布局薄膜式触摸屏,瞄准智能手机市场爆发期,并在2013年成为全球最大的薄膜式触摸屏供应商,进入华为、小米等头部手机厂商供应链。

而随着智能手机多摄趋势兴起,欧菲光又瞄准光学赛道,2014年以2.34亿美元收购索尼华南工厂,切入高端摄像头模组市场,还借此打入苹果供应链。

2016年欧菲光成为苹果摄像头模组供应商,单月出货量跻身全球前列,2017年营收突破330亿元。与苹果绑定的日子,是欧菲光最辉煌的一段时光,2019年,公司营收一度超过500亿元。

公司上市后,蔡荣军就在2012年登陆了《胡润百富榜》,与苹果合作后,还在2017年以115亿身价位列《胡润全球富豪榜》第1386位。公司股价也在2017年摸到了26元/股的历史最高点。

面对消费电子增长瓶颈,蔡荣军也在积极探索第二增长曲线。他2014年就瞄准生物识别趋势,建成亚洲最大指纹识别模组工厂。2015年布局智能汽车领域,收购华东汽电、南京天擎等企业,切入车载镜头和智能驾驶系统。

欧菲光的沉浮始终与蔡荣军的资本布局深度绑定,如今收购两家子公司,蔡荣军能否借资本运作,在消费电子复苏与智能汽车爬坡的窗口期,完成“绝地反击”?

从柯达工程师到百亿光学帝国掌舵者,蔡荣军能否再次带领欧菲光逆袭?评论区聊聊吧。

京公网安备 11011402013531号

京公网安备 11011402013531号