3月27日午后,三大指数持续上攻,大消费板块表现活跃,消费ETF(510150)上涨1.13%。成份股方面,恒瑞医药上涨3.46%,药明康德上涨2.19%,山西汾酒上涨2.11%,贵州毛体、伊利股份纷纷上涨。

根据国家统计局数据,2025年1~2月,社会消费品零售总额达83731亿元,同比增长4.0%。受益于以旧换新、国家补贴等促消费政策,2025年1~2月,通讯器材类零售额同比增幅居首,为26.2%;家用电器和音像器材类零售额同比增长10.9%。

消息面上,3月24日,财政部最新明确:全方位扩大国内需求作为工作首位,将通过更加积极、用力和给力的财政政策来大力提振消费。

上周起,工商银行、中国银行、招商银行等多家大行上调消费贷额度,最高达50万元,贷款期限放宽至5-7年。业内人士预测,后续将有更多银行跟进调整,刺激居民大额消费需求。

随着中央和地方持续加码,提振消费相关政策的陆续出炉,大消费板块将如何演绎?

招商证券:消费有望成为AI+之外的第二主线

原因在于:1)1月—2月出口增速明显下滑,2025年出口预期承压,提振消费的重要性提升;2)2025年政府预算广义财政支出增速明显提升,有望提升消费增速;3)第三,即将到来的年报及一季报季,自由现金流向上拐点将会确认,消费领域改善幅度大,自由现金流收益率最高;4)2024年,随着预期的降低,沪深300消费估值再度回落到20倍左右,估值性价比较高;5)外资对中国资产的偏好可能从今年以来的科技股逐渐扩散到消费领域。

展望4月份,预计一季报业绩增速较高或有改善,以及政策持续催化的领域有望获得更好表现,推荐围绕扩大内需的消费、涨价的顺周期品类和业绩相对稳健的新质生产力领域布局。。

中国银河:提振消费专项行动方向重于力度,尊重消费顺周期规律

2025年1-2月社会消费品零售总额同比增长4.0%,其中通讯器材类、家具类、家电类商品零售额增速受到以旧换新政策明显提振,同比分别增长26.2%、11.7%和10.9%。1-2月除汽车以外的社零增速达到4.8%,较2024年中枢有明显提升。

与基建和地产不同,消费往往呈现“顺周期”特征,消费复苏很难一蹴而就。我们强调,方向重于力度,未来对于消费的鼓励政策具有连贯性和一致性,政策效果会逐渐显现。短期,继续看好财政政策明确支持的消费,尤其两新政策扩容和育儿补贴相对应的板块;当然,中长期中国消费市场仍具备较大增长空间。

中金公司:消费仍处于偏左侧,中短期内抓住结构性机会

截至2025年3月21日,万得消费大类指数市盈率(PE-TTM)为12.4倍,处于2010年以来33%分位,大消费板块的估值仍处于历史偏低位。公司层面,白酒、乳制品、家电等细分领域的龙头公司的估值也处于历史较低水平,仍有修复空间。

结合宏观环境,当前消费板块可能仍处于偏左侧阶段。中短期(3-6月)或仍呈现为阶段性、结构性机会,建议关注细分景气行业。中期(6-12月)伴随稳增长政策进一步加码、有效需求回升,消费领域有望逐步迎来趋势性行情。

资金面角度,外资若回流有望利好消费龙头。近期反弹过程中,对冲基金率先流入;部分外资“长钱”或正在进行配置再平衡,“消费板块尤其是龙头公司作为外资传统持仓较多的领域,结合当前偏低估值,可能受益于外资回流带来的资金面支持。

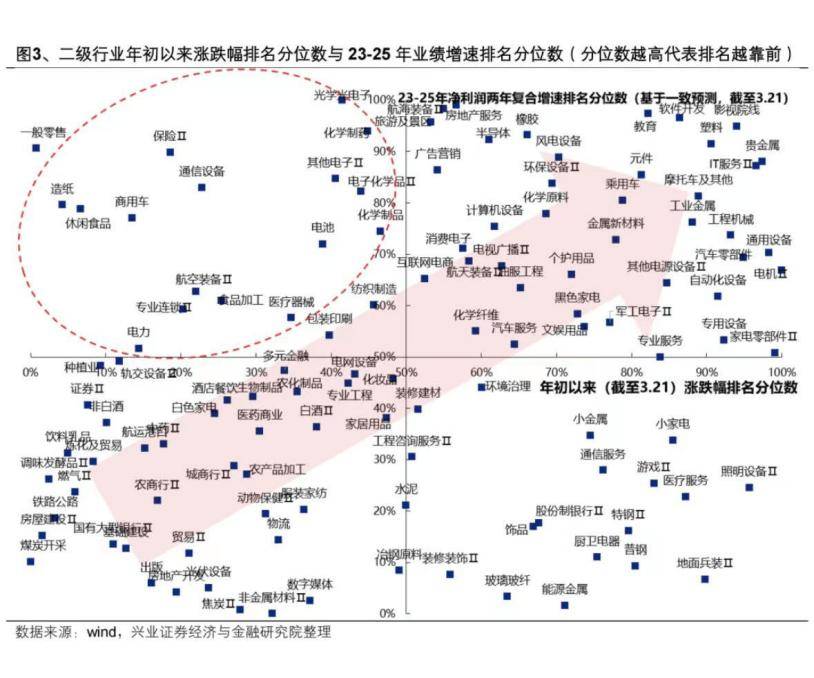

兴业证券:进入最“看业绩”的阶段,消费、医药有望迎来补涨业

临近4月,市场即将进入最“看业绩”的阶段,基本面因子对市场指引的有效性显著提升。从股价和业绩相关性来看,进入4月年报、一季报披露期,是全年股价-业绩相关性最强、市场对基本面关注度最高、景气投资最为有效的月份。从各风格胜率看,进入4月,市场也将向绩优股、业绩确定性强的方向进一步聚焦和缩圈。

从当前各行业股价-业绩匹配度来看,后续对于业绩确定性较强、但前期涨幅落后的细分行业可适当提高关注。年初以来,各行业股价相对表现与其业绩基本相符,但也有部分业绩确定性较强的行业涨幅相对落后,在后续基本面因子有效性提升的阶段有望迎来补涨,主要包括:消费、医药(零售、休闲食品、食品加工、化学制药)、TMT上游硬件(通信设备、光学光电子)、出口链(商用车、电池、医疗器械、造纸、包装印刷、纺织制造)等板块。

消费ETF(510150)紧密追踪消费80指数,由沪市A股中规模大、流动性好的80只主要消费、可选消费股票组成,前十大成份股包括贵州茅台、恒瑞医药、伊利股份、海尔智家、药明康德、山西汾酒、福耀玻璃、海天味业、片仔癀、上汽集团,反映了消费类行业上市公司的整体收益表现。

从当前估值来看,据iFind,消费ETF(510150)标的指数的估值(PE-TTM)为23倍,低于近3年以来近8成的时间。在提振内需大的背景下,投资者或可借道消费ETF(510150)布局消费行业的投资机会。

民生证券:压制传统消费的因素在缓解

当前中国的亮点在于消费侧的变化:过去3年压制传统消费的因素在缓解,政策力度加大的同时也更注重长效机制的改革,同时有更多适应新业态的消费公司走出来。

全球投资新议题正在孕育:过去抑制因素逐步缓解、政策支持力度加强且更为关注长效机制改革的顺周期消费板块(食品、乳制品、啤酒、彩妆、成衣制造、旅游等)。

风险提示:基金有风险,投资须谨慎。本资料仅作为宣传用品,不作为任何法律文件。基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的基他基金的业绩并不构成本基金业绩表现的保证。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本产品的特定风险详见公司官网https://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。

京公网安备 11011402013531号

京公网安备 11011402013531号