3月21日讯(编辑 杨斌)尽管纯债基今年遭遇“逆风”,可转债基金的表现十分亮眼。

最新统计,今年以来,可转债基金的净值增长全部为正,多只增长了超过10%。其中,绩优可转债基金多重仓了高价、偏股转债。近期中证转债指数进入技术性牛市后有所回调,业内依然积极关注转债调整之后的投资机会,供需再平衡,转债估值易上难下。

可转债基金今年表现亮眼

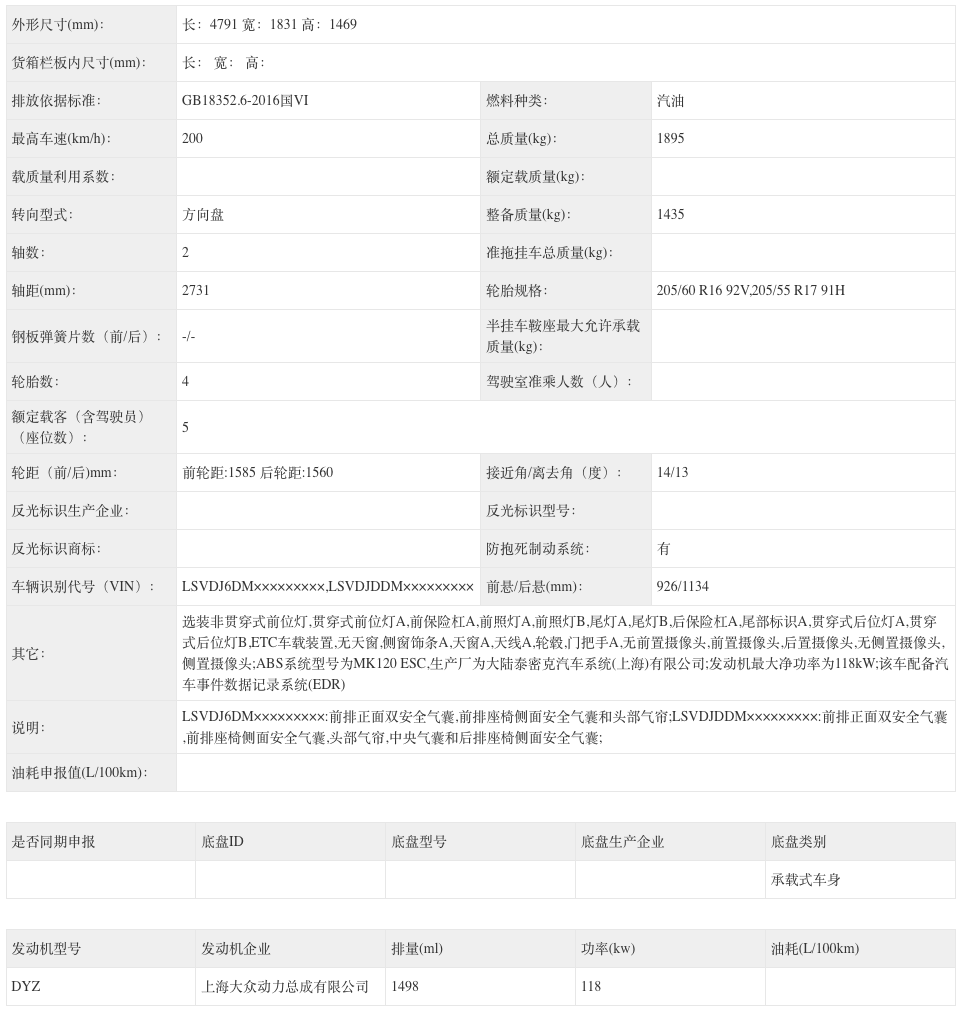

据Wind数据统计,目前市场上有78只可转债基金(份额分开计)。今年至3月20日,可转债基金全部录得正回报,其中多只回报超过10%,最高接近13%。其中,博时转债增强A/C、南方昌元可转债A/C、东方可转债A/C、华宝可转债A/C、宝盈融源可转债A/C等回报居前。

图:今年以来回报居前的可转债基金

(资料Wind数据,整理)

可转债基金与一般可配置转债的混合债券基金有所区别,除产品名称内明确标识“可转债债券型证券投资基金”外,基金合同内通常有基金组合投资于可转换债券规模不低于非现金基金资产某个比例的限制,如不低于80%。

从博时可转债增强基金去年四季报的持仓来看,其所持转债市值占期末基金资产净值比例96.34%。重仓券包括柳工转2、运机转债、华安转债、齐鲁转债,价格都在120元以上,柳工转2、运机转债的最新价格都超过了180元。季报指出,组合持仓以偏股型、平衡型转债为主,较少配置于低价转债。

图:博时可转债增强去年四季报持仓前五名债券 (资料公告,整理)

南方昌元可转债基金四季报显示也重仓了高价券柳工转2,其他重仓券南航转债、平煤转债、常银转债的价格都在120元以上。其在四季报中指出,低价转债修复基本完成,未来的市场机会主要集中在偏股型和平衡型品种当中。

图:南方昌元可转债基金去年四季报持仓前五名债券

(资料公告,整理)

华宝可转债基金同样重仓了高价转债,且属于科技等高成长行业。四季报称,基金在前期提高了转债的投资比例,后期降低了红利类品种的配置比例。

图:华宝可转债基金去年四季报持仓前五名债券

(资料公告,整理)

高价转债、小盘转债表现更好

今年以来,转债市场整体表现良好,中证转债指数年内最多时上涨了近7%。从去年9月的低点算起,中证转债指数到3月17日已上涨了20%,进入技术性牛市。

进一步来看,高价转债、小盘转债表现更好,万得可转债高价指数最多上涨了7.71%、万得可转债小盘指数最多上涨了8.85%,而双低指数、大盘指数涨幅落后。行业方面,万得可转债信息技术指数一度涨逾9%。

东方金诚的研究统计指出,2024年四季度基金转债持仓中的价格与估值分布均有所上移,主要受到原持仓价格与估值提升的影响。出于权益市场预期转向乐观,转债性价比逐渐显现,对资金吸引力有所增强,四季度转债市场价格水平与估值水平(转股溢价率)均有抬升。

近几日,受权益市场调整影响,转债市场也有所回调。3月18日至3月21日,中证转债指数下跌了1.66%。

南方昌元可转债基金经理刘文良在四季报中建议积极关注权益和转债调整之后的投资机会,重点在景气加速上行的科技和景气反转向上的内需板块寻找投资机会,同时关注潜在贸易冲突利空落地之后出海方向的投资机会,以及一批大盘转债强制赎回之后资金再平衡带来的影响。

鹏华可转债基金经理王石千认为,转债市场供给增量较少,但随着股票市场企稳、债券市场收益率下行,转债的投资需求有明显增加,可转债市场的估值可能呈现易上难下的格局,市场表现可能会比股票市场更为平稳,自下而上的个券投资机会依然较多。

( 杨斌)

京公网安备 11011402013531号

京公网安备 11011402013531号