过去十年,中国汽车市场经历了前所未有的变革与挑战,从高速增长的“黄金时代”到存量竞争的“新常态”,从燃油车一统江湖到新能源车分走半壁江山,从传统经销模式的“稳坐钓鱼台”到新零售直连客户的“百花齐放”,从机械产品迈向科技智能体,中国车市在跌宕起伏中不断书写新的篇章。

政策推动消费升级,加速产业转型

近十年来,国家密集出台了一系列乘用车市场支持政策,以汽车消费为突破口,有效拉动了内需,激发了市场活力,并有力推动了产业升级,激励车企不断进行技术创新。

在油耗法规方面,政策引导经历了从2016年至2020年的节能技术研发应用加速期,到2021年后强化了油耗与新能源汽车的积分管理,明确推动了汽车行业向电动化、低碳化的转型方向。

在排放标准上,国家逐步升级了环保要求,从2015-2016年的国四标准,到2017-2020年6月的国五标准,再到2020年7月-2023年6月实施的国六a标准,以及2023年7月起全面执行的国六b标准,不断趋严的排放要求促使车企不断提升环保技术水平。

2018年4月,国家实施了双积分政策,这一政策进一步促进了车企的技术创新,加速了产业向新能源方向的转型步伐。同时,在车辆更新政策方面,2024年的以旧换新及报废更新政策极大地刺激了汽车消费市场。

在新能源汽车领域,国家自2015年起就免征了车辆购置税,推动了新能源汽车市场的稳步增长。自2024年起,免征车辆购置税政策调整为每辆新能源乘用车免税额不超过3万元。此外,国家还积极推动新能源汽车和充电设施下乡,深入挖掘下沉市场潜力,调整产业结构,推动新能源汽车在更广泛地区进行普及。

在燃油车购置税政策方面,2015-2017年间以及2022年下半年减少购置税等措施,在短期内都有效刺激了汽车消费,推动了市场的增长,也促进了产业的升级。

国内乘用车整体市场经历三大发展阶段

回顾过去,国内乘用车市场的发展历程可以清晰地划分为三个阶段:

2001至2010年,是技术引进与市场高速发展的阶段。

这一时期,市场年复合增长率高达30.2%,主要得益于三大驱动因素:经济刺激与汽车下乡政策的推动、加入WTO后外资企业的涌入及自主品牌汽车的蓬勃发展、以及国内汽车市场保有量较低带来的快速消费增长。在这十年间,年销量从128万辆激增至1375万辆,尽管增速有所波动,但在2009年达到了52.9%的同比增速高峰。

2011至2017年,是技术积累与创新的阶段。

市场进入平稳发展期,年复合增长率为9.3%。购置税优惠政策和汽车产品置换升级成为主要驱动力,SUV和豪华品牌的快速增长带动了汽车产品结构性需求的兴起。同时,自主品牌在产品升级与技术创新方面持续加速,头部企业的市场份额不断集中。这期间,国内市场销量从1450万辆稳步增长至2481万辆,其中2016年增速达到15.5%。

2018至2024年,是中国自主品牌快速崛起与市场结构加速调整的新阶段,市场年复合增长率降至2.5%,逐步迈入低速增长的成熟市场。

在中美贸易和双积分法规的影响下,燃油车需求下降,新能源汽车快速增长。造车新势力的崛起,以及自主品牌借助新能源汽车的快速发展,使得其市场份额逐渐超越了外资品牌。

2023年,中国更是跃居全球最大汽车出口市场。这一时期,整体销量从2376万辆增长至2758万辆,增速相对平缓且略有波动。

国内乘用车市场用户变迁经历的三大发展阶段

国内乘用车用户的偏好随着市场的变迁而不断演变。2001年,汽车千人保有量仅为14辆,而到了2024年,这一数字已跃升至约251辆。

乘用车市场用户需求变化也可被划为三个阶段。

2001年至2010年,是乘用车的初步普及阶段。

千人保有量基数较低,购车需求以首次购买为主,且主要集中在经济较为发达的一二线城市。在这一时期,消费者对价格较为敏感,更加注重车辆的性价比与耐用性。因此,桑塔纳、捷达等合资轿车凭借其可靠的性能和实惠的价格,成为了消费者的首选。

2011年至2020年,汽车市场快速扩张阶段。

汽车作为消费品,逐渐渗透到三四线城市和农村地区,乘用车用户群体也更加多元化。

消费结构发生了显著变化,首购用户占比持续下降,增换购用户的比例则大幅上升。消费者对车辆的品质、配置和空间提出了更高要求,自主品牌SUV如哈弗H6等,就因其丰富的配置、宽敞的空间以及较高的性价比,备受消费者追捧。

2021年至2024年,市场进入成熟阶段。

我国汽车千人保有量稳步上升,市场消费主力逐渐从首购用户转变为增换购用户。这一变化也体现在车型选择上,B级及以上级别车型的份额持续走高,显示出消费者对车辆品质和档次的追求不断提升。同时,在电动化与智能化的浪潮下,消费者更加注重车辆的电动化与智能化配置,这些也成为了他们选择车型时的重要考量因素。

新能源份额持续提升,增速放缓,插混和增程为其主要增长动力

新能源汽车是中国汽车产业发展的优质成果体现,近年来得到了快速发展,市场份额不断攀升。

2015年,新能源车渗透率仅为0.8%,自2021年开始,新能源车的市场渗透速度明显加快,至2024年,渗透率已达到44.6%。在这一增长过程中,纯电动的增速已逐渐放缓,插混和增程混动技术成为了推动新能源市场增长的主要动力。

2024年全年,插混和增程车型的销量约为513万辆,同比增长超过80%。预计到2030年,插电混动及增程混动技术的市场份额有望与纯电动车型“平分天下”。

新能源市场的主要驱动因素也发生了显著变化,从最初的补贴政策、双积分法规、地方配套政策等逐渐过渡到市场和产品驱动。2023年,国家新能源汽车补贴已完全退出,但新能源市场并未因此受到较大冲击,展现出强劲的市场韧性和产品竞争力。

市场驱动因素主要可以归纳为三大类:

首先是技术进步。

高能量密度、长续航电池技术的突破,电池成本的持续下降,以及超充、快充、换电等补能方式的不断完善等,这些技术进步为新能源车的普及提供了有力支撑。

其次是供给驱动。

新能源市场的玩家不断涌入,企业纷纷布局新能源专属工厂,加速丰富新能源产品矩阵。这种供给端的积极布局为市场提供了更多选择,满足了消费者多样化的需求。

最后是消费驱动。

消费者对新能源车的信心逐渐增强,同时原来在B端网约车被大量使用的电动车也逐渐向个人消费市场转移,而网约车里的电动车渗透率从2015年超20%提升到了2024年超80%,这一比例的提升充分说明了新能源车在市场的接受度和认可度。

此外,得益于车企的积极布局、里程焦虑的有效解决、使用成本的相对较低以及技术的不断进步,插混和增程市场成为了增长最快的细分市场。插混销量从2021年的49万辆增长至2024年的390万辆,而增程销量则从2021年的10万辆飙升至2024年的123万辆。这些数据充分展示了插混和增程市场的巨大潜力和广阔前景。

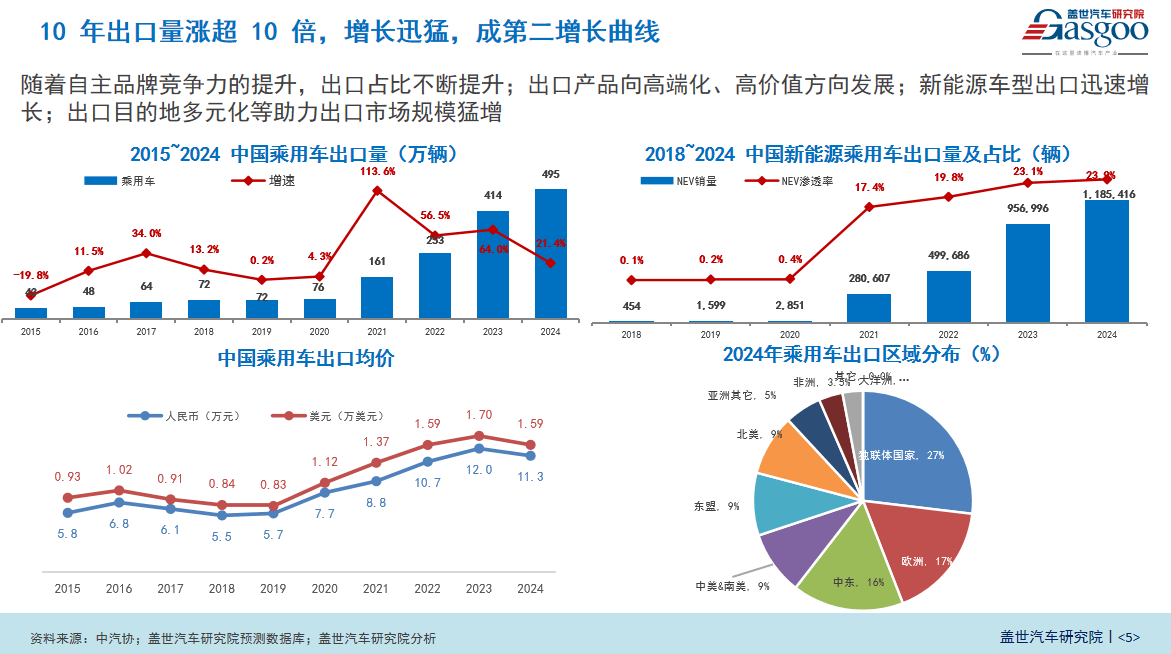

10年出口量涨超10倍,增长迅猛,成第二增长曲线

过去十年间,汽车出口量实现了惊人的十倍增长,从2015年的40万辆跃升至2024年的495万辆,稳居汽车出口第一大国的宝座。。随着自主品牌竞争力的日益增强,其在出口中的占比也持续提升。同时,新能源车型的出口量增长势头迅猛,在所有出口车型中的比例逐年攀升,已从2015年的0.1%跃升至2024年的23.9%。

整车出口的地域呈现多元化特点,涵盖独联体国家、欧洲、中东等多个地区,这进一步促进了出口市场规模的迅速扩大。此外,从出口汽车的价格来看,我国汽车出口产品正朝着高端化、高价值的方向迈进,平均出口价格从2015年的5.8万元提升至2024年的11.3万元。

自主份额历经起伏强势增长,2024年份额高达65%

2024年,中国自主品牌的市场份额占比达到了65%,创历史新高。

这个成绩来之不易。

在2017年前,自主品牌凭借在SUV领域的先发优势和丰富的产品线,市场份额持续攀升。然而,随着大众SUV、“两本两田”等竞品加速投放市场,以及豪华品牌的价格下探,2020年自主品牌的市场份额一度降至38.5%。但自2021年以来,自主品牌紧抓电动化、智能化的市场机遇,成功实现了市场份额的回升。

自主品牌增长的动力主要源自三大方面。

首先,技术革新是自主品牌崛起的关键。自主车企不断加大研发投入,在传统燃油车领域取得了发动机、变速器等核心技术的突破,提升了车辆的动力性能和燃油经济性。在新能源领域,电池技术取得了显著进步,续航里程大幅提升,充电速度也明显加快。此外,智能网联技术的快速发展,使得智能驾驶辅助、车机互联等功能得以广泛应用,进一步提升了自主品牌的产品竞争力。

其次,生产效率的提升也为自主品牌的增长提供了有力保障。在开发流程方面,中国的新势力车企通过权衡时间、成本与质量的关系,基于相对宽松但足够合格的标准进行设计与验证,成功将车型开发周期缩短了近一半。新车型的持续上市不仅满足了市场的多样化需求,也进一步刺激了消费者的购买欲望。

此外,政策扶持为自主品牌提供了有力支持。国家陆续出台了一系列鼓励汽车产业发展的政策,如“双积分”政策,激励车企加大新能源乘用车的研发力度,使自主品牌在新能源领域实现了弯道超车。同时,购置税减免、购车补贴等措施也有效激发了消费者的购买热情,助力自主乘用车销量的增长。

消费升级,市场需求多元化,国产车企奋力突围

近年来,在消费升级的大潮下,消费者对豪华车型的需求日益增长。

2015年,豪华车型在整体车型销量中的占比仅为5.7%,而到了2024年,这一比例已经提升至18%,彰显了豪华车市场的蓬勃发展。多家车企嗅到了这一商机,纷纷布局超豪华车型市场。例如,仰望品牌推出了U8、U9两款车型,定位高端豪华市场,旨在满足用户对极致性能、豪华体验以及高端智能科技的追求;而尊界S800则定位为超豪华智能轿车,直接对标奔驰S级、宝马7系等国际豪华品牌。

与此同时,消费者对汽车的使用场景和功能需求也呈现出更加多元化的趋势。在越野SUV领域,2024年的销量实现了翻番,从2023年的51.7万辆激增至105.6万辆,市场份额也从3.9%提升至7.2%。此外,中大型MPV的市场份额也持续攀升,从2021年的33.3%一路上涨至2024年的60%,显示出该类车型在商务出行和家庭用途方面的广泛需求。

自主车企敏锐地捕捉到了这些市场需求的变化,不断加大研发投入,积极布局各细分市场。它们不仅在传统车型上不断推陈出新,还积极向上突破,进军超豪华车型市场,力求在激烈的市场竞争中占据一席之地。

合资合作迈向2.0时代,自主企业反向技术输出

除了以上特点之外,中国汽车产业的合资合作也已迈入2.0新时代,呈现出“反向合资”和中国技术反向输出的崭新趋势。

在合资1.0时代,合资模式以单向技术输出为主,“市场换技术”和“技术依赖”成为鲜明特征,合资车企在国内车市中占据主导地位。

而今,合资合作已跨入2.0时代,中国车企和科技企业凭借在新能源和智能化领域的领先技术优势,开始在全球范围内发挥引领作用。本土化深度布局与合作已成为产业发展的新常态,本土车企、优质供应商及科技企业正携手在全球市场同步推进生态链合作,实现双向赋能、融合共创,从昔日的“跟随者”华丽转身为今日的“引领者”。

具体来说,合资2.0时代主要孕育了三种合作类型:

一是生态企业赋能车企。以华为为例,其深度赋能车企造车,先后与赛力斯、奇瑞、江淮、北汽、上汽等成立新品牌;同时,与阿维塔、深蓝、岚图、猛士等车企联合共创,提供全栈智能汽车解决方案;此外,还为奔驰、比亚迪、长城、吉利等车企供应智能网联汽车的智能化零部件。

二是自主反向合资。如零跑与Stellantis成立零跑国际合资公司,借助Stellantis集团的全球渠道进行产品分销;又如大众入股小鹏,双方签署了长期合作协议、平台与软件联合开发技术合作协议以及电子电气架构技术战略合作联合开发协议。

三是产业整合。以长安汽车与东风汽车的合作为例,双方签署了战略合作框架协议,将在技术创新、资源共享、市场拓展等多个领域展开全方位、深层次的合作。

供需失衡、产能过剩、成本攀升,车企以价谋存引发价格战

除了诸多成绩之外,车市也面临着供需失衡、无序竞争、产能过剩、行业利润率过低等一系列挑战。

过去十年,随着智能化配置逐渐上车,乘用车厂商指导价(MSRP)从2015年的15.1万元攀升至2024年的21.9万元。但为争夺市场蛋糕,终端折扣率却从2015年的10.6%升至2024年的14%,价格战的硝烟愈发浓烈。。这一情况下,成本压力逐年上升,2017-2024年间,行业总成本由7.4万亿涨至9.3万亿,而销售利润率却从7.8%腰斩至4.3%。当利润空间被挤压到极限,降价求生成为行业的普遍现象。

产能警报同样拉响,2017年至2024年间,乘用车市场的产能从4034万辆增长至5598万辆。但产能利用率却从2017年的61.8%降至2024年的49.1%。面对产能过剩问题,车企不得不采取促销手段,这进一步加剧了价格战的激烈程度。

合资车企遇挑战,自主品牌强势崛起,格局重塑

近十年来,中国车市的竞争格局发生很大变化,可谓是三十年河东,三十年河西。曾在中国市场上占据大半壁江山的合资车企,目前面临极大挑战,而自主品牌凭借着新能源产品的快速发展,强势崛起。十年前霸榜的上汽大众、一汽大众等合资巨头,如今已被比亚迪、吉利等自主品牌取代。

从车型角度来看,合资车型经历了“先扬后抑”的过程。早期,大众朗逸、日产轩逸等合资轿车在市场上风头正劲,同时,哈弗H6作为自主品牌的SUV代表也迅速崛起。但后期新能源车型的强势破局彻底改变了市场格局。2024年的TOP10车型中,新能源车型占据了七位,包括特斯拉Model Y、比亚迪宋Plus、比亚迪海鸥、比亚迪秦Plus、特斯拉Model 3等。

中国国内乘用车市场进入存量低增速发展阶段

当前,中国国内乘用车市场已进入存量低增速发展阶段,预计2025年和2030年中国乘用车市场规模将分别接近2830万辆和3050万辆。

而破局关键锁定两大引擎:新能源与海外市场。预计2025年国产乘用车出口市场有望达到550万辆,其中比亚迪、长安等车企有望继续保持高速增长态势。建议长期重点关注欧洲、拉美、中东和东南亚等潜力市场。对于欧盟市场,需建立碳排放联盟等创新打法,通过积分变现强化竞争力。并长期加强合资合作与本地化布局,深化市场拓展。

行业洗牌赛正在加速,电动化决定入场资格,而智能化左右生存质量。在价格战将产业竞争推向新高度的背景下,那些处于亏损状态、造血能力较弱且转型较慢的企业将率先被淘汰出局。

京公网安备 11011402013531号

京公网安备 11011402013531号