文|新立场

“线上购物不会普遍比线下便宜,每次听人说韩国的物流强,还是觉得要看和谁比,比国内是肯定是谈不上的。”这是一位久居韩国的年轻人对当地线上购物体验的评价。

在韩国互联网,人们开始用 Temu 造梗,朝鲜日报报道本土电商巨头因受速卖通和 Temu 冲击面临盈利危机。切换到个人视角,不少韩国用户在个人博客或社交平台上分享了关于跨境电商的真实体验。

消费生活与文化生活不断产生交集,用户活跃但行业仍有可切入的心智,或未满足的需求,这些因素让韩国市场在全球跨境版图中占据一个独特的位置。今年以来,加码韩国似乎成为跨境共识,一方面是韩国市场的增长潜力愈发不容忽视,也受到了北美市场的经营不确定事件频发的影响。

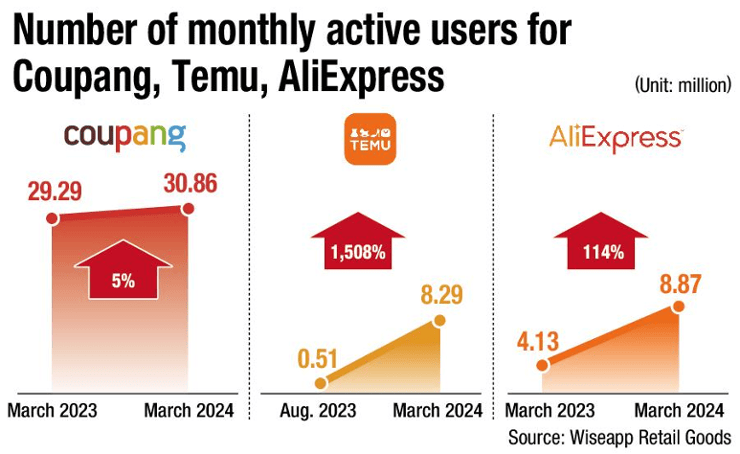

据韩国市场调查机构 Wiseapp・Retail 最新数据,2024 年韩国消费者在中国跨境平台(速卖通和Temu)的支付总额预计达4.28 万亿韩元(约合 32 亿美元),较 2022 年激增 300%,同比 2023 年增长 85%。

虽说是两方“合砍”下来的成绩,但深耕韩国市场多年的速卖通占绝大多数成交份额。

2 月 18 日,据韩联社,Temu 宣布在韩国市推出 L2L(local to local)模式,开启针对韩国本土卖家的招商活动。同月 19 日,媒体报道速卖通设置于山东威海的韩国流向仓将再扩容 6 万平,以承接持续增长的订单量。

由于韩国市场的特殊性,它一直被视为一个极其重要的跨境战略支点。此时此刻跨境电商在韩国上演的“竞速之争”,也一定程度上复刻了各自母公司在国内的追逐。

01、外来阿里,与本土京东

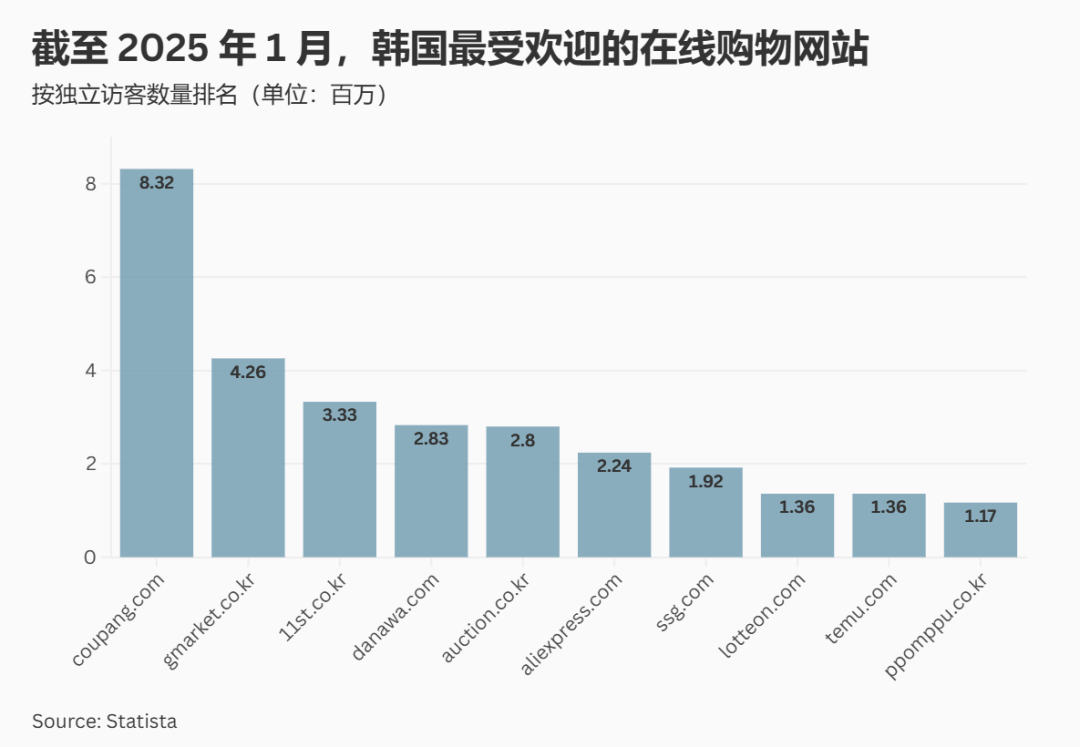

韩国具有“高阶市场练兵场”的战略地位,因为市场规模足够大,市场成熟度也非常高。韩国互联网普及率高达 94%,电子商务深度融入生产生活,且网络购物在年轻人群中尤为风靡。Statista 数据显示,2024 年韩国市场电商渗透率将达到 64.1%,预计到 2029 年将增长至 76.7%。

简言之,就是用户线上支付习惯好,电商消费力强,最易被营销影响的年轻群体还活跃。

在此背景下,跨境经营几乎不需要太多心智建设,消费者对性价比敏感,也愿意为品质溢价买单。不少品牌早已将目光锁定这片蓝海,比如去年在韩市场份额超过 40% 的石头科技扫地机器人,以及比亚迪,其紧凑型纯电动 SUV ATTO 3 在韩上市仅一周内就收获超 1000 份订单。

作为跨境 B2C 平台,速卖通早在 2018 年就已正式进入韩国市场,开头三年尚属于物流与流量生态建设期,包括缩短物流时效,构建本地化流量入口,接入韩国头部支付工具(如 Kakao Pay、Naver Pay)。

2022 年开始,试水变成了深耕。首先是执行更彻底的本地化战略,当年 11 月,速卖通设立首尔韩语客服中心,提供相应售后服务。同步推进的是一系列营销策略,比如购物补贴、投放线下广告、与更多本土平台合作。在代言人选择上,速卖通的合作方是拥有国民级知名度的马东锡,以及当下韩国人认知里“最受喜欢的中国演员”汤唯。

打造价格优势是跨境入局的标配,据韩国时报,一款速溶咖啡在速卖通上的售价为 30.51 美元(41,000 韩元),但同一款产品在 Coupang 上的售价为 47,200 韩元。

不过在这一系列经营方案中,最关键的突破仍然是物流。

“公认最大的电商平台应该是쿠팡(Coupang),但不完全类似于淘宝在中国,比如服饰品类多是在品牌官网下单。”我们从居住于韩国的人士中了解到,作为本土国民级电商巨头的 Coupang,最强的消费心智还是在于物流履约。

截至 2020 年,韩国总人口数超过 5000 万,其中 50.2% 生活在首尔、仁川广域市和京畿道在内的首都圈,是典型的高人口密度国家。这尤其利好物流网络建设。再加上国土面积小,生活节奏快,消费者对时效的要求也不低。

Coupang 建立竞争优势的路径我们并不陌生,“自建仓储式物流”,借助高密度布局使其“Rocket Delivery”服务能够实现当日达或次日达,甚至部分地区支持“Dawn Delivery(黎明送达,下单后次日早 7 点前到货)。如果把视线平移到国内,这近似于京东的定位。

2022 年,速卖通在山东威海、烟台建设的优选仓,让韩国部分地区能实现 3-5 日达;2023 年双仓扩容超 3 万平米;前文提到威海仓或将再扩容 6 万米。

竞争优势毕竟不能申请专利,当来自国内的老对手 Temu 也加入这趟淘金之旅,对开疆拓土的速率要求已近进入新的等级。

02、直播电商的机会,与经营合规的审视

Temu 2023 年才正式登陆韩国市场,但增速惊人。入驻初期,仍然是一招鲜的薄利多销策略,包括启动最高 90% 的折扣活动、数十万韩元的积分奖励、大额优惠券满减以及首次退货免费,彼时产品配送时间大约在一两周之内。

The Korea Times

营销猛攻确有成效,23 年 8 月进入韩国时 Temu 月活 51 万,次年 3 月便已跃升至 829 万。前有速卖通把路探好,Temu 的本地化推进仿佛开了两倍速。团队建设上,去年成立分公司,并招聘覆盖各类岗位的本地员工;物流体系上,建仓的同时与韩国本土物流企业合作。包括前文提到的,最近官宣的本对本招募,特别注明了入驻要求是韩国主体公司。

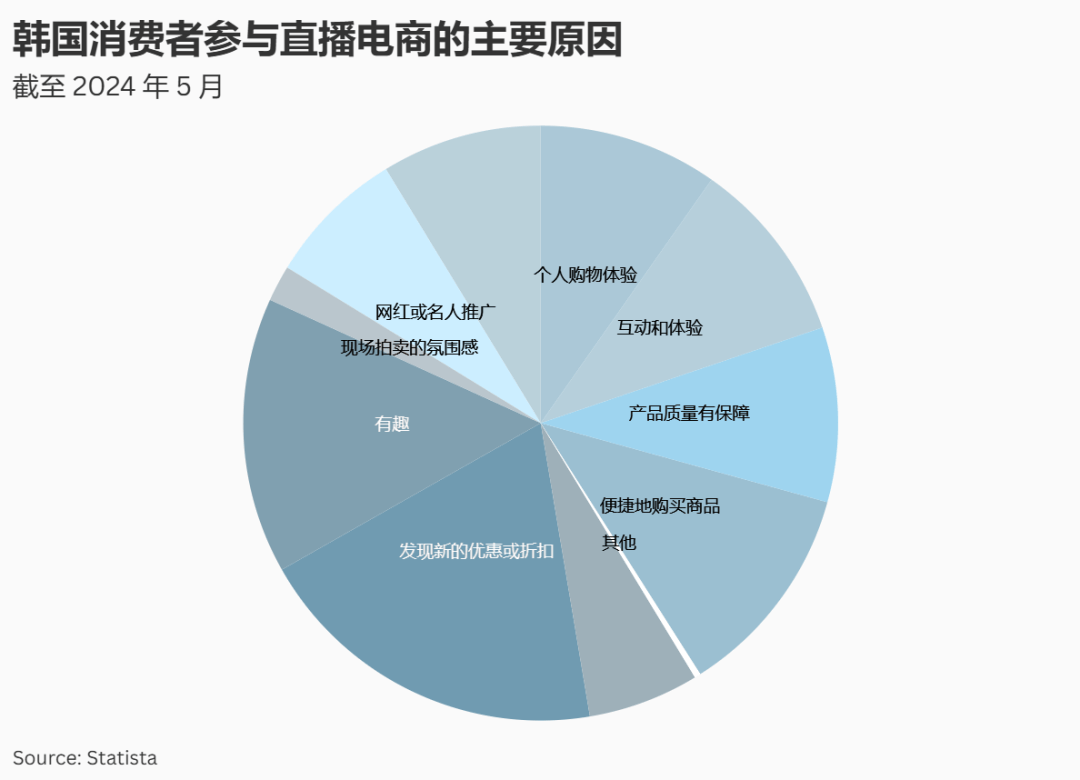

如此激进的扩张策略,对应的是一个高速进化中的市场。除了旺盛的消费需求,直播电商在韩国日渐风靡。据 Grand View Research 预计,2025 年至 2030 年韩国直播电商市场的复合年增长率将达到 36%,到 2030 年,韩国直播电商市场收入将超过 40 亿美元。

除了本土平台纷纷推出 Live 模式,加入直播带货风潮,去年 6 月,在韩国拥有庞大用户群的 YouTube 推出了“YouTube Shopping Store”,观众可以通过直播期间展示的横幅直接购买商品。此外,YouTube 还与 CJ onStyle 和 11st 等大型零售商合作,以提供销售渠道。

时装可能会是“打开局面”的一个品类,不仅因为时装是非常适合直播展示与促销的品类。首先,韩国消费者对品牌官网认可度很高,Statista 的市场调查也显示,不选择直播购物的主要原因是更喜欢从官网或实体店购买商品,或对提供的产品/服务不感兴趣。

与此同时,时装是中国跨境电商的“强势品类”,依靠国内的供应链优势以及品类运营经验,有机会提供更有竞争力的价格,已经更快的款式更新速度。

但正向激励之外,经营合规的审视也是如影随形。

去年 3 月,韩国政府表示将修改相关法律,强制要求大型外国网络平台运营商在韩国设立本地公司或本地办事处,且监管机构将加强对外国网络零售商不正当商业行为的监控。

在韩国迅速崛起的中国电商们用零佣金、高补贴和丰富的营销玩法占领市场,并引起监管警惕。环球同此凉热,不难预测这样的剧情还将继续在更多的跨境市场上演。

去年底,媒体报道阿里巴巴与韩国零售巨头易买得(E-Mart Inc.)旗下电商平台达成合作意向,双方将共同组建一家估值约 40 亿美元的合资企业。与本土企业建立更深层的合作关系可能会是未来跨境经营的一种趋势。进一步抗衡本土竞争对手的同时,避免潜在的市场风险。

03、写在最后

如果说东南亚是出海“后花园”,北美、欧洲富饶但拥挤,拉美因地理和人文距离进入门槛颇高,韩国坐拥庞大市场规模,又在东亚圈的邻近效应影响下,自然而然地成为跨境经营的重要据点。

京东物流今年初发布消息称,1 月以来中国特别是上海流向韩国的快递订单不断增多,订单量已环比提升达 30%。就在最近,京东在韩国的业务也有了新动向,App 下单可官方直邮韩国,消费者下单满 199 元可享海运包邮 3KG,品类覆盖大量京东自营商品。

与亚马逊通过吸引中国卖家对抗跨境平台呼应的是,韩国本土巨头近几年也在邀请中国卖家入驻,以丰富低价商品供应,比如前文提到的 Coupang。

太阳底下无新鲜事,在韩国市场的“演习”,总有机会派上用场。

*题图及文中配图来源于网络。

京公网安备 11011402013531号

京公网安备 11011402013531号