3月9日讯(编辑 宣林)十大券商最新策略观点新鲜出炉,具体如下:

兴业证券:中国资产的重估有望在各领域扩散

本轮行情的本质,是科技突破引领的中国资产重估。往后看,以AI为代表的科技板块在经历前期调整后,部分方向的拥挤度压力已经得到缓解,叠加近期阿里算力订单开启招标、AI智能体Manus发布等产业催化指向产业链各环节仍在加速迭代,短期AI行情有望反复活跃,继续以内部轮动的方式消化整固。另一方面,随着3-4月市场进入基本面和政策因子有效性提升的传统窗口,在宏观政策定调积极、各类宽松措施加速落地的背景下,中国资产的重估有望进一步向受益于政策支持、景气边际改善的低位方向扩散。

对于当前的AI板块来说,重要的还是寻找内部相对低位、有性价比的方向。结合景气度与拥挤度,AI产业链50大细分方向中,当前可率先关注光模块、服务器、光纤光缆、PCB、运营商等相对低位、有性价比的环节。

华安证券:市场将继续维持高位震荡

政府工作报告符合预期,市场关注点转向政策落地及效果验证,国内情况总体稳定。美对我国加征关税风险虽非A股主导因素但也会在某些时点形成扰动。因此市场将继续维持高位震荡。配置上仍是轮动,Manus不改对科技股谨慎态度,关注短期有性价比、中长期有战略配置价值的银行、保险,以及前期滞涨低估有政策催化的医药、汽车(不含零部件)、家电(不含零部件)。强季节性基建优势品种正迎来收益兑现时机。

招商证券:科技仍然是市场主线

从目前已披露的业绩快报和报告来看,科创板整体盈利仍然承压,收入端优于利润端,大市值企业表现较优,AI硬件、出海医药和部分中高端制造业盈利率先修复。最新数据来看,出口下行压力已初步显现,扩大内需的必要性愈发凸显;近期两会有关消费的表述较为积极,2025年财政支出增速创近五年新高,后续提振消费的专项计划有望出台进一步提振需求,消费可能阶段性接力科技表现占优。

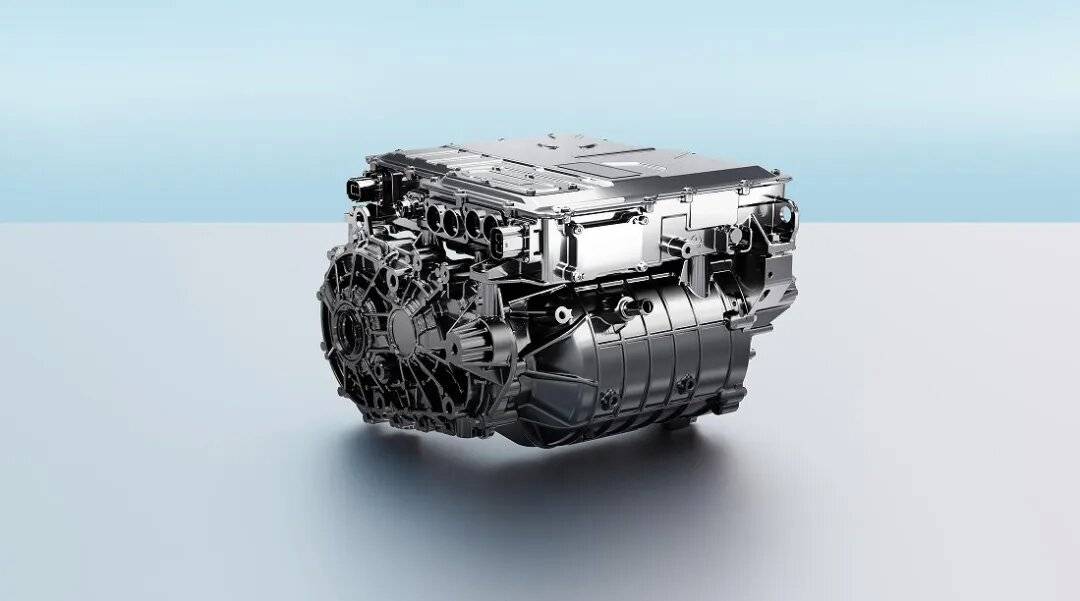

但中长期来看,科技仍然是市场主线。DeepSeek-R1大模型的发布标志着中国在AI领域实现关键性突破,引发了全球资本对中国资产的重新思考。行业选择方面,建议重点关注AI+部分景气持续的领域以及低估值的消费领域的边际改善,重点行业如电子(消费电子、半导体)、机械(工程机械、自动化设备)、汽车(汽车零部件、乘用车)、医药生物(医疗服务)、食品饮料、家电等。赛道选择层面,3月重点关注五大具备边际改善的赛道:AI芯片、AI+应用、固态电池、人形机器人、光模块。

中信证券:端侧AI和高密度能量电池预计二季度将会迎来密集催化

从策略范式的角度来看,过去三年是宏观大年,宏观波动和政策应对是驱动市场的主要变量,杠铃策略成为应对频繁宏观扰动的方式;反观今年,政策方向和目标清晰,国内宏观波动在降低,市场在向宏观小年过渡,宏观和政策的边际变化很难再成为驱动市场方向和结构的因素,产业景气驱动的思路在接棒杠铃策略。从应对而言,端侧AI和高能量密度电池是A股相对具有独占性的产业主题,且预计二季度将会迎来密集催化;A股传统核心资产出清在加速,未来会随着经济修复陆续有望出现经营拐点,同时预计部分计划两地上市的龙头企业会随着港股上市落地而行情启动。

建议聚焦A股“新核心资产30”。供给侧反内卷趋势明确,预计部分周期性行业如铝、钢铁、面板等,将受益于两会提出的提质增效产业政策落地,同时密切关注新能源领域供需变化及其市场行情。在科技的国产算力、端侧AI、高密度能量电池、创新药四个方向中,端侧AI和高密度能量电池是A股具备相对独占性的板块,未来伴随头部厂商新品发布,将带来密集的主题催化和产业景气上行,市场关注度有望显著提升。

中泰证券:坚定布局今年科技产业主线

今年A股市场或呈现“风险偏好整体上升,但通缩和企业盈利仍有压力”的特点,市场风险偏好与经济基本面或呈现阶段性“割裂”。两会后,伴随各项经济数据落地,部分投资者或逐渐由预期转向现实,市场波动或显著加大。

当前时点建议重点关注债券、红利等防御类资产,和黄金、有色、军工、核电等安全类资产。对于目前估值较高,且主要由高杠杆资金推动的中小市值科技板块则要保持适度谨慎。同时,考虑到今年政策的特点,若后续若出现内外部风险冲击,则可坚定布局今年科技产业主线:恒生科技板块中的互联网、算力、机器人等港股龙头方向。

民生证券:3月转换进行时

考虑到前期市场对科技板块的定价已然偏积极,两会的定调似乎无法成为其进一步大幅抬升估值的理由与驱动,甚至IPO节奏的放松反而可能会对部分存量科技股的稀缺性溢价造成的冲击。

过去制造业活动的走弱带来了市场产业赛道投资的占优,但宏观环境的变化正在孕育。未来一段时间,用电量的企稳可能成为关键。配置建议上:第一,受益于全球制造业活动趋势性回升,有色金属(铜、铝、黄金)将优先展现弹性,部分受益于欧洲国防支出增加的小金属(钴,锑,锗等)也将迎来机遇,相较之下原油短期面对扰动,但要看到较低油价对传统制造强国是受益,这在中期反而从供需两端支撑油价中枢。第二,部分供给格局相对良好或有积极变化,且需求侧受益于中欧两大经济体财政扩张的资本品有望迎来顺风(工程机械、钢铁、化学制品、自动化设备、锂电设备等),居民消费者信心逐步修复,顺周期消费(品牌服饰、食品、饮品、白电、旅游等)与;第三,稳定股票价格工具+低估值+红利,同时兼具中国宏观风险下降的:银行、保险。

广发证券:中期维度上 依然是科技成长的主线

当中美基本面不同步时,美国走弱或走平+中国回暖的组合,A股资产的表现较好。美国“软着陆”的叙事,对AH资产来说可能最好。短期节奏上,目前持续性仍在,“四月决断”是留意风险偏好波动的窗口期。过去15年春节后的躁动期,大约平均、中位数都能持续31个交易日左右,目前时间刚刚过半。中期维度上,依然是科技成长的主线。关注受益于推理成本下降的〖AI应用〗、〖字节产业链〗、〖一体机和本地化部署〗;机器人中的细分关注〖腱绳和电子皮肤〗;低位成长关注〖军工电子〗;主题投资关注〖文化出海〗、〖低空经济〗。

国泰君安:消费复苏预期趋浓 白酒绝对价值凸显

2025年两会中政府工作任务将“大力提振消费、提高投资效益,全方位扩大国内需求”作为第一条,提出促进消费和投资更好结合。同时从高频数据上看,近期一二线房地产市场数据、PMI等领先性指标边际回暖。随着资产价格止跌回稳呈现阶段性成效以及消费场景修复,消费整体呈现企稳态势、食品饮料板块预期回升。而从交易层面看,前期科技板块受AI及机器人等催化表现强劲、拉大估值差,食品饮料等消费板块在预期回升及流动性催化下有望开启估值修复。

当前白酒的估值仍处于历史低位,配置的绝对价值凸显,建议重视动销较好的龙头标的及业绩具有相对优势的成长股估值修复机会。大众品细分板块中,预计啤酒、饮料、调味品率先企稳,原奶供需周期2025H2或有望出现见底反转。

华西证券:A股在国产算力、机器人、AI应用等方向的投资机会有望持续扩散

2月全球权益市场呈现"东强西弱"格局,中国市场走出结构性科技行情,恒生科技指数涨幅一度超20%。月末,受到英伟达等美科技股大跌和美国关税政策影响,前期科技板块获利盘止盈情绪初现,部分低位顺周期和消费板块也阶段性补涨。资金面,A股融资资金连续四周净买入,ETF资金则持续净赎回。2月大宗商品多数下跌,地缘政治局势出现缓和迹象,近期国际油价震荡下行。

短期受美股大跌和美国加征关税的影响,本轮结构性科技行情的独立性有所减弱,市场对TMT交易拥挤的担忧有所加剧,部分交易性资金或阶段性退潮,建议聚焦受益于“两会”政策发力的内需方向的补涨机会。中长期看,本轮AI+投资已经从海外映射向国内AI产业链景气度切换,在国内AI产业加速追赶海外的过程中,A股在国产算力、机器人、AI应用等方向的投资机会有望持续扩散。

海通证券:AI+赋能的科技板块是中期主线

近期外资正阶段性回流中国市场。据估算1-2月北向渠道流入A股近200亿元,春节后流入港股最高约180亿港元。以港股为参考,本轮回流或以短线灵活型外资为主,长线稳定型外资或也存在阶段性流入,结构上更偏好港股科技。

本轮春季行情或已过半程。AI+赋能的科技板块是中期主线,中国科技“七巨头”概念加速崛起。与科技板块相对的,当前消费医药、地产等板块仍处于低估低配,或存在明显预期差。未来随着政策发力推动内需修复,消费和地产基本面逐步企稳,板块估值也有望向中枢回归。

( 宣林)

京公网安备 11011402013531号

京公网安备 11011402013531号