文 | 唐辰同学

盒马变阵,踩了一脚刹车,同时还踩了一脚油门。

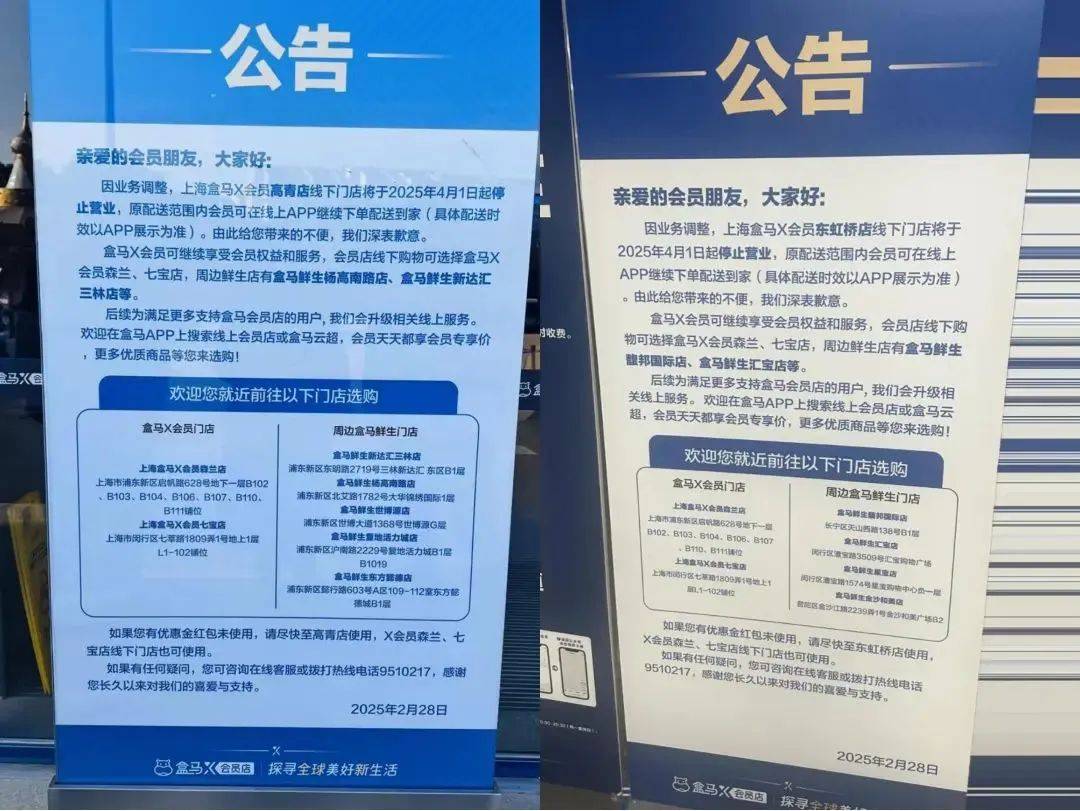

2月28日,上海三家盒马X会员店宣布将在4月1日起停止营业,但仍支持线上下单和配送。至此,盒马X会员店在全国仅剩5家还在运营。盒马方面对外表示,关店是公司的主动业务调整。

图源·闭店公告

与之形成鲜明对比的是,盒马其他业态扩张进展迅速且目标明确,其今年会持续聚焦盒马鲜生业态的扩张,并明确其在新的财年将开出近100家盒马鲜生店,将进入几十个新城。

盒马的“一退一进”,从多业态试水摊大饼到聚焦核心业态,既表明其不再执着于摸着山姆过河,也意味着盒马正贯彻阿里集团“聚焦核心业务”的战略,逐步在零售行业明确“盒马模式”:做好精细化运营,并且围绕盒马鲜生大店和盒马NB下沉业态持续精进。

这番调整在盒马CEO严筱磊的内部公开信中表述为,公司聚焦在盒马鲜生和盒马NB两大核心业态,前者复制成功模型,后者打磨最优模型,有望冲击千亿规模。

其背景是,2024年,盒马在连续9个月整体盈利的基础上实现了双位数增长,进入了21个城市开出了72家鲜生店,其中进入的新城市场在蛇年春节期间表现极为亮眼,“2025年的盒马年货节打了有史以来战绩最漂亮的一仗。”

盒马聚焦,找准了方向

盒马X会员店曾被其创始人侯毅看作是新零售增长的“第二曲线”,意在“打造属于中国人自己的会员店”。谈及与山姆、开市客的错位竞争优势时,盒马方面曾这样归纳X会员店的优势:凭借盒马鲜生的供应链优势,我们更懂中国人的胃,X会员店在选品上更具有本地化属性,并不断打造自有商品的价格力。

但后续发展证明,X会员店的消费者认可度,明显低于对标的山姆和开市客。山姆的核心竞争力在于全球供应链与独家商品,其30%商品为自有品牌Member's Mark,从新西兰牛肉到智利车厘子,供应链深度参与生产环节。

反观盒马,早期X会员店仅15%为独家商品,大部分是贴牌生产,价格仅比非会员便宜3-5元。有消费者甚至吐槽,“山姆的会员费是入场券,盒马的会员卡像打折券。”

X会员店的收缩,也是盒马多年发展的一个缩影。其诞生八年多来,尝试过包括盒马鲜生、盒马F2、盒马MINI、盒马里、盒马小站、盒马集市、盒马Pick’n go、盒马X会员店、盒马邻里和盒马生鲜奥莱等十多种业态。

这些业态有追O2O、即时零售、社区团购等风口的尝试,也有和山姆、开市客抢夺用户的激进手段,还有阿里为了推进新零售战略,加速大润发、苏宁易购等线下业务的融合试错。

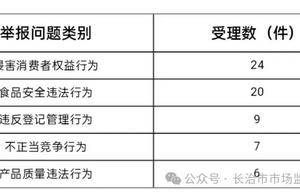

盒马希望通过不同业态,做强做大,覆盖从高收入群体,到中产用户再到下沉市场的全阶段用户。但这种“既要又要也要还要”的打法,导致盒马一直困在成本、价格、规模的不可能三角中,供应链、品控、价格体系全线承压。比如2022年15张食品安全罚单、员工管理混乱等负面频出,让消费者信任度跌至冰点。

作为阿里线下零售资产的“独苗”,盒马面临的压力可见一斑。2024年3月,严筱磊担任盒马CEO,开启务实的“三板斧改革”:回归用户价值、聚焦发展方向、推进组织建设。

首先是注重用户价值。一方面,盒马对门店进行大幅改造,提升消费者的购物体验。严筱磊透露,2024年,全国近一半的鲜生门店完成了升级改造,店面更整洁、灯光更明亮、通道变宽敞、顾客逛得更有乐趣了;

另外一方面,盒马围绕消费者的个性化需求,上新不同细分化产品。比如推出HPP 果汁、低 GI 面点、即食菜肴等系列的新品,以及云南的大蓝莓、贵州的酸汤、新疆的西梅等本土特色商品。

其次是聚焦发展方向,典型示例是X会员店的收缩,聚焦“盒马鲜生+盒马NB”双线战略。更合理的布局,让盒马得以重新出发。盒马鲜生坚守一二线城市,主打“品质+即时配送”,服务品质人群;盒马NB(Neighborhood Business)则以折扣店形态攻入县城,接盘永辉等传统商超退出的市场。

盒马鲜生的核心竞争力在于其独特的“生鲜超市+餐饮+线上线下一体化”模式,而盒马NB通过消化鲜生店尾货、降低损耗率,成为降本增效的关键抓手,其商品价格较鲜生店低,能够吸引价格敏感型消费者。在江苏盛泽镇,首家镇级盒马门店单日卖出200箱车厘子,证明下沉市场对“好货不贵”的饥渴。

第三是推进组织建设。严筱磊提到,盒马新增了近200个店长,有10%的采购通过晋升走向品类操盘手的岗位,完成店长岗级薪酬改革。新的一年,盒马将继续加大在人才培养和梯队建设上的投入,完善公平公正的选拔制度,打造更具竞争力的薪酬激励体系。

面向未来,严筱磊提出一个远大目标,盒马要站上千亿规模的台阶,成为中国零售第一品牌。

马云不舍,阿里更不应该卖盒马

盒马在过去十年的摸索中,证明了自身对阿里商业生态甚至中国零售行业的价值。但它眼下面临的挑战还是有很多,其中最关键问题还是:阿里会不会卖掉盒马?

近几个月,阿里先后抛售银泰百货、高鑫零售,聚焦核心业务。这让不少人认为,阿里新零售业务陷入困境,马云走了八年的新零售梦几近破灭。作为阿里新零售曾经的“一号工程”,盒马的命运从被划入“N”时就遭到多重猜测:要么是在较短时间内快速分拆上市,要么是被挂牌出售。

对盒马来说,收缩会员店并不是失败,更不是阿里新零售策略的失败,而是基于现阶段业务状态,而做出的理性变阵。

基于此,我的判断是不会。马云舍不得,阿里也不应该抛售。目前已经两方面公开信息在表明,阿里正重新重视盒马,并评估其价值。

一是在2024年业绩交流会上,阿里高端明确表示,没有出售盒马的计划。阿里表示,盒马增长很好、扩张稳健,也实现了很不错的整体盈利,是线下和线上融合的数字化新零售战略的成功。

二是今年2月以来,马云多次现身盒马门店,从长沙走访到上海,为盒马站台。从某种程度上代表着他对新策略的肯定。其实,从盒马诞生以来,马云就多次在关键节点出现在门店,打消公众疑虑。

更深层次的,阿里不卖盒马,还有三重意义:

首先,盒马仍是阿里串联线上线下消费场景最佳的连接点。过去,阿里新零售有“新城建设”和“旧城改造”的说法。盒马是前者的代表,银泰等代表的是传统零售场景。

阿里通过互联网对传统商超的改造,并没有达到预期的结果,但凝结着十余年新零售探索经验的盒马,也还是“新城建设”的最佳样本,其数字化和智能化实践,与实体经济融合的多个消费场景,比如线上下单线下配送、付费会员体系、数据驱动的采购决策等都在为电商、AI等核心业务,提供了可验证的“试验田”。

同时,“新城建设”在线下消费逐步抬头的趋势下,还有望大幅降低阿里的获客成本,并成为阿里的一道“进可攻,退可守”的关口。数据显示,随着互联网红利的消失,阿里的获客成本在短短几年内从298元/人飙升至669元/人,拼多多的获客成本也从163元/人上涨至558元/人。

而线下零售开始恢复生机:2024年前三季度,零售业整体线下渠道销售额增长了1.8%,而电商市场的份额却出现0.6%的小幅度下滑,这是电商市场有史以来第一次出现负增长。消费者开始注重线下消费,不少线上商家在往线下转移,盒马也还是阿里对抗外部,京东、美团等对手的“护城河”。

其次,盒马也是重估阿里价值的一个重要叙事。今年以来,阿里市值一路猛涨,市场看好的是其“云+AI”模式,在AI时代的想象力。阿里也在这个方向“All in”,宣布未来三年,将投入超过3800亿元人民币,用于建设云和AI硬件基础设施,总额超过去十年总和。

阿里几乎被重新塑造为一家科技公司,但其核心的电商基因并没有发生改变。在大力倡导实体经济和乡村经济的当下,盒马重构供应链,深入到田间地头。比如建立“盒马村”直连种植基地,通过“毛细血管式”供应链,实现盱眙小龙虾从塘口到餐桌仅需24小时。

无论是电商公司,还是科技公司,阿里价值重构,都离不开盒马连接实体、连接线下的叙事。

虽然零售一度让阿里过于臃肿,也拉低了市场估值。但阿里打破大锅饭模式后,盒马在AI时代反而有了更广阔的空间去试错。比较有利的信息是,盒马已经盈利,有了造血能力,不再是阿里沉重的包袱。换句话说,阿里的新零售故事在换了一个场景后,其故事里的“实体经济”底色,随着盒马规模的扩大,又有了新的讲述方式。

第三,马云退休后的农业布局,盒马或是一个关键渠道。从阿里隐退后,马云的一大注意力在“粮食和蔬菜”。其中很长一段时间,他为数不多的公开信息,基本上都与农业有关,其中“一米八”公司曝光度极高。以“一米八”重点配置的渔业品类来看,舟山嵊泗列岛贻贝和温州南麂岛大黄鱼是其率先开发的两款产品。之所以选择这两款国产深海蛋白产品,原因在于供需两端的不对称性。

这种不对称性其中一个表现在于,传统渔业的供应链线路是从上游养殖到中游批发收购再到终端零售,层层嵌套之下,成本偏高。当阿里打通了渔业的整个供应链线路,就实现了“没有中间商赚差价”,能以更亲民的价格供应高端产品,从而打造出高品质性价比。

“一米八”背靠马云、阿里,可以起到一个关键纽带的效果,为包括盒马、天猫在内的阿里自营条线供给更多的生鲜商品。而作为强渠道,盒马和天猫无论是在线上还是线下,先前积累的流量和口碑都能给予相当大的支持。

对严筱磊来说,他用了九个月的盈利期自证了“盒马模式”的可行性。但他还需要用更大的战绩来证明,盒马鲜生和盒马NB两类模式能带领盒马走得更远,并且在阿里体系内构建独立生存能力。

从“N”到数字序列,甚至独立上市,才是盒马最终的目标,也是马云所期许的。

参考资料:

商业评论,《马云的“一米八”,能成为盒马的新王牌吗?》 上观,《盒马X会员店连关三家:盒马盈利的新战役,会员制零售的新战场》

京公网安备 11011402013531号

京公网安备 11011402013531号