作为史诗级别的IPO,蜜雪集团的申购中签率仅4.5%,今日暗盘开盘上涨22.47%。

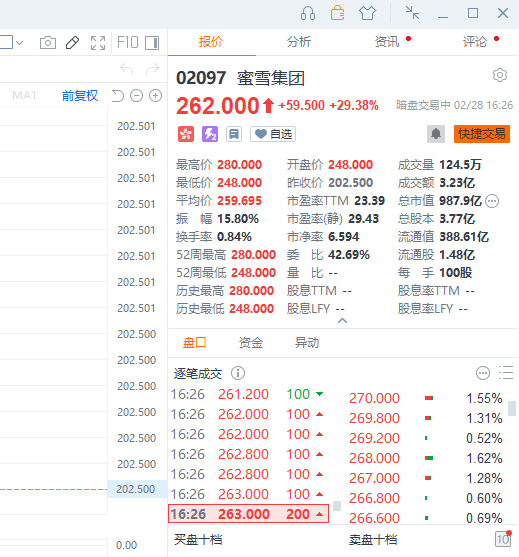

蜜雪集团(02097)今日富途暗盘开盘价为248港元/股,上涨22.47%。截至发稿为262港元/股,涨幅为29.38%。该股将于3月3日正式上市。

蜜雪集团发行价为202.5港元/股,一手为2.025万港元。按上述开盘价算,投资者每手可赚4550港元。

但尽管如此,部分投资者仍然觉得低于预期。作为对比,港股市场上曾经同样认购火爆的快手,首日上市最高上涨200%,一手收益达到2.3万港元。另外,时代天使首日最高涨幅183%,最高收益达到6.34万港元;诺辉健康首日最高涨幅222%,最高收益为2.96万港元。

中签率

本次蜜雪集团融资申购额接近1.84万亿港元,为港股历史最高,融资认购倍数达到5324倍,通过富途证券融资认购金额为1.07万亿港元,占比58%,通过辉立证券融资认购金额为3330亿港元。

如此之高的申购额,意味着中签一股并不容易。

港股新股申购中,普通投资者能参与的是公开配售部分,分为甲乙两组,甲组申购金额较小,乙组申购金额较多。以蜜雪集团为例,甲组申购从100股到2万股,乙组从2.5万股到85.3万股。

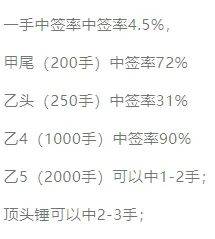

分配结果显示,申购一手中签率仅4.5%。

只有申购20万股以上,才有机会稳中一手。按一股2.025万港元计算,需要4050万港元打新。申购30万股以上,才能稳中2手。

但是也并非申购越多中签越高。比如申购2.5万股的中签机会为27.5%,申购2万股中签率为72%,申购7.5万股中签率为82.5%。投资者申购集中的区域,中签率会降低。

布鲁可有12.7万人申购,甲乙组各20100手,本次蜜雪集团甲乙组各42650手,是布鲁可的2.1倍,但是中签率和布鲁可相差无几,蜜雪集团吸引的申购者数量有大幅增加。

估值

截至2024年12月31日,蜜雪集团的门店网络在中国及海外11个国家共拥有46479家门店。2024年全年,蜜雪集团门店网络共实现饮品出杯量约90亿杯。

截至2024年12月31日按门店数计,蜜雪集团是中国及全球最大的现制饮品企业。目前蜜雪集团的门店数量早已超过星巴克(大约38000家),成为全球第一大现制饮品企业;同时也超过麦当劳(大约42000家),成为全球餐饮门店数量最多的品牌。

财务数据显示:2021年—2023年,蜜雪集团的营业收入分别为人民币103.51亿元、135.76亿元和203.02亿元,相应的净利润分别为人民币19.12亿元、20.13亿和31.87亿元。

2024年前9个月,蜜雪集团营业收入和净利润分别为187亿元、35亿元,同比增长21.2%和42.3%。

蜜雪集团招股书预计2024年净利润不少于48亿港元,发行市值763亿港元,估值为16倍。这和其他茶饮类公司估值价格相差不大。但是蜜雪集团在经营质量上好过同类公司,在海外拓展迅速,带动公司业绩还在增长,特别是去年门店速度还在大幅扩张。

蜜雪集团需要做到类似京东的重资产模式。目前蜜雪集团拥有五大生产基地,覆盖糖、奶、茶等七种食材,年产能165万吨,实现了60%的饮品食材自产,核心食材100%自产。

蜜雪集团远远领先同类公司,资本市场愿意给予相对较高的估值。

1997年成立的28年以来,蜜雪集团只进行过一次融资。2020年,蜜雪集团完成了一轮估值200亿元的20亿元融资。只有三家机构拿到门票——美团龙珠、高瓴和CPE源峰。IPO前,三家分别持股4%、4%和2%,合计10%。

本次IPO蜜雪集团一共引入5名基石投资者,合计认购2亿美元,占掉高达45%的全球发售份额。

因为蜜雪集团IPO募资35亿港元,公开配售部分申购踊跃,所以将国际配售部分回拨给公开配售,公开配售部分分到一半份额。

本次IPO机构很难拿到份额,有配置需求。最近一周不少茶饮类公司股价上涨,特别是奈雪的茶上涨52%,而奈雪的茶还在亏损中。茶百道本周上涨10%,最新PE为17.36倍,古茗本周上涨13.2%,PE为19.81倍,对该公司不利的一面是,茶饮赛道单店营收在下降,业内担心茶饮赛道太过拥挤,始终面临激烈竞争,行业增长期已过,可以扩展的空间有限。

责编:陈丽湘

校对: 王朝全

京公网安备 11011402013531号

京公网安备 11011402013531号