2月20日讯(记者 周晓雅)2025年,凭借着新兴赛道,主动权益基金正弯道超车。

曾是市场热议的明星基金经理,在管产品业绩也迎来整体修复。开年以来,百亿基金经理的业绩一扫此前阴霾,Wind数据显示,百亿主动权益基金经理的在管产品中,截至去年四季度股票仓位超过60%的共有439只。

截至2月19日,上述产品中350只年内均获得正收益,占比近八成;其中的61只净值回报超过10%;9只净值回报则是在20%以上。

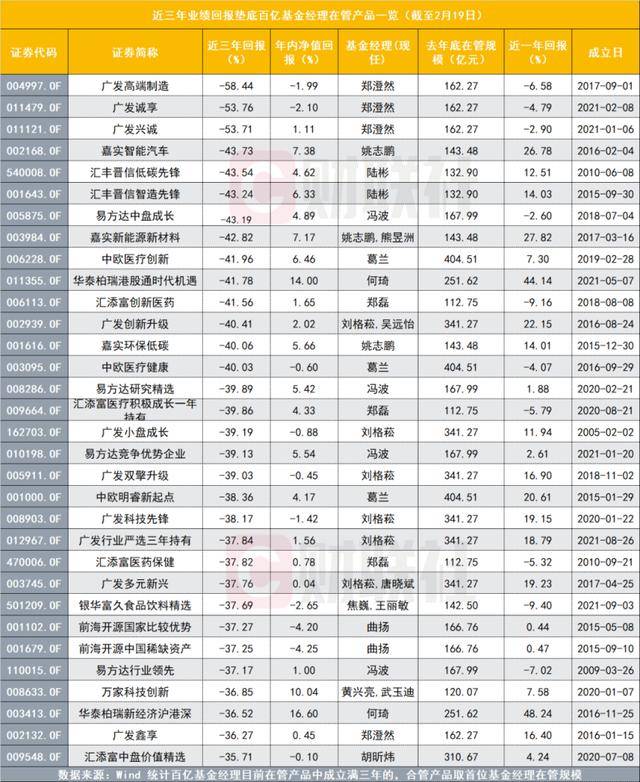

当下热门的AI、机器人等成长赛道带动了多只产品净值的快速上扬,不乏斩获超20%、30%的产品;在短期的亮眼业绩下,中期业绩却仍待回暖,上述产品中纳入统计口径的,近三年业绩首尾差已超过160%。

成长赛道领跑

翟相栋管理的招商优势企业以32.53%的年内净值回报领先。去年四季度,该基金被净申购超6亿份,基金规模也抬升至100.17亿元,成为收益靠前的产品中为数不多规模超百亿产品。

提前押注AI应用赛道,再加上近五成的港股仓位,招商优势企业的净值在今年一季度迅速上攻。被外资称为中国“科技十雄”之一的小米集团,去年四季度被翟相栋一举买成第一大重仓股。

腾讯控股、金山云等均在该基金的前十大重仓股行列。

翟相栋在季报提到,大幅增加AI应用落地的配置比例,在计算机、互联网、AI硬件生态、智驾及机器人等方向进行了全方位的布局。

黄兴亮管理的多只产品业绩紧跟其后,万家行业优选、万家经济新动能等2只年内净值分别上涨32.19%、31.05%;万家自主创新、万家创业板2年定开、万家全球成长一年持有的年内净值回报也在20%以上。

成长赛道也是黄兴亮在管产品的关键词。其中,万家行业优选在四季度增持了机器人和SOC相关标的,万家经济新动能则是指增持SOC相关标的,科大讯飞、瑞芯微等个股均在四季度被加仓。

吴远怡管理的广发成长领航一年持有年内回报也超过30%,为30.54%;其余3只他担任基金经理的公募基金年内收益也为正,其中广发价值核心年内净值回报接近20%。

吴远怡也重点关注到AI应用领域的变化。他在2024年四季报中提到,未来一至两年内,国产算力领域投资或将显著加码,国产应用主线也有望成为新的投资走向。

曾是2021年股票型基金、混合型基金双料冠军基的基金经理,崔宸龙管理的前海开源沪港深非周期年内净值回报也达到22.62%。

从2024年四季报来看,崔宸龙四季度以来,进一步加大了前海开源沪港深非周期在成长行业的配置,包括半导体、大飞机、人工智能等方向。

反观榜单的另一端,年内表现业绩最差的产品,年内亏损5.58%;另外还有31只产品年内亏超2%。

近三年业绩首尾差超160%

尽管短期业绩亮眼,但拉长时间看,这些百亿基金经理的在管产品,业绩回报分化较大。

上述产品中,有366只产品成立已满三年,不过近三年收益为正的产品就仅有80只。

招商优势企业近三年回报已翻倍,达108.56%,在上述产品中领先。杨瑨管理的汇添富全球移动互联也获得75.08%的净值回报。胡中原管理的华商润丰、华商元亨近三年回报也超过60%。

也有产品正努力追回前期的“失地”。前述黄兴亮管理的产品中,多数近三年回报仍亏损超过10%,但近一年收益多在40%以上。

前海开源沪港深非周期、广发价值核心也是近一年业绩超过40%,近三年的业绩亏损幅度已缩窄至3%以内。

冯明远在管的四只产品也是近一年业绩回报已超50%,近三年净值则是亏损10%左右。

但还有不少产品距离业绩回正仍需时日。近三年的业绩榜单中,郑澄然管理的广发高端制造以58.44%的亏损垫底,郑澄然在季报中提到,去年四季度,重仓的光伏、储能板块经历了较大波动。展望2025年,板块向上的基础会更加扎实,期待光伏储能板块基本面黎明的到来,该基金持续关注该板块,精选个股。

事实上,近三年表现垫底的不乏重仓新能源板块的产品,如姚志鹏管理的嘉实智能汽车、陆彬管理的汇丰晋信低碳先锋等,不过随着年内AI主题的行情火爆,部分智能车个股行情也迎来反弹。

此外,还有不少垫底产品则是医疗主题或重仓医疗板块产品。比如葛兰管理的中欧医疗创新、郑磊管理的汇添富创新医药。不过,年内AI医疗主题行情,也正带动相关产品的净值修复。

(记者 周晓雅)

京公网安备 11011402013531号

京公网安备 11011402013531号