文 | 深潜atom

灼识咨询报告显示,中国现制茶饮店的GMV在2028年将增至5193亿元,2024年至2028年的复合年增长率为19.2%。巨大的市场空间和增速,催生了蜜雪冰城、奈雪、茶百道等一众新势力。特别是喊出“每天一杯喝不腻”的品牌口号的古茗,在很多省份更是成为消费者饮食生活的一部分。

自2010年在浙江开设第一家门店以来,古茗短短15年就成为了首屈一指的现制茶饮店品牌。按2023年GMV及截至2023年12月31日的门店数量计,古茗是中国最大的大众现制茶饮店品牌。

2025年2月12日,古茗成功在港交所敲钟,成为“新茶饮第三股”。上市首日,古茗开盘一度张超10%,然而午后形式扭转,古茗首日港股股价报9.3港元/股,跌6.44%。

似乎,新茶饮在港交所并不受追捧。2021年,奈雪的茶上市发行价为19.8港元,如今也仅仅1港元出头;茶百道的股价也从17.5港元的发行价,下滑到10港元之下。古茗的破发,似乎也是情理之中。

与奈雪和茶百道不同的是,古茗的策略是以下沉市场为主,已经率先实现了下沉。得到下沉市场和资本认可的古茗,能否走出不一样的道路呢?

打法独特的茶饮新贵,成就百亿商业帝国

2010年,浙江温岭大溪镇出现了第一家古茗门店,次年开启连锁经营模式,2012年古茗从台州走向全国,单店日销量突破1500杯。此后,经过十余年的发展,门店突破9000家,年营收超过76亿元。

招股书显示,古茗主打三类饮品:果茶饮品、奶茶饮品、咖啡饮品及其他,几乎和所有的新茶饮品牌一般无二。正因如此,从浙江温岭的一个小镇起步,到茶饮行业的头部品牌之一,古茗的生意经值得友商借鉴。

无论是蜜雪冰城,又或者是古茗,都有一个巨大的共同点,那就是下沉策略。古茗深耕二线及以下城市,门店数量占比高达80%,乡镇门店占比达到40%,在其他家新茶饮还在“五环内”内卷之时,古茗已经凭借下沉市场站稳脚跟。

深耕下沉市场的古茗茶饮价格整体定位为平价亲民,主流产品价格区间在10元至20元之间。2021年到2024年9月30日,古茗的营收分别为42.89亿元、55.59亿元、76.76亿元和64.41亿元,其中2022年增长率约为26.8%、2023年营收增长率约为37.9%、2024年前三季度古茗营收同比增长15.6%。

与此同时,较低的单价并未减少古茗的盈利能力。2021年古茗净利润为0.24亿元;2022年净利润大幅增长至3.72亿元,净利润增长率高达1533.3%;2023年营收进一步增长10.96亿元,净利润增长率约为194.6%;2024年前三季度净利润为11.20亿元,同比增长11.8%。

“地域加密策略”也是古茗成功的关键市场策略之一。在古茗看来,“要么不开店,要么密集开店”,据悉古茗内部有“关键规模”的说法,即单一省份的门店超过500家时,该地区才被认为具备了凸显规模效应的基础。以浙江大本营出发,古茗已经在八个省份实现超过500家门店的密集覆盖,这些省份贡献了其87%的GMV。

截至2024年9月30日,古茗门店已分布全国17个省份,且门店密度仍将进一步增加。尽管覆盖范围不高,但凭借古茗“地域加密策略”,让古茗在占领省份很难被踢走。“每天一杯喝不腻”的品牌口号,也在这些省份深入人心。

与“地域加密策略”相配合的是,密集的新品。2021年至2024年前三季度,古茗分别推出94款、82款、130款及85款新品。对应的研发费用分别为6503万元、1.18亿元、1.98亿元和1.65亿元。

《2024年中国新式茶饮连锁品牌15强榜单》中,古茗仅次于蜜雪冰城排在第二。但在资本市场的尝试中,古茗却先行一步,成功在2025年2月12日成功登陆港交所,市值突破200亿元。几乎是专注“五环内”市场的奈雪的茶的9倍。

单店投入增加、营收减少,加盟商转向内耗和内卷?

在古茗敲钟当天,竟然未能逃过茶饮品牌的“破发魔咒”,古茗发行价为9.94港元,首日港股股价报9.3港元/股,跌6.44%。或许古茗的业绩,尚未让股民满意。

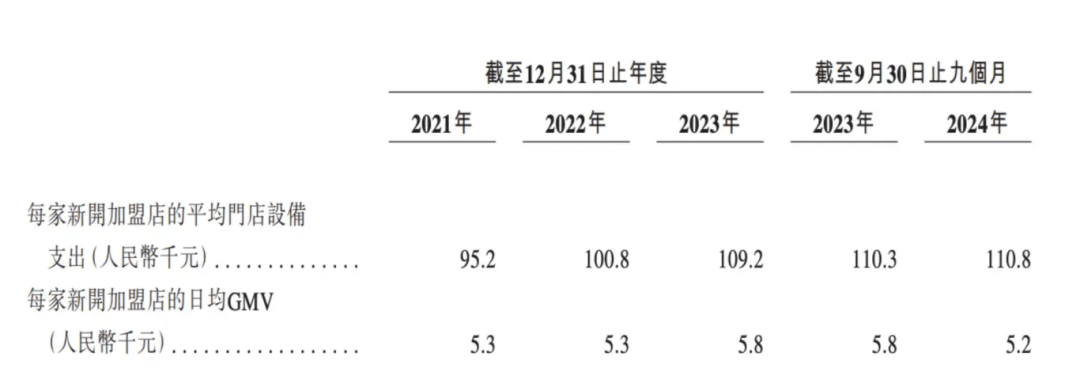

招股书显示,2023年古茗的加盟商单店经营利润达到37.6万元,加盟商单店经营利润率达20.2%,远高于其他现制茶饮店的15%及以下。不过,2024年前9个月,每家新开加盟店日均GMV5.2千元,比2023年同期的5.8千元减少600元,同比减少10.34%。

与此同时,新开单店的投入也开始增加。2021年到2024年,平均每家新开加盟门店的设备支出分别为95.2千元、100.8千元、109.2千元和110.8千元,其中2023年新开店投入新增最高,达到8.4千元,成本增加了8.3%。对于加盟商,在加盟时也需要更多考虑投入产出比。

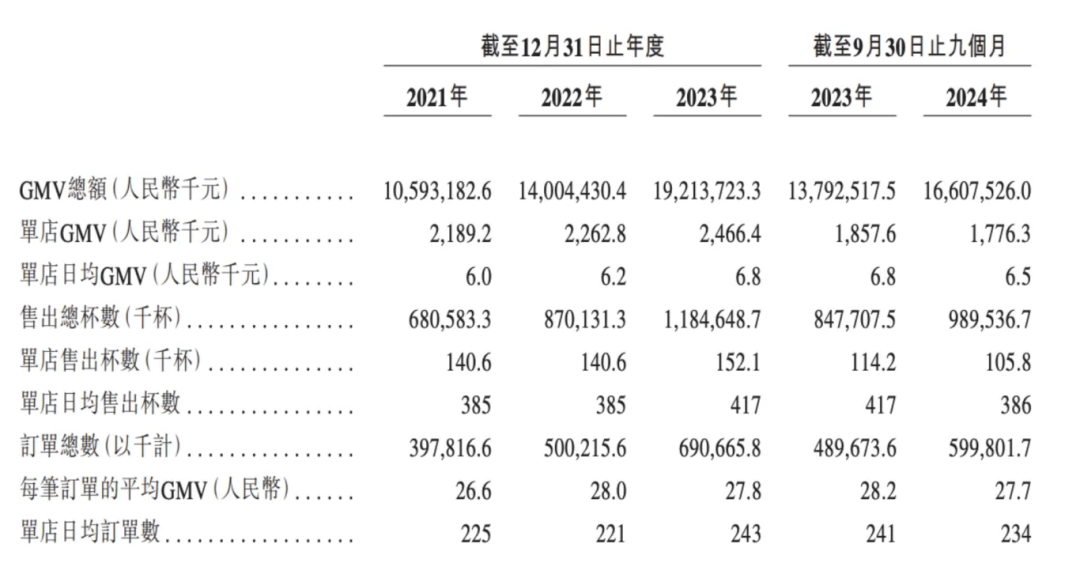

不仅新店面临GMV的下滑问题,几乎每一家门店的营业额则在2024年出现下滑。截至2024年9月,古茗单店GMV177.63万元,较2023年同期减少8.13万元,同比减少4.38%。

另一方面,古茗出杯数在2023年出现短暂提升后,在2024年日均出杯数下滑到386倍,几乎和2021年和2022年同期的385倍相当,彼时正值疫情之下,可见古茗面临的问题不可小觑。

古茗的经营模式以加盟为主、直营为辅。截至2024年9月30日,古茗在全国拥有9778家门店,其中99.9%为加盟店。

在开设“古茗”门店超过两年的加盟商中,平均每个加盟商经营2.9家门店,71%的加盟商经营两家或以上加盟店。也就是说,地域密集的古茗,门店之间的竞争关系是客观存在的。伴随着出杯量的下滑,古茗加盟商之间竞争也将加剧。

2022年到2024年前三季度,古茗分别增加了975、2332、777家门店。忽然踩下暂停键的古茗,“地域加密策略”的集中优势,或许也将走向内耗和内卷。

上市前大额分红,资本持续输血

当然,古茗的发展同样离不开资本的助推。天眼查数据显示,2020年,古茗获得了HongShan红杉中国、美团龙珠、冲盈资本和CoatueManagement的6.74亿元融资。

上市前夕,古茗完成基石投资轮融资,融资额7100万美元,投资方包括腾讯投资、元生资本、正心谷资本、美团龙珠、DucklingFund。香港公开发售获得近195倍的超额认购,国际发售也获得超过15倍的认购的成绩,让古茗发行量进一步增加2379万股,最终发行股份达到1.8279亿股,募资总额18.13亿港元。

古茗在2025年1月向截至2024年12月31日在册的股东,向现有股东宣派了17.4亿元人民币的股息。在上市前对现有股东的一次大规模回报。

按照2024年12月31日计算,王云安、戚侠、阮修迪、潘萍萍、龙珠、红杉资本、Coatue34和AbbeayStreet的持股比例分别为43.21%、19.78%、2.76%、8%、4%、1%和0.2%,分别获得7.52亿元、3.44亿元、2.39亿元、0.48亿元、1.39亿元、0.696亿元、0.174亿元和348万元。

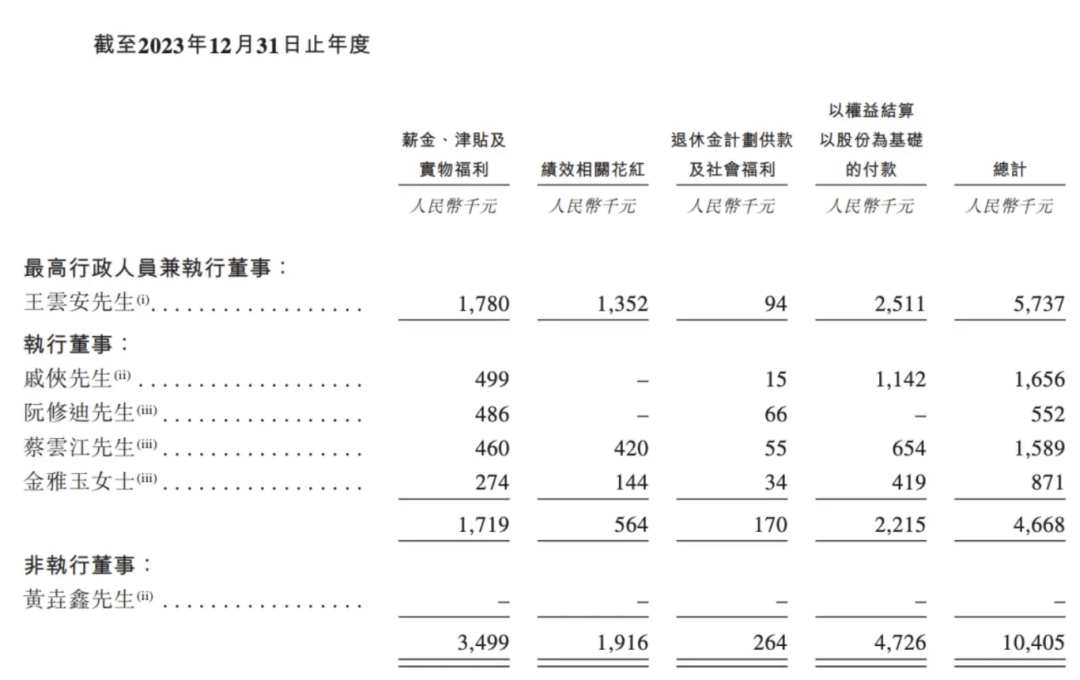

2021年到2023年,古茗主要管理人员薪酬分别为1063.2万元、1111.1万元、3467.1万元。其中王云安薪资最高,分别为273万元、285.3万元和573.7万元。薪金加上大额分红,此次IPO古茗的管理层成最大受益者。老板们实现“财务自由”后,古茗动力还能否持续存在呢?

在本次分红后,古茗的A轮投资者累计获得2.29亿元的回报,且不说股权的升值,不考虑税率,相比较A轮的6.74亿元融资额,投资机构已经回报34.05%。更为关键的是,招股书显示古茗还计划在2025年12月前向股东宣派及分派不少于20亿元人民币的特别股息。

IPO后,创始人王云安持股40.28%,联合创始人戚侠持股18.43%,阮修迪持股12.81%,潘萍萍持股2.57%,ThrivingLeafbuds持股3.14%,NascentSprouts持股为3.14%。美团龙珠持股为7.74%,红杉通过MaxMightyLimited持股3.73%,Coatue34持股为0.93%。意味着,早期投资者可以在2025年收回大半投资成本。这或许也是资本疯狂涌入的原因。

毫无疑问,在未来的发展过程中,古茗需要资金支撑。然而,古茗疯狂分红的行为,哪怕稳定了公司股价,对于公司未来发展将会产生长远影响,更何况古茗的破发验证了分红的策略效果并不明显。

长期的高负债,和数字化的押宝

营收、利润双双增长,计划连续两年大手笔分红的古茗的另一面,是持续的高负债。2021年到2024年9月30日,古茗的负债总额分别为32.49亿元、38.48亿元、45.37亿元和46.23亿元。报告期内,古茗负债增加了13.74亿元。

面对逐渐增加的负债,古茗的贸易应付款也随之增长。招股书时间内,古茗的贸易应付款分别为1.50亿元、3.90亿元、6.01亿元和5.64亿元。

对于本次IPO的资金用途,古茗招股书中表示,所得资金预计将用于继续提升业务管理和门店运营的数字化;加强供应链能力和提升供应链管理效率;加强品牌建设和与消费者联系;持续推行地域加密策略,加强对加盟商的支持,并进一步建立紧密的加盟商团体;提升产品研发能力等。

根据灼识咨询报告显示,截至2024年9月30日止九个月,与2023年同期相比,中国现制茶饮店市场的增长放缓,新茶饮品牌需要通过数字化提高管理及营运效率,优化门店扩张策略,以及探索众多其他潜在的创新途径等方式持续演变。

古茗一直认可研发的重要性,但更多还在产品的更新上。在数字化上虽然看重,但却将数字化的进程交给股民,好在古茗成功IPO,并未陷入到蜜雪冰城无法上市融资的困境。

虽然在资本市场取得了阶段性的进展,但古茗也遇到了运营成本增加,单店营收下滑,门店增长放缓等问题,在IPO后又将如何调整呢?

京公网安备 11011402013531号

京公网安备 11011402013531号