陈碧婷

“新茶饮第三股”终于来了。

昨日,古茗港股上市,亦未能打破魔咒。全天收于9.300港元/股,较发行价下跌6.44%。

古茗之后,还有蜜雪冰城、沪上阿姨等新茶饮品牌,正在排队等待上市。

上市并不是终点,而是竞争的延续。

首日破发

奈雪的茶和茶百道之后,港股终于迎来了“新茶饮第三股”。

昨日,古茗(01364.HK)正式在港交所鸣锣上市。以9.94港元/股发行价计,IPO募集资金达18.13亿港元。

根据招股书,公司所募集资金,将用于提升业务管理和门店运营的数字化;加强供应链能力和提升供应链管理效率;加强品牌建设和与消费者联系;持续推行地域加密策略,加强对加盟商的支持,并进一步建立紧密的加盟商团体;提升产品研发能力等。

古茗上市首日的股价表现,成为了市场关注的焦点。

昨日上午9:30,港股开市,古茗开盘微涨,股价突破10港元。随后,继续缓慢拉升,涨幅一度超过3%。这时,已有媒体抢先发文称,古茗打破了新茶饮企业港股上市即突破的魔咒。

话音刚落,午后,古茗股价急速跳水,跌幅一度达到10%。当天下午,古茗的股价一直被死死按在发行价之下,首日收于9.300港元/股,跌6.44%。全天交易额13.57亿元,最新市值216.9亿港元。

尽管,古茗未能打破破发的魔咒,但与奈雪的茶和茶百道相比,还不至于那么难看。

2021年,奈雪的茶顶着“新茶饮第一股”的光环上市,简直是众星捧月。IPO时,公司获得了432倍的超额认购,结果上市首日大跌13.54%。

3年后,茶百道(02555.HK)来了。与奈雪的茶持续亏损不同,主打轻资产加盟模式的茶百道,已实现了稳定盈利,让其高估了资本市场对公司的认可度。不仅采取了无基石投资者的发行策略,且定下了17.5港元/股的高发行价,公司估值高达259亿港元,导致公开发售认购不足。

2024年4月23日,茶百道上市首日,市场就给其沉重一击,盘中最大跌幅达38%。

吸取了第一和第二股的经验和教训,古茗结合当前港股的形势,采取了更加稳妥的发行策略。虽然,公司选择了9.94港元的顶部发行价,但结合公司的规模和业绩,234亿港元的估值相对合理。与此同时,引入腾讯、美团龙珠等多名基石投资者,保障认购。另外,公司还在招股书中,对新老股东均作出的利益承诺,以降低上市后的抛售压力。

慢下来了

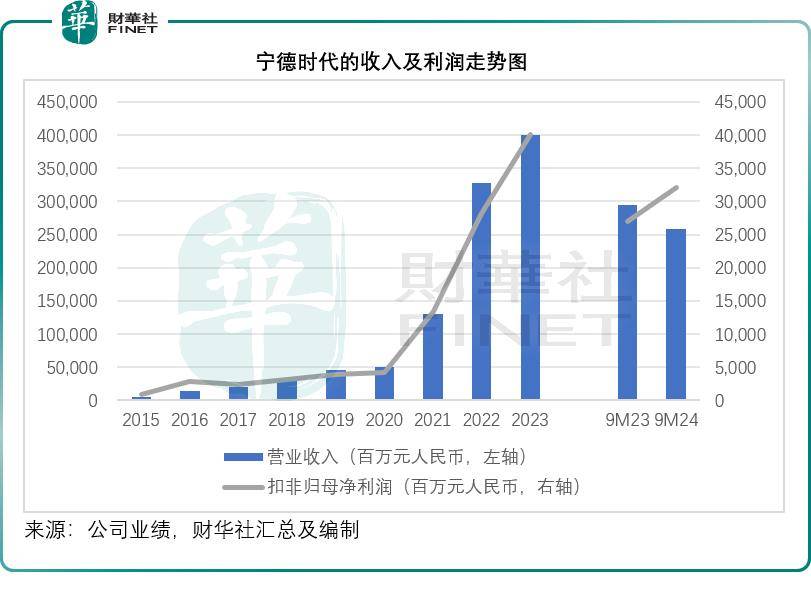

在超2000亿元的中国现制茶饮市场中,蜜雪冰城是当之无愧的行业老大,超30000家门店,几乎遍布全国低线城市的大街小巷。2023年,蜜雪冰城GMV约为427亿元,市场份额20.2%,在行业中断层式领先。

昨日在港股上市的古茗,为“现制茶饮老二”,2023年的GMV为192亿元,市场占有率为9.1%。

不同于蜜雪冰城的低端定位,古茗征战的是10-20元的大众茶饮市场。在这个细分市场中,古茗排名第一,市场份额17.7%。

2010年,古茗在浙江温岭大溪镇开出首店,此后,品牌以浙江为大本营,开始向周边省份稳步扩张。

与其他头部新茶饮品牌不同,古茗采取了独特的地域加密策略来建立门店网络的密度和规模。也就是,不追求扩张的广度,更在意所占领区域开店的密度和深度,以建立区域的规模效应。

截至2024年9月末,其全国门店数量已达9778家,但全国仍有17省份尚未涉足。

古茗的快速扩张,是从2019年开始的。当年,门店数量破千家,仅过了一年,门店规模达到4000家,到2023年末,刷新至9001家。按照这一速度,古茗应是蜜雪冰城之后,第二个破万店的新茶饮品牌。

然而,在冲击上市的关键时刻,古茗似乎放慢了脚步。直到今天,仍没有破万店的官方消息释放出来。

在当前的市场环境下,加盟商们作为新茶饮扩张的急先锋,投资意愿也明显降温。

2021年-2023年,古茗加盟商流失率分别为6.2%、6.7%、8.3%。2024年前9个月,新增加盟商871个,退出643家,流失率一举跃升至11.7%,门店关闭441家,创历史新高。与此同时,门店GMV也罕见地出现了同比下降。

不仅是古茗,茶百道也呈现出相同的趋势。2021年-2023年及2024年上半年,茶百道加盟商流失率分别为0.17%、1.14%、10.69%及8.19%。

这说明什么?恐怕只有真正加盟过新茶饮的人,才知其中冷暖。

前赴后继

市场环境若此,促使各新茶饮品牌,争相冲击资本市场。古茗身后,还有蜜雪冰城、沪上阿姨等正在排队。

上市融资,增强自身实力,同时,上市公司的品牌加持,可以更有利于吸引加盟商投资加盟。当然,还有前期投资者们退出的考量。

然而,港股的投资者们,并没有一直保持对新茶饮企业的热情。

奈雪的茶(02150.HK)上市之初的市值一度接近300亿港元,但如今,其股价已跌至1.290港元,市值已不足22亿港元。

茶百道自上市之后,股价整体一路下行,去年9月12日,一度跌至3.591港元/股的历史低价。昨日,公司收于9.840港元/股,市值145.4亿港元。

奈雪的茶和茶百道,是投资者对中国新茶饮行业观察的一个窗口。这两家公司的经营状况,将直接影响市场对行业的评估体系。

事实上,情况并不乐观。

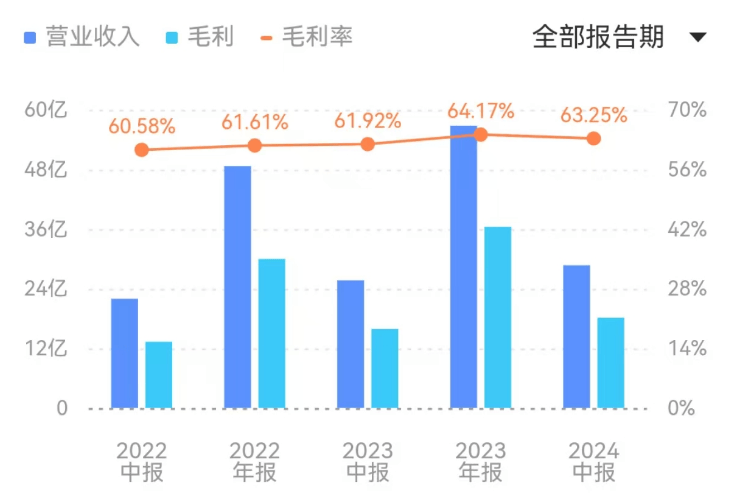

去年,茶百道持续快速增长的趋势戛然而止,形势急转直下。上半年,公司营业收入同比下降9.95%,归母净利润更是大降59.70%。

奈雪的茶,好不容易在2023年扭亏为盈,实现归母净利润1322万元。去年,情况再度恶化。上半年,收入停滞不前,归母净利润再度亏损4.35亿元。

这都是行业快速扩张之后,转入以价格战为主的“内卷”之后,集中结出的果。

2025年,情况会有所好转吗?恐怕不会太乐观。

前几天,喜茶已在内部明确,“拒绝无意义的门店规模内卷,暂停事业合伙申请”,对规模扩张表明了自己的态度。

喜茶在新茶饮行业向来特立独行,它的态度,无法代表行业的大多数。

京公网安备 11011402013531号

京公网安备 11011402013531号