摘要:接着,我们看珠海华润银行的新董事长如何出牌()

撰文|张银银&编辑|欣欣然

业绩出清中的珠海华润银行迎来新帅。

日前,珠海华润银行召开股东大会,审议通过了关于本行董事会换届选举的议案,选举钱曦、李刚、叶宁、邓荣辉、卢伦、潘建林、王遥、唐玲、杜金岷、于李胜为本行第八届董事会董事,任期三年。

选举钱曦为华润银行第八届董事会董事长。在钱曦的董事长任职资格获得银行业监管机构核准前,依据有关规定,由钱曦代为履行董事长及法定代表人职责。

不过,注意到,截至2025年1月7日晚间,珠海华润银行官网上的管理团队尚未更新,董事长仍为宗少俊,钱曦的职务依旧是行长。

此前,我们也关注过珠海华润银行,今天我们继续谈谈。

1、股东方强化人事背后

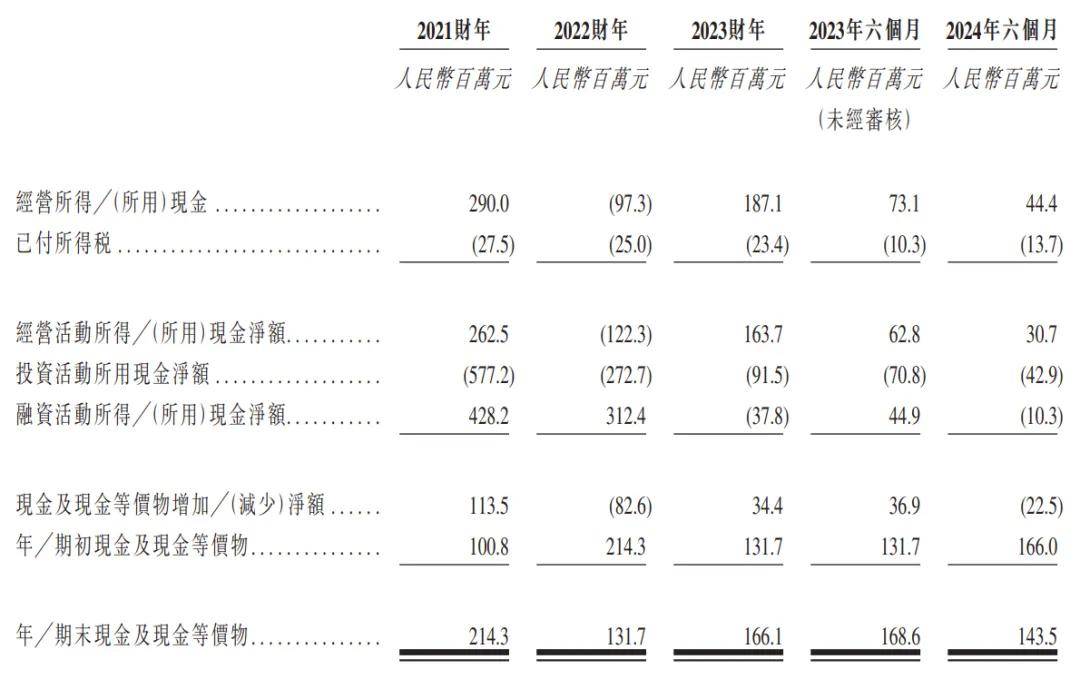

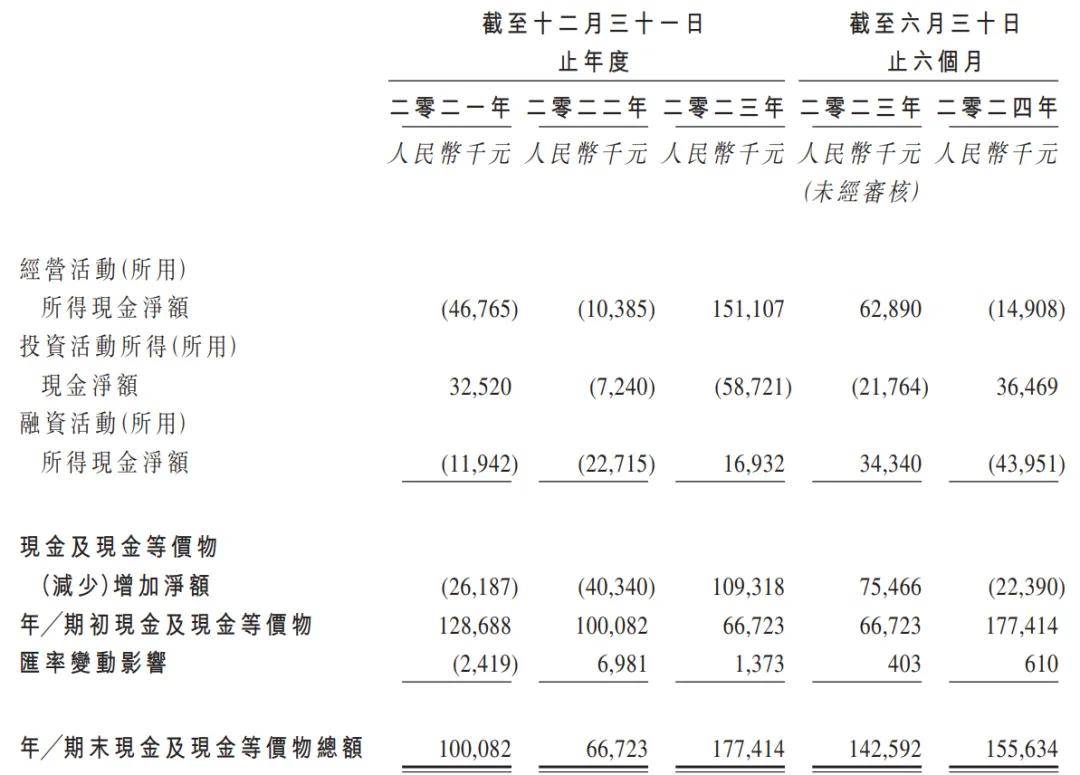

前几个月时曾写过,比较意外,位于发达珠三角地区,背靠华润、南方电网等实力股东,珠海华润银行2024年前三季度,却录得营收和净利润“双降”的业绩。

特别是净利润指标,下滑超七成。

而且,这是该指标继2023年又一次大降后,又一次骤降。如果看单季度……

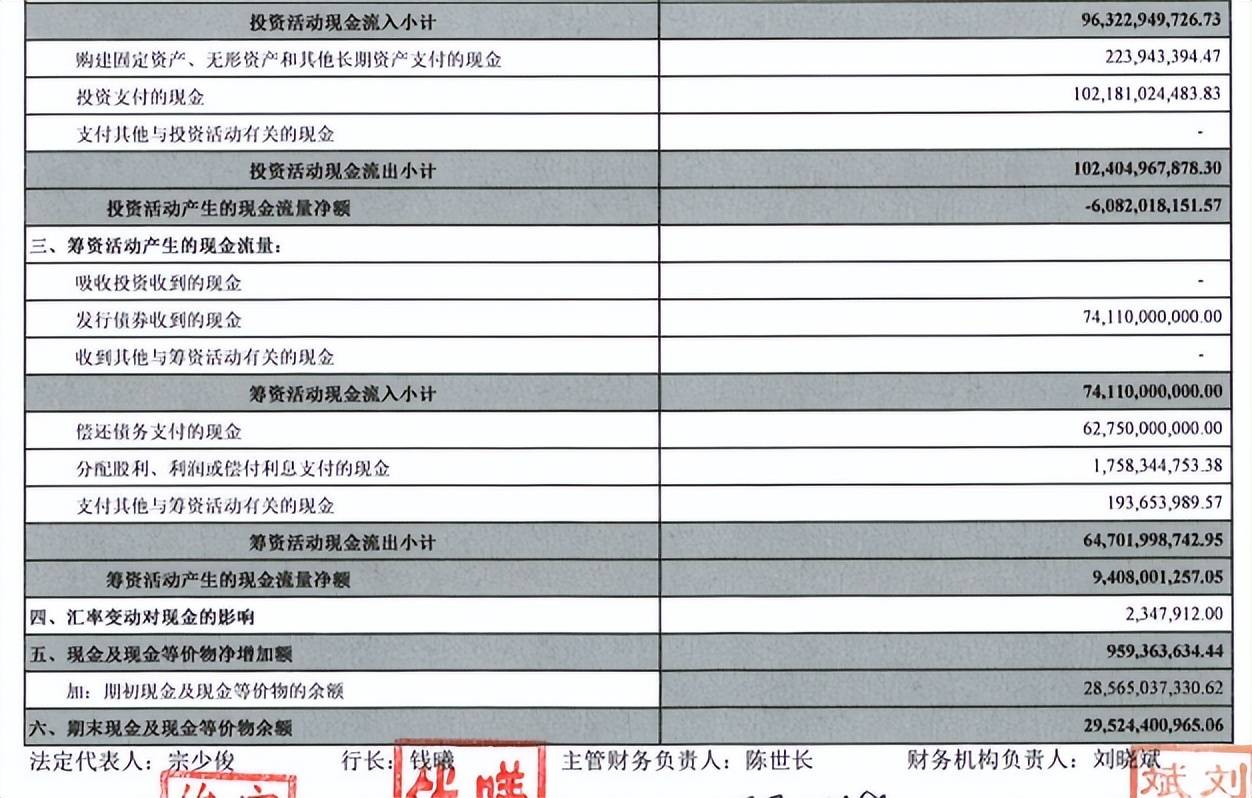

珠海华润银行2024年第三季度信息披露报告显示:

2024年前9月,珠海华润银行实现营收50.23亿元,相较于2023年的51.49亿元,减少2.45%,该指标还算好;净利润则只有3.32亿元,同比2023年的15.08亿元,下滑高达77.98%;归母净利润3.29亿元,较2023年同期减少78.09%——是的,没有看错,就是这么惊人。

相比较珠海华润银行第七届董事会成员,此次华润银行董事会换届仅钱曦、王遥保留,其余都是新面孔。

南方都市报注意到,作为国内国有资本占比最高的商业银行之一,珠海华润银行目前主要股东颇有来头,包括华润集团、南方电网、中国电子、珠海市、深圳市国资控股企业。

而这个股东结构,也与本次公开亮相的董事会董事成员有所呼应。

按照公开信息,董事叶宁为华发股份首席资金官、华金资管董事长,董事邓荣辉为华润集团战略管理部副总经理,董事卢伦为华润金融控股有限公司副总经理,董事潘建林为南方电网资本控股有限公司总经理。

按照珠海华润银行报告的披露,截至2024年9月末,总资产4278.53亿元,总负债3954.02亿元,所有者权益324.5亿元。

如上文所述,2024年前三季度营收50.23亿元,同比下降2.45%,实现净利润3.32亿元,下降77.98%。

从此前的报告我们看到,珠海华润银行2024年一季度净利润为5.47亿元,2024年上半年净利润为6.35亿元,而2024年1-9月净利润仅为3.32亿元——也就是说,2024年三季度其实是亏损的,且亏损额达到超3亿元。

银行业息差收窄、业绩增长承压,是共同问题,但多数银行起码还没亏损。

珠海华润银行何以至此?媒体引述业内人士的看法,主要源于营业支出的细分项中信用减值损失的大幅计提。

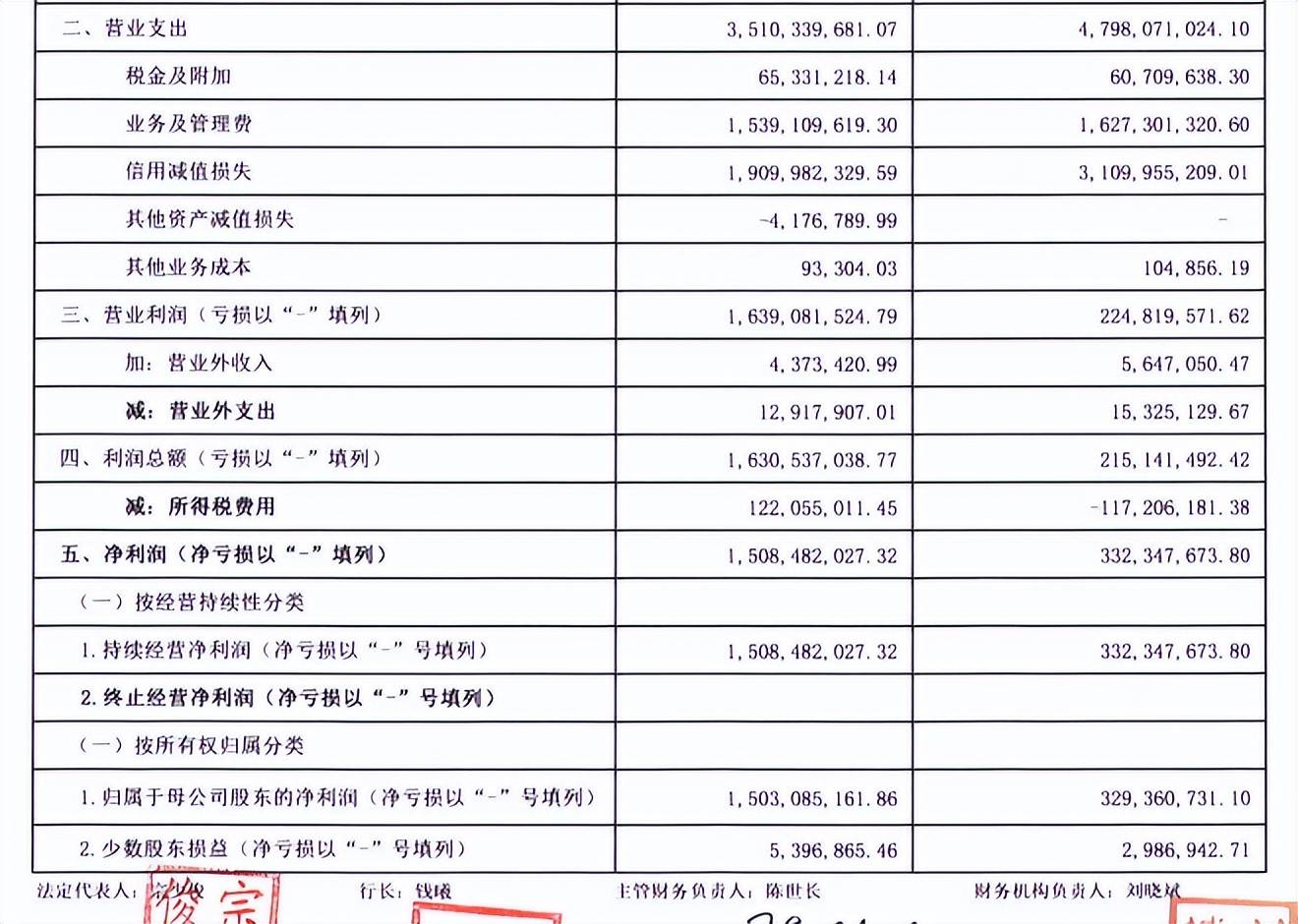

2024年前三季度,珠海华润银行信用减值损失共计31.1亿元,同比2023年的19.1亿元,增加了12亿元,增幅为62.83%。

很有意思,2024年上半年其计提的信用减值损失16.77亿元,2024年三季度计提的信用减值损失高达14.33亿元,这直接导致其在2024年三季度出现亏损。

另外值得一说,2024年前三季度,珠海华润银行的营业收入本身小幅下滑,但营业支出却同比增加12.88亿元至47.98亿元。

其中最大的的部分,也就是刚说的信用减值损。

很有意思的是,这不是珠海华润银行首次计提大笔信用减值损失。看到,2023年,该行计提信用减值损失29.67亿元,同比增加42.35%。其中,贷款信用减值损失27.62亿元,较上一年度增加9.90亿元。

珠海华润银行此前在财报中解释称,其对重点领域风险提前防范和化解,在对存量风险资产进行评估后计提信用减值损失,增强风险抵御能力,确保稳健经营。

同时,珠海华润银行的利息净收入、手续费及佣金净收入等也减少。

比如,该行实现利息收入106.59亿元,利息净收入33.13亿元,同比减少7.97%;手续费及佣金收入3.27亿元,净收入2.58亿元,较6月末增加0.69亿元。

这样一个业绩情况,股东们坐不住这是肯定的,强化人事安排是必然。

南都湾财社记者注意到,2024年12月,华润银行深圳分行行长助理徐亮、华润银行中山分行行长段定波的任职资格先后获得监管部门批复。当月,广东金融监管局批复叶宁珠海华润银行董事的任职资格。2024年9月,华润银行珠海分行行长李昊的任职资格获得监管批复。

2、资产质量承压

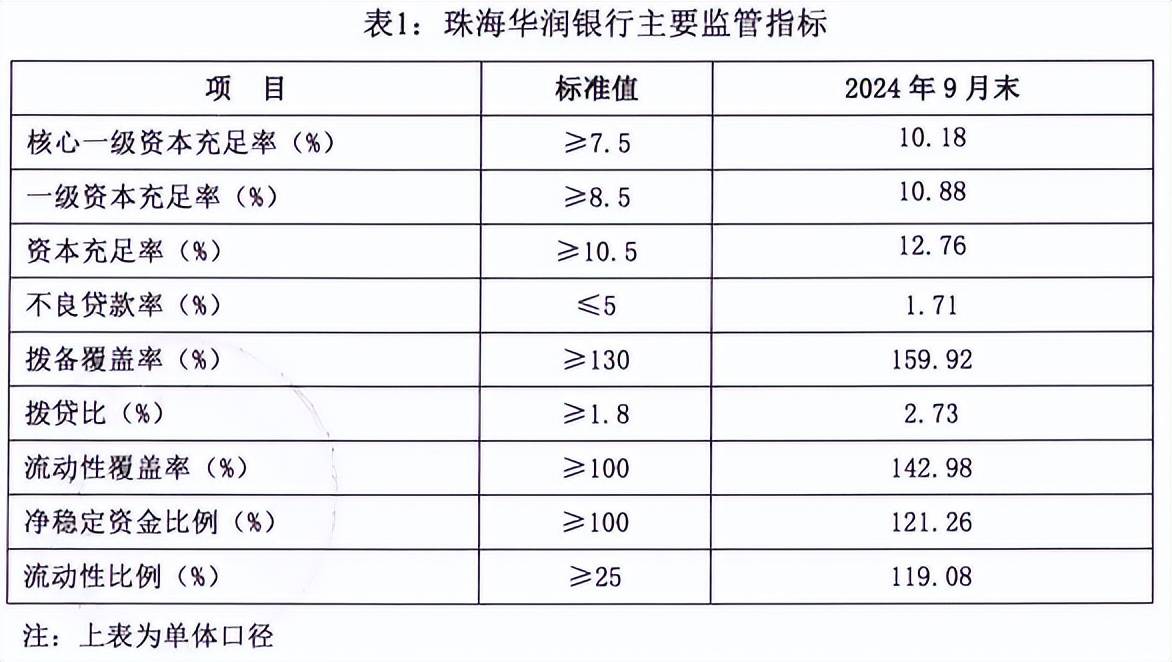

除了业绩承压,利润下滑较大、单季度亏损之外,证券之星注意到,珠海华润银行在资产质量方面也有麻烦,不良贷款率虽有微弱下降,但拨备覆盖率降至近9年最低并逼近监管红线,风险抵补能力存疑。

截至2024年9月末,珠海华润银行不良贷款率为1.71%,较2023年末下降0.02个百分点;拨备覆盖率为159.92%,较2023年末下降9.4个百分点,已逼近150%的监管红线,同时该指标为2016年以来最低。

另外,看到,珠海华润银行的核心一级资本充足率、一级资本充足率、资本充足率分别为10.18%、10.88%、12.76%。

时间线拉长来看,尽管珠海华润银行近几年的不良贷款率逐年降低,但不良贷款规模及逾期贷款占比呈现逐年抬头之势。

2021年末至2023年末,该行不良贷款规模分别为27.02亿元、30.44亿元、36.77亿元;逾期贷款占比分别为1.76%、2.07%、2.83%。

如果整体资产质量仍面临较大的下行压力,未来可能需要进一步计提拨备以应对潜在风险。

其实从信用减值损失的增长幅度,远远超过了营业收入的减少幅度,就可以想象。

3、主动出清?新董事长还有什么压力?

上文介绍了珠海华润银行的股东、区域优势,曾经该行确实很牛,曾年赚超过20亿元,完全媲美同规模上市银行。

转折是怎么发生,什么时候开始的?

或许始于2023年。

2023年5月,华润官微对外发布信息公开招聘华润银行总行行长,同年8月该行发布公告称聘任钱曦为该行行长。

公开资料显示,钱曦为西南财经大学经济学博士学位,具有高级经济师职称,历任招商银行西安分行党委书记、行长,佛山分行党委书记、行长,总行战略客户部总经理,大连分行党委书记、行长等职位。

在加入招商银行之前,钱曦曾任职于央行广州分行约两年左右。

多家媒体注意到,钱行长到任之后就开始有所变化,不良率,拨备变化都不大,但利润下滑很快。

其实珠海华润银行的季度亏损,并不是2024年才有,2023年下半年该行盈利一落千丈,其中第四季度一度亏损逾1亿元。

珠海华润银行是在主动出清?

业绩之外,人和企业往往一样,运气不好时,真的什么事都来。

珠海华润银行,2024年内被罚超千万元,合规、内控问题也引关注。

1)2024年7月,珠海华润银行深圳分行因采用不正当手段,吸收存款,发放贷款,合计被罚没235.25万元;

2)同月,因未对交易单证的真实性及其与外汇收支的一致性进行合理审查,该行又被国家外汇管理局广东省分局合计罚没116.13万元。

3)2024年5月,珠海华润银行因刚性兑付代销资管计划的违规行为,被处以700万元的大额罚款。

时任行长宗少俊、个人金融部负责人兼个人信贷部总经理吴颖被给予警告处分,其中吴颖还被罚款10万元。

综上,珠海华润银行2024年已被监管机构累计罚款1051.38万元,这一数字远远超过了以往年度罚款金额的总和。

接着,我们看珠海华润银行的新董事长如何出牌。

本文未标注出处的财务图表,均源自珠海华润银行有关公告,特此说明并致谢

版权及免责声明:本文系创作,未经授权,禁止转载!如需转载,请获取授权。另,授权转载时还请在文初注明出处和作者,谢谢!任何文章之观点,皆为学习交流探讨用,非投资建议。用户据此进行的一切投资,请自负责任。文章如有疏漏、错误欢迎批评指正。

京公网安备 11011402013531号

京公网安备 11011402013531号