11月15日,四川、辽宁、浙江等地税务部门依法查处并公布了3起网络主播偷税案件,余洋、田小龙、金茜茜分别被处以1431万元、1348万元、247万元的罚款。

出品|

作者|可乐

审稿|云马

一、侥幸偷逃税终“落网”

在11月15日公布的案件中,网络主播余洋、田小龙和金茜茜分别因偷逃税款被重罚。余洋在2021年至2023年期间,以个人及其成立的个体工商户名义从事网络直播带货,通过个人账户收款等方式隐匿销售收入,未依法申报纳税,少缴个人所得税、增值税等税费共计805万元。税务部门依法对其追缴税费款、加收滞纳金并处罚款,共计1431万元。

(网络主播余洋抖音账号)

同样,网络主播田小龙在2020年至2022年期间,以个人及其成立的个体服装销售中心名义从事网络直播带货,通过个人账户收取网店销售收入等方式隐匿销售收入,未依法申报纳税,少缴个人所得税、增值税等税费共计735万元。税务部门依法对其追缴税费款、加收滞纳金、罚款共计1348万元。

另一名网络主播金茜茜,在2021年至2022年期间,从事直播表演取得收入,通过将网络直播取得的劳务报酬所得转换为经营所得进行虚假申报,少缴个人所得税125万元。税务部门依法对其追缴税款、加收滞纳金并处罚款,共计247万元。

电子商务研究中心特约研究员、上海汉盛律师事务所高级合伙人李旻律师称,余洋、田小龙、金茜茜等3名网络主播偷逃税背后主要有几点原因:

第一,法律意识淡薄:余洋等主播自身法律意识淡薄、依法纳税意识不强,没有按照法律要求设置账簿,未主动向供货商索取发票,采购费用采取私对私转账的方式,销售时也很少有消费者索取发票,购销两个环节基本形成体外循环。

第二,经营模式隐蔽:为了规避因违反平台管理要求导致的封号风险,余洋通过本人及其亲属身份先后注册6个个体工商户,在某平台开展直播销售,但实际控制人均为余洋。加之货源地直发的销售模式、分散销售收入的方式使得真实经营规模难以被发现,这为其偷逃税提供了便利。

第三,税务申报不规范:余洋的销售模式和收款方式使得销售收入不易被核实,心存侥幸,仅就其控制的6个个体工商户开具了发票的390余万元销售收入申报纳税,而对其它大量的未开票收入约3.4亿元不申报。

第四,利益驱动:为了获取更多的个人利益,余洋选择通过偷逃税的方式减少应缴税款。

(图为电子商务研究中心特约研究员、上海正策律师事务所律师董毅智)

电子商务研究中心特约研究员、上海正策律师事务所律师董毅智补充道,过去些年,由于直播电商行业的快速“野蛮生长”发展,监管体系可能尚未完全跟上,存在一定的监管漏洞,使得余洋等网络主播有机会通过虚假申报等方式逃避税收,但“出来混总要还”的。据不完全统计,今年3月,网红主播小马哥夫妇偷税被罚317万;去年,带货主播王纯善涉嫌偷逃税款360万;贾亚亚 加婵婵涉嫌偷逃税被处罚;2022年,带货主播平荣偷逃税被追缴并罚6200万元,直播带货主播范思峰偷逃税被罚649.5万;更早以前,薇娅、雪梨、林珊珊也曾因偷逃税被罚。

当前抖音、快手、小红书、B站、斗鱼、虎牙、YY直播、映客直播等直播、短视频平台发展势头正盛,电子商务研究中心特约研究员、正晔网红财税联合创始人王瑞称,内容电商的红利下,大部分主播短期内取得巨大的收益和社会影响力,没有意识及重视税务合规和经营合规的一系列问题。比如余洋这样男装自播型的主播,其实不仅要考验其直播能力或者日常短视频内容制作的能力,对其代销的厂家的性价比也是有极大的要求,所以为了提高性价比、维持销量和利润,会选择不让厂家开票,通过“不加税点”偷税来降低成本,其实这也是直播电商行业低价竞争、内卷带来的后果之一。当然最重要的一点也是平台没有起好监管的义务,平台一味的“宽容”确实很难让从业者在“发展中规范、规范中发展”。

二、大数据监管 偷逃税无处遁形

2021年4月23日,国家互联网信息办公室、公安部、商务部、文化和旅游部、国家税务总局、国家市场监督管理总局、国家广播电视总局七部门联合发布了《网络直播营销管理办法(试行)》(以下简称《办法》),并明确自2021年5月25日起施行。国家互联网信息办公室有关负责人表示,《办法》的发布旨在规范网络市场秩序,维护人民群众合法权益,促进新业态健康有序发展,营造清朗网络空间。

中国商业联合会直播电商工作委员会副会长、电子商务研究中心主任曹磊指出,自2021年《网络直播营销管理办法(试行)》推出后,直播税务合规“常态化”监管奠定了基础。税务部门不断加强对网络直播行业的税费服务和税收监管,通过大数据分析、信息共享等手段,严厉查处网络主播偷逃税等违法行为,因此近几年关于直播带货的“强监管风暴”已然来袭。

曹磊进而指出,值得注意的是这几起处罚案件背后得益于“大数据”的监管,让偷税、漏税、逃税的主播无处遁形。2023年8月1号,“金税四期”正式上线,在广东、山东、河南、山西、内蒙古、重庆城市进行试点,于2024年全面启动。金税三期,实现了对国税、地税数据的合并及统一,而金税四期,不仅仅是税务方面,还会纳入“非税”业务,实现对业务更全面的监控。更是会充分运用大数据、人工智能等新一代信息技术,实现智慧税务和智慧监管。“金税四期”以各部门的数据共享以大数据为支撑,实现每个市场主体全业务全流程全国范围内的“数据画像”,甚至可以说每一家企业在税务部门面前都是透明的。随着数据越多,画像越准,涉税风险也越来越明显,比如说稽查,有了数据后,先归集疑点数据,发现风险点,稽查局再“按图索骥”去稽查,实际上就是将稽查过程变成了“查证系统筛查的风险点”的过程。

(图为中国商业联合会直播电商工作委员会副会长、电子商务研究中心主任曹磊)

也就是说一些存在虚假开户、少交个税社保、虚开发票等等情况的直播企业,将无所遁形。主播和直播企业的收入、成本费用、利润、库存、税额、银行账户、社保等都将是重点监察对象,企业的经营及财务信息都将进入“裸奔时代”。随着金税四期正式启动,企业财税问题的透明度进一步提高,大数据严查监管时代来临。面对金税四期主动、智能、大数据、系统化的稽查特点,如何有效应对可能的纳税检查,进一步防控、化解涉税风险,成为主播和直播企业管理最为关注的问题之一,曹磊补充道。

三、偷逃税手段多样 危机四伏

这3起案件暴露出网络主播偷税漏税的手段多种多样。余洋通过个人账户收款,隐匿销售收入,并利用多个个体工商户和银行账户分散销售收入,使得真实经营规模难以被发现。田小龙则通过隐匿个人账户收取的网店销售收入,未依法申报纳税。而金茜茜则是通过虚假申报,将劳务报酬所得转换为经营所得,违规套用核定征收方式少缴个人所得税。

税务部门通过大数据分析比对、实地调查取证等手段,成功揭示了这些网络主播的偷税行为。从案件查处过程来看,税务部门在打击偷税漏税方面展现出了强大的技术实力和执法能力。

(电子商务研究中心特约研究员、上海汉盛律师事务所高级合伙人李旻律师)

李旻表示,偷逃税是网络主播法律意识淡薄、经济利益诱导之下的行为。

第一,网络主播偷逃税现象破坏了税收制度的公平性,损害了国家税收利益,同时也破坏了直播电商行业的公平竞争环境,影响了行业的健康发展。

第二,偷逃税行为存在很大的法律风险,一旦被查处,不仅需要补缴税款,还可能面临罚款甚至刑事责任,对主播个人和直播公司,乃至直播电商行业的声誉造成严重损害。

第三,这种现象对税务部门监管带来挑战,但是也促使监管部门加强对直播电商行业的监管,提高行业准入门槛,规范行业行为,推动行业健康有序发展。

无独有偶,董毅智也表示,这种行为增加了直播电商行业的法律风险,可能导致行业监管加强,对合规经营的主播和企业造成不必要的压力。长期来看,此类事件可能会促使监管部门加强对直播电商行业的监管,推动行业规范发展。

王瑞指出,主播偷逃税的行为既侵害国家税收利益,扰乱正常税收秩序,也侵犯了合规经营、依法纳税主体的合法权益,妨碍了市场公平竞争,大部分主播不是不愿意交税,而是不愿意自己交但是对手不交,这样自己没有竞争力持续经营,核心还是公平二字。以我们接触的直播电商企业来看,我认为这样偶尔的“警钟”其实效果不大,大部分还是抱着“法不责众”的心理,以及在低价竞争环境下考虑生存和合规哪个更重要的问题上坚定的选择生存。

四、直播平台该如何行动?

对于此类偷逃税事件的杜绝,王瑞表示,我们一直有一个观点,如果直播平台真正起到监管义务,那么绝大多数的主播和直播电商企业其实就没有多少偷逃税的空间了,据我们了解,现在监管部门最大的难度就在于直播平台的数据不愿意真正的给到监管部门就行互通监管,就以余洋这个主播举例,监管部门查的时候主要是依靠抖音平台推广费反向测算,因为抖音平台是会扣主播带货佣金的10%作为服务费,另外是根据不同商品类目扣商家的2%-15%作为服务费,如果抖音、快手、小红书、淘宝直播等直播平台提供对应的扣点数据给到监管部门,监管部门完全可以反向测算出主播和商家的真实带货数据。但是为什么直播平台不愿意给呢?这个引人深思。

“偷税可耻,必须重拳出击。只是直播领域,偷税案件频发,折射背后的现实则是政策不明确和征管手段落伍。扬汤止沸,不如釜底抽薪,在严厉打击之外,监管部门似乎还应该有更多的顶层设计才是,而不是以一句‘保护新业态新经济’来学鸵鸟将脑袋埋在沙子里。”王瑞补充道。

(电子商务研究中心特约研究员、正晔网红财税联合创始人王瑞

董毅智建议:加强税务教育:提高主播和企业的法律意识,通过培训和宣传,增强其依法纳税的意识。完善监管体系:监管部门应建立和完善针对直播电商的税收监管体系,利用大数据等技术手段,提高监管效率和准确性。强化平台责任:直播平台应承担起监管责任,加强对主播收入的监控和管理,确保交易的透明性和合法性。

李旻也认为,对于直播平台,要做到:

(1)实名制管理:加强对主播的实名制管理,确保每个主播的身份信息真实可靠。

(2)交易透明化:加强对平台内交易的监控,确保交易的透明性和可追溯性,便于税务机关进行核查。

(3)税务合作:与税务机关合作,共享主播的交易数据,帮助税务机关进行税收征管。

(4)税务教育: 对主播进行税务知识的普及教育,提高主播的依法纳税意识。

此外,对于监管部门,应该注意:

(1)加强税收宣传:提高主播和企业的税法意识,通过政策宣讲、培训等方式普及税法知识。

(2)大数据监控:加大对直播电商行业的监管力度,利用大数据技术对主播的交易数据进行监控,及时发现异常交易行为。

(3)严格执法:对偷逃税行为进行严厉打击,依法追缴税款、加收滞纳金并处以罚款,构成犯罪的依法追究刑事责任。

(4)跨部门协作:税务、工商、公安等部门之间加强协作,形成监管合力,提高监管效率和效果,打击偷逃税行为。

总之,网络直播行业的健康发展离不开合规经营和公平竞争。税务部门将继续保持对网络直播行业税收监管的高压态势,依法依规坚决打击偷逃税款等涉税违法行为。同时,所有直播电商从业者也应自觉遵守法律法规和平台规则,共同营造一个健康、有序、公平的网络直播市场环境。

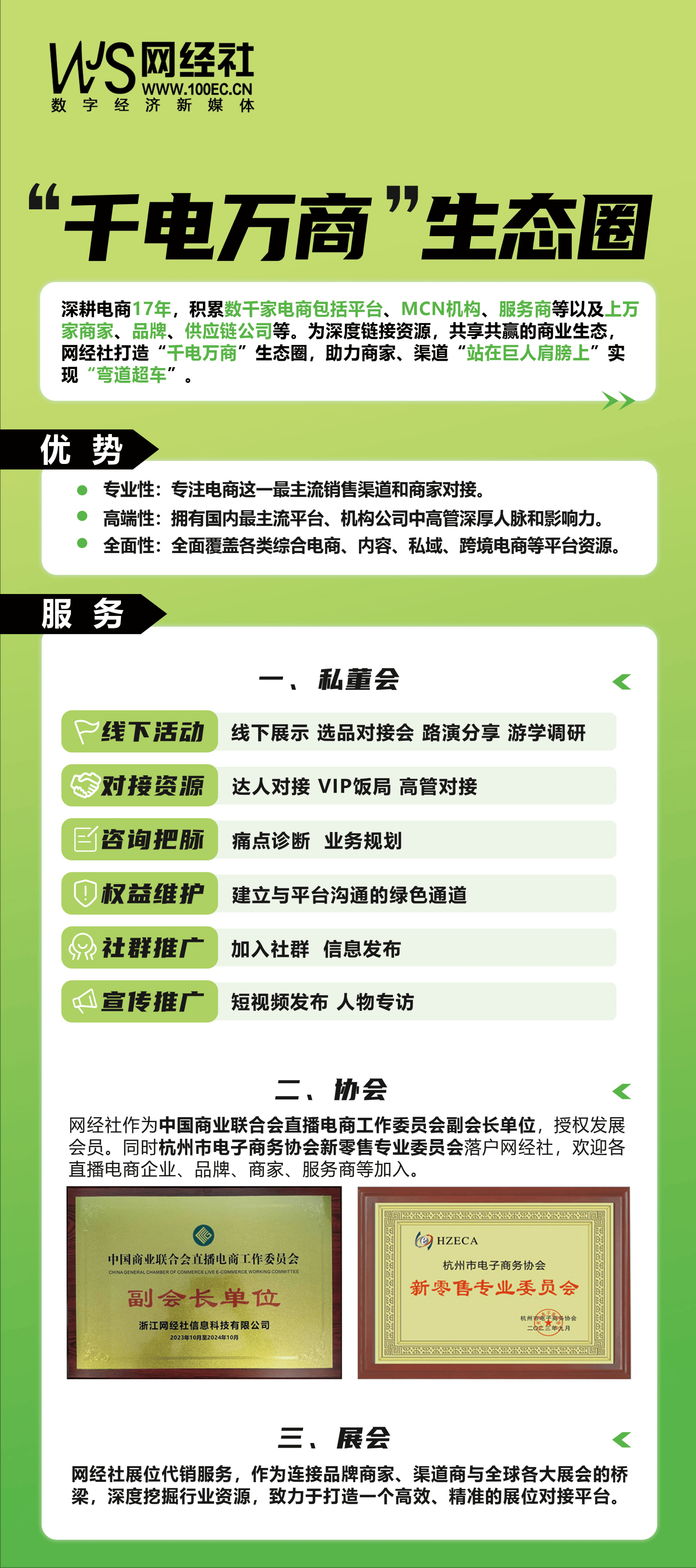

如果您是业内人士,欢迎加入“商家直播渠道对接群”。深耕电商圈近20年,且作为中国商业联合会直播电商工作委员会副会长单位,严选各直播电商、MCN机构、直播达人等靠谱资源,拥有千家各类电商渠道和万家优质商家资源的大生态。为各电商、服务商、品牌方、商家提供一个结交靠谱圈子的平台。

京公网安备 11011402013531号

京公网安备 11011402013531号