出品 | 创业最前线 星空

近期,已创业10年的玩具公司布鲁可,二度冲刺港交所IPO。

12月8日,拼搭类玩具公司布鲁可集团有限公司(以下简称“布鲁可”)再次向港交所递交上市招股书,拟在香港主板挂牌上市,高盛和华泰国际是布鲁可的联席保荐人。

今年5月17日,布鲁可曾递交过一次上市招股书,不过该申请资料已经失效。

布鲁可由朱伟松在2014年创办,2016年开始开发积木玩具,2017年推出自有IP布鲁可,2019年开始开发拼搭角色类玩具。

2021年,布鲁可迎来重大转机,他们获得了设计、开发、生产和销售奥特曼IP玩具的授权,2022年推出拼搭角色类玩具后,在市场上获得了更大的成功。

不过,目前布鲁可仍然面临持续亏损、IP续约、以及对赌协议等经营问题,这也为该公司冲击港交所IPO带来了很多不确定性。

1、营收依赖奥特曼IP,3年半亏损13.93亿

招股书披露,目前布鲁可拥有500多项专利,并与约50个知名IP有合作关系,包括奥特曼、变形金刚、火影忍者、小黄人、宝可梦、假面骑士、名侦探柯南、DC潮人、哈利波特以及星球大战等。

2023年,布鲁可实现约18亿元的GMV,同比增速超过170%。按2023年的GMV计算,该公司在中国的拼搭角色类玩具市场及拼搭类玩具市场的份额分别为30.3%和7.4%。

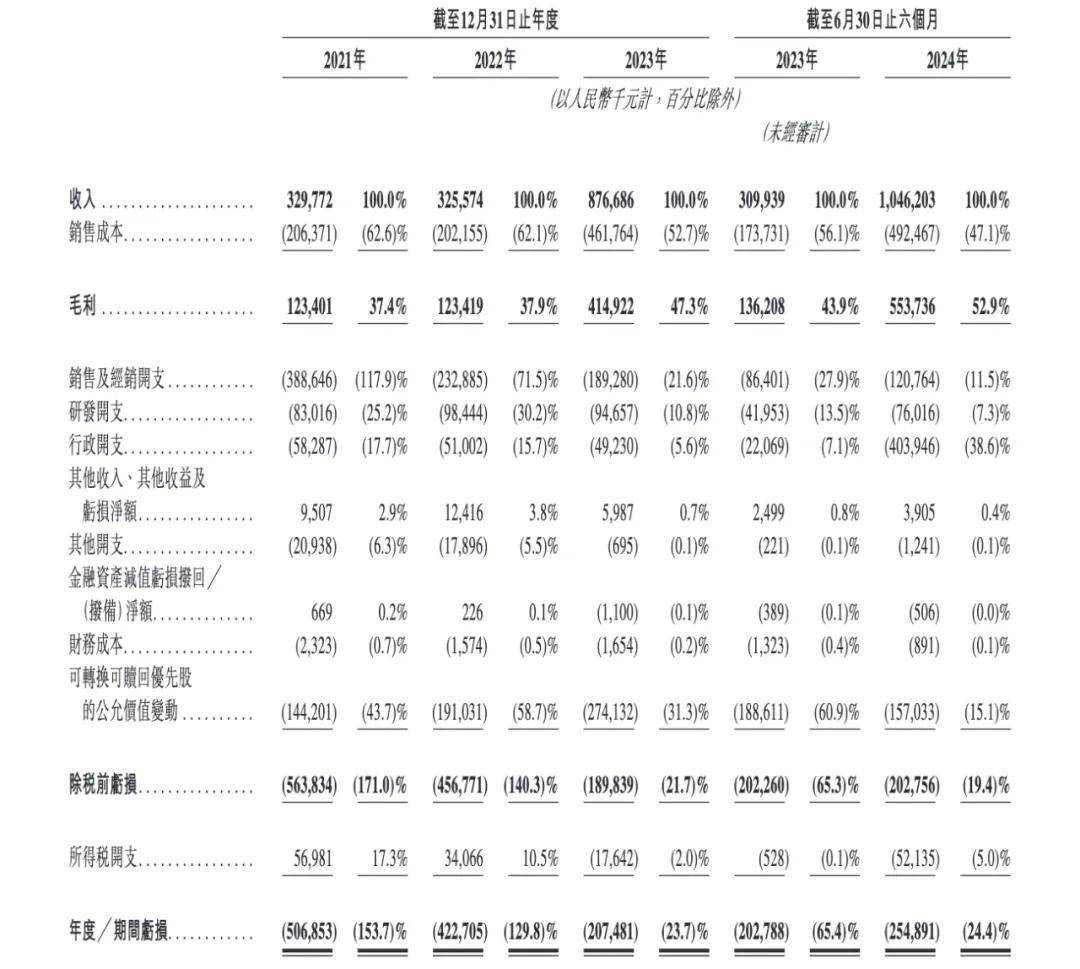

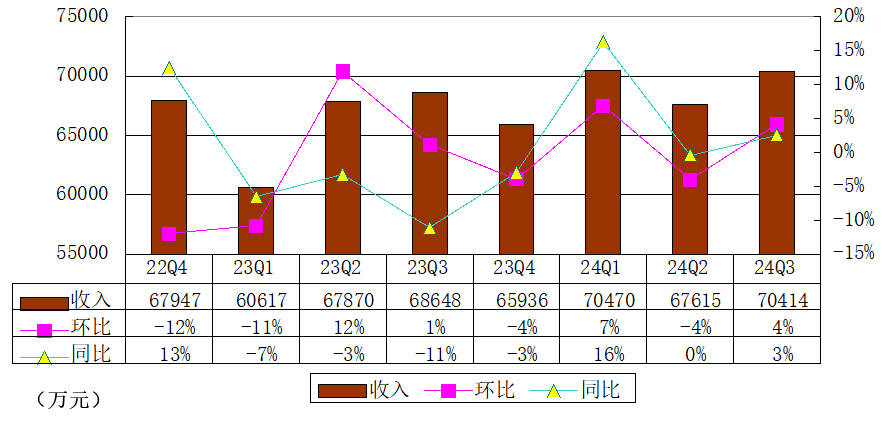

2021年、2022年、2023年以及2024年上半年(以下简称“报告期内”),布鲁可实现营收分别约为3.3亿元、3.26亿元、8.77亿元和10.46亿元。

可以看到从2023年开始,该公司的营收出现了大幅增长,主要是来自拼搭角色类玩具的收入增加。

布鲁可旗下产品主要有两类,分别是拼搭角色类玩具和积木玩具。

报告期内,拼搭角色类玩具的营收占比分别为0、36.1%、87.7%和97.8%。同期积木玩具的营收占比则分别为97.5%、63.5%、12.1%和2.2%。

2022年,布鲁可推出拼搭角色类玩具后,营收构成出现了较大变化。

2023年和2024年上半年,布鲁可的绝大部分收入来自于3个IP的产品,分别是奥特曼、变形金刚和英雄无线。

尤其是基于奥特曼IP的产品销售,2023年和2024年上半年分别占布鲁可公司总收入的63.5%和57.4%。

除了两个自有IP之外,布鲁可的其他IP均是从第三方IP版权方或授权方获得,其中上海新创华文化发展及Hasbro是布鲁可报告期内最大和第二大IP授权方,这两家公司旗下分别拥有奥特曼IP和变形金刚IP。

布鲁可透露,他们在中国的奥特曼IP授权已经延续到了2027年,但在北美、欧洲以及亚洲部分地区的授权在2025年就要到期,续约的事宜双方正在协商中。

(图 / 布鲁可积木官方微博)

而布鲁可拥有的变形金刚授权到期时间是在2028年,授权范围覆盖全球超过50个国家。

此外,宝可梦、火影忍者、假面骑士、超级战队等IP的授权到期时间为2025年,芝麻街、斗罗大陆、初音未来、名侦探柯南、王者荣耀、机动奥特曼等IP的授权到期日为2026年。

招股书披露,布鲁可获得的IP授权协议通常为1至3年,而且一般不会自动重续,这就对布鲁可的IP经营带来一定的风险。

如果他们无法以有利条件获得、维持或者续约IP授权,就有可能会对业务、经营业绩和财务状况产生重大影响。

招股书显示,布鲁可在报告期内的年度/期内利润分别为-5.07亿元、-4.23亿元、-2.07亿元和-2.55亿元,3年半累计亏损达到13.92亿元。经调整年度/期内利润分别为-3.56亿元、-2.25亿元、7288.2万元、2.92亿元。

报告期内,布鲁可的销售及经销开支分别为3.89亿元、2.33亿元、1.89亿元和1.21亿元。同期的研发开支分别为8301.6万元、9844.4万元、9465.7万元和7601.6万元。

2、身背对赌协议,偿债压力明显

据了解,布鲁可的创始人朱伟松出生于1982年,现年42岁,是浙江省绍兴市新昌县人。

2009年6月,朱伟松与林奇一起创办了上海游族信息技术有限公司,担任首席技术官,主要负责研发管理工作。2014年12月,朱伟松创办了布鲁可,上市前他持有布鲁可54.95%的股份。

在创业过程中,朱伟松也带领布鲁可获得了多轮融资。

2018年2月,游族创始人林奇也曾参与布鲁可的天使轮融资。此外,金亿创品、博文投资、浙逸投资、君进投资、中视金桥广告等机构也参与布鲁可的天使轮投资。

2020年7月和11月,源码资本、高榕创投以及君联资本参与了布鲁可的Pre A轮融资。2021年4月,云锋基金以及源码资本、高榕创投等机构投资了布鲁可的A轮融资。

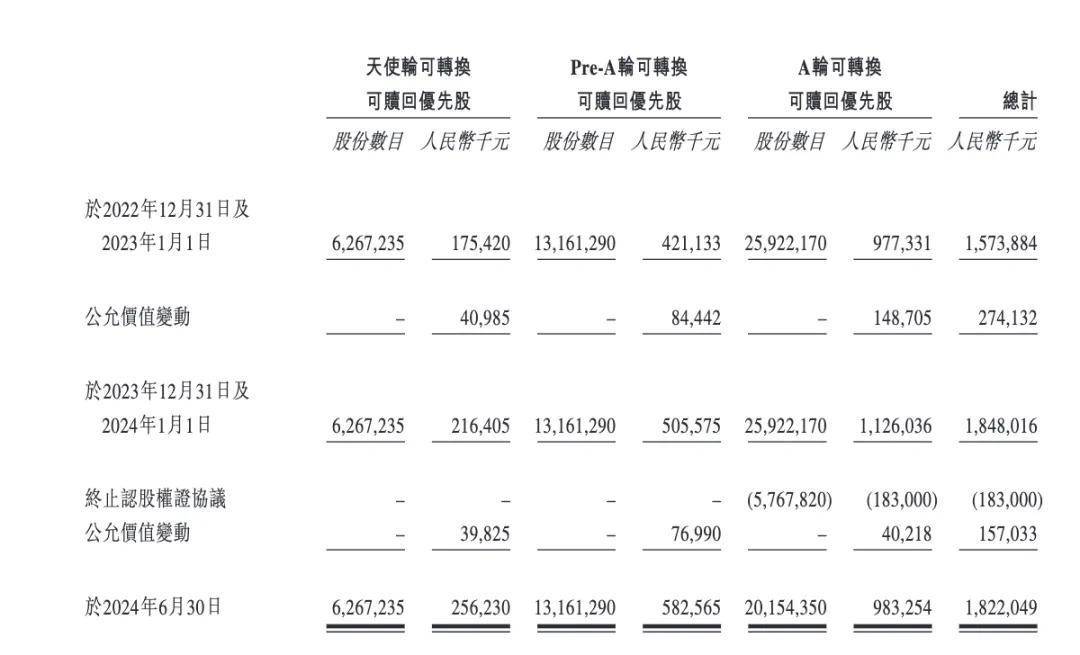

布鲁可在以上3轮融资中所获投资总额约为17.87亿元,同时也与投资方签订了对赌协议,向天使轮、Pre A轮以及A轮投资方授予了赎回权。

按协议规定,布鲁可应在2026年6月30日之前完成IPO,否则可能导致优先股股东行使回购权。

报告期各期内,布鲁可的可转换可赎回优先股价值分别为13.83亿元、15.74亿元、18.48亿元和18.22亿元。

而同期该公司的年/期末现金及现金等价物价值分别为7615.3万元、1.89亿元、3.61亿元和5.54亿元。

这也意味着,布鲁可在短期内可能没有足够的现金来应对潜在的赎回压力。反映出该公司的偿债能力相对较弱,可能需要依赖外部融资或资产出售等方式来筹集资金。

从2021年到2023年,布鲁可的负债净额呈现持续增长态势,分别为9.59亿元、13.77亿元、16.08亿元。2024年上半年末,该公司的负债净额较2023年底有所下降,但仍有14.93亿元。

布鲁可存在高额的负债同时又身背对赌协议,朱伟松及其管理层面临的经营压力并不小。

3、线上销售额逐年减少,存货管理风险增高

招股书显示,在布鲁可2022年推出拼搭角色类玩具之前,公司通过经销商以及委托销售等线下渠道以及线上渠道销售积木玩具,2021年线下收入和线上收入占比分别为45.7%和51.8%,线上带来的营收占大头。

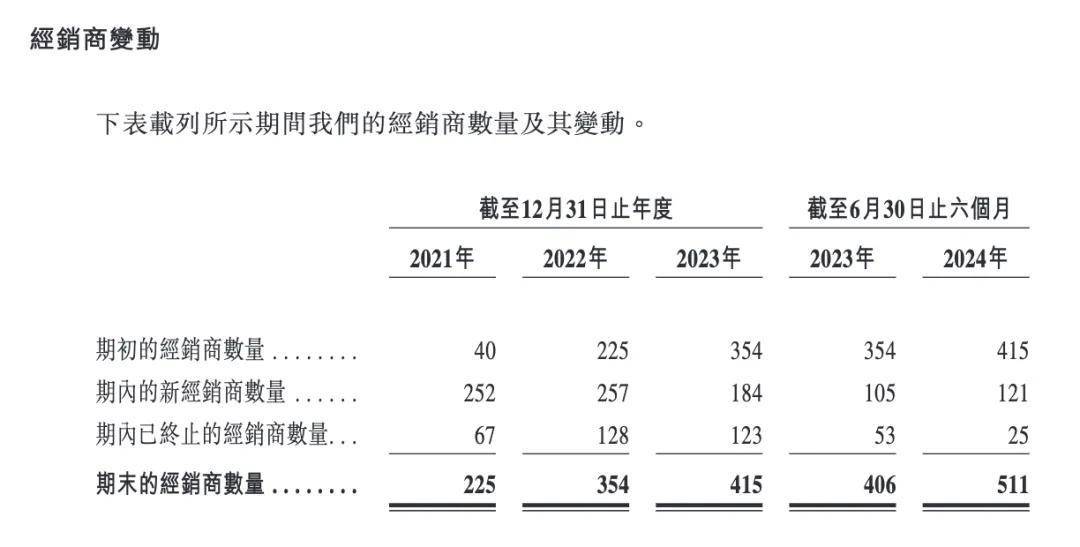

但2022年之后,该公司转向以经销商为核心的线下销售渠道,因此在2022年、2023年以及2024年上半年,布鲁可的线下经销商销售额占公司总收入的比例分别为48.2%、83.6%以及91.6%。

同期,布鲁可线上渠道的营收占比分别为41.3%、12.1%和7.1%,占比急剧下降。

在这一转变背后,布鲁可也在大力拓展经销商数量,2021年期初,该公司的经销商仅有40家,到年末就发展到225家。

2022年末、2023年末以及2024年上半年末,该公司的经销商数量分别为354家、415家和511家。

布鲁可也面临存货管理风险,报告期各期末,该公司的存货分别为6980万元、6120万元、7630万元和1.51亿元。

他们的存货包括产成品、原材料和在途商品,其中产成品是存货中的最大组成部分,报告期各期,分别拥有产成品6130万元、4630万元、5550万元和1.25亿元,分别占总存货的87.8%、75.7%、72.7%和82.6%。

报告期内,布鲁可的贸易应收款项及应收票据合计分别为2491.7万元、1529.9万元、3825.6万元和6329.8万元。

布鲁可表示,贸易应收款项及应收票据在2024年上半年大幅增长,主要原因是他们的销售网络扩大以及拼搭角色类玩具销售的增长。

此外,布鲁可还依赖第三方合作工厂生产产品,并且2023年以及2024年上半年,布鲁可向前两大供应商的采购额占其总采购额的66.7%和51%。

报告期内,布鲁可向公司前五大供应商作出的采购分别占公司总采购额的82.3%、82.2%、90.5%和71.6%。显然,该公司也存在供应商比较集中的经营风险。

(图 / 小红书截图)

「创业最前线」注意到,近期,有多位网友在小红书上吐槽布鲁可的产品品控问题,尤其是圣斗士IP的断件问题比较明显,布鲁可应提高重视程度。

作为一家创业10年的公司,布鲁可在最近两年凭借知名IP实现了业绩的大幅增长,但持续亏损、身背对赌协议、存货高企、线上销售萎缩以及产品品控等问题,也是朱伟松以及公司管理层需要直面并尽快解决的。

未来,布鲁可能否成功登陆港交所,「创业最前线」将持续关注。

京公网安备 11011402013531号

京公网安备 11011402013531号