文|满投财经

回顾2024年的市场主线,在市值管理政策不断地加码下,以央国企为主导的红利概念似乎成为年内最“稳”的概念。

12月17日,国资委针对央企部署了《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》,在过往政策纲领的基础上,对于央企的市值管理工具箱进行了进一步阐明,并对指数成分股、长期破净股这两类标的提出了增量要求,进一步强化市值管理之于央企的重要性。

历经一年的政策加码,央国企红利概念的长期投资价值势头不见减弱,反倒越发凸显,有朝着长期发展的趋势。在即将到来的2025年,央国企红利的投资机会,或许能够作为资产配置的基石,享受估值重塑与增量资金的加持。

1、政策持续加码、资金或迎上新,估值重塑有望

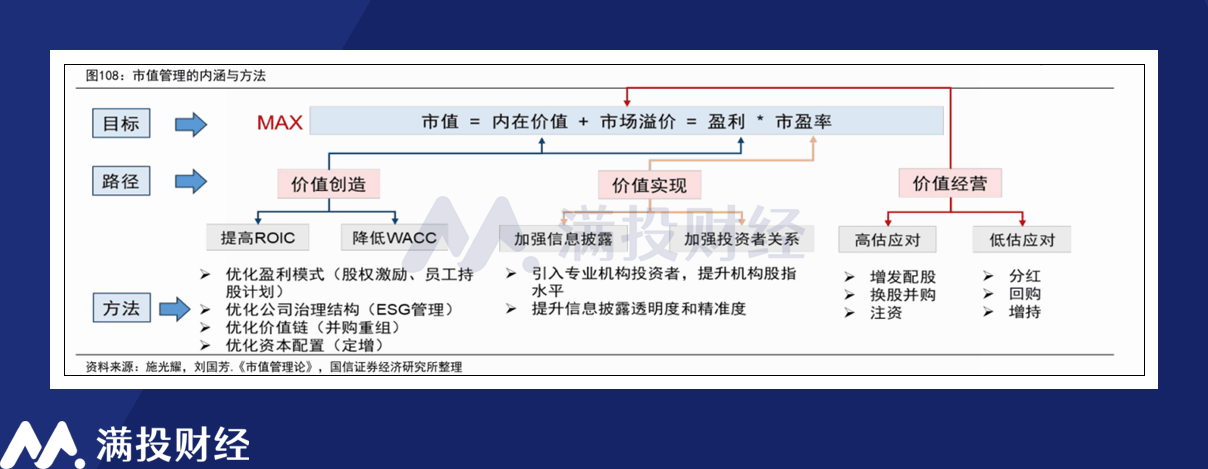

有关央国企的市值管理概念最早能够追溯到2005年,但在较长的时间中都处于理论探索、政策鼓励的非强制状态。但在2024年的9月,新“国九条”的出台对市值管理提出明确的目标和方法,即上市公司应当以提高公司质量为基础,利用并购重组、股权激励、员工持股、现金分红、股份回购等一系列工具,推动上市公司投资价值合理反映上市公司质量的提升。

当前时间点下,中央企业的市值管理工作被定义为一项长期战略管理工作,纳入中央企业负责人的经营业绩考核中,并将其与正向激励挂钩。相关公司的估值修复受到政策端与资金端的加持,且随着明年的年报窗口期,这一概念或许会成为推动市值上行的重要因素。

政策端方面,17日出台的《意见》对指数成分股、长期破净股提出明确要求,在标的选择方面划出明确界线。根据此前《经济观察报》的披露,监管部门或对相关上市公司的市净率(P/B)等指标提出量化需求,资产质量较好,且当前估值处于破净的央企有望率先获得估值修复机会。

根据该文件表述,即使是对于业务协同度弱、股票流动性差、基本失去功能作用的破净上市公司,政策也鼓励通过吸收合并、资产重组的方式处置。资产质量不佳的央企标的同样有望获益于重组并购带来的资产注入,或是合并回购。

在资金层面,险资入市是当前最值得期待的增量资金之一。由于地缘政治问题,海外资金在笔者看来可能会受到外在因素影响而难以进入央国企,因此可以期待的更多是来自国内的增量资金。而“引导险资入市”是自2024年以来被反复提及的政策纲领,其效益随着时间的推移将逐渐显现。

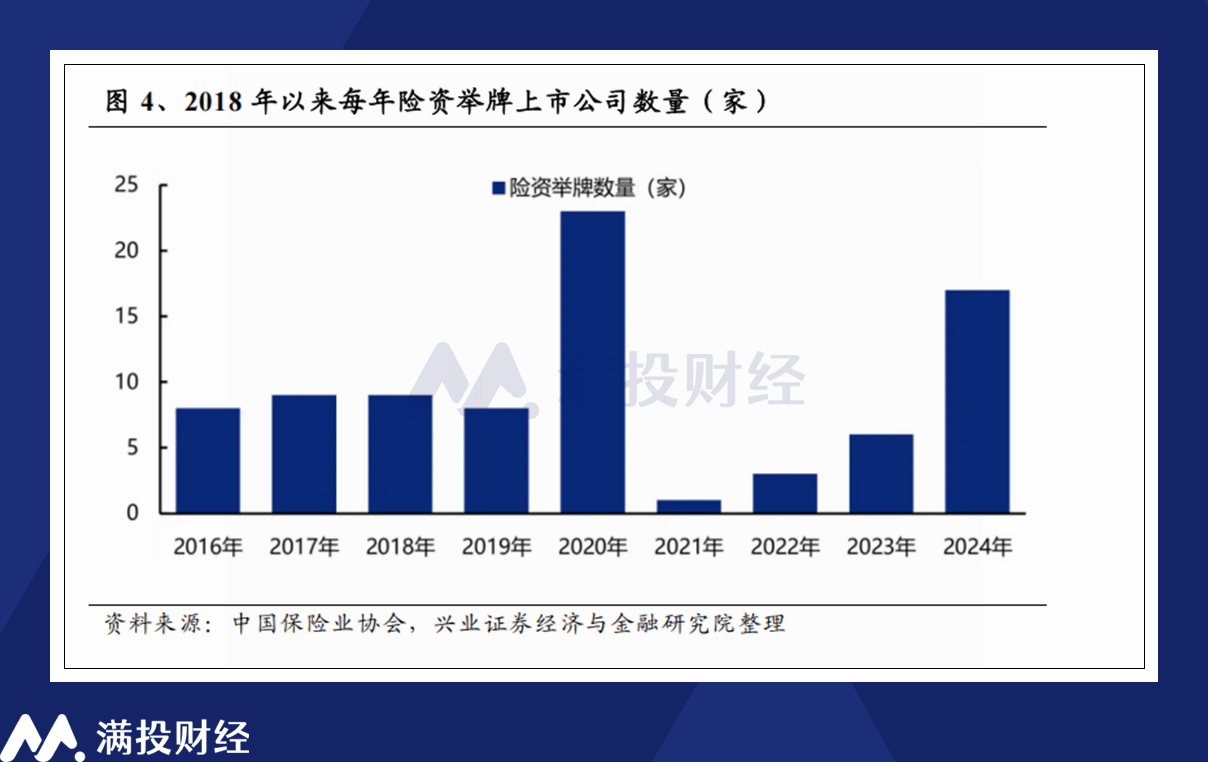

根据国家金融总署的统计,截至2024年三季度末,保险资金合计持有的股票和基金规模分别较年初增加3919亿元和2469亿元,持仓权益规模持续创下历史新高。从近期的市场动作来看,保险公司在2024年以来也开始积极地举牌A股与港股上市公司。截至11月底,2024年险资已举牌17家上市公司,创下2021年以来的新高。

从险资持仓结构来看,当前险资的权益持仓在所有资产类别中的占比依旧偏低,后续仍有进一步加仓的空间,为港股市场与A股市场带来增量资金。而险资向来以稳健风格、追求绝对收益为导向,以央企/红利股为首的标的,有望成为险资的首要方向。

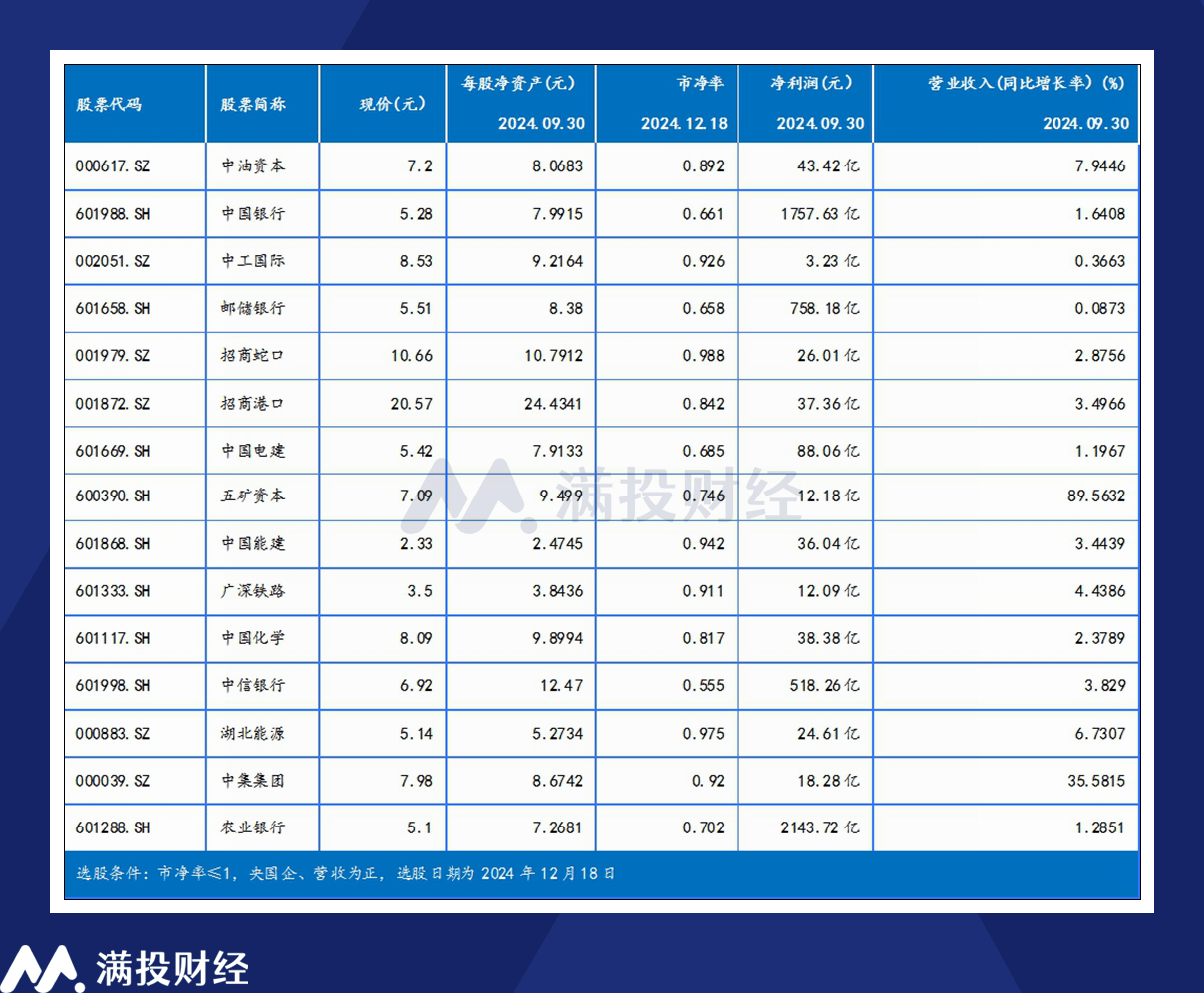

2、聚焦“破净优质股”,关注港A估值差效益

结合前文的表述,在上市的央企控股企业中,寻找每股净资产>股票现价,且盈利能力为正的上市公司标的,是一种较为功利,且符合政策的选股模型。从政策视角来说,国资委的市值管理政策有望督促这类股票率先获得估值修复机会。只是从A股视角来看,这类股票的数量并不算多。

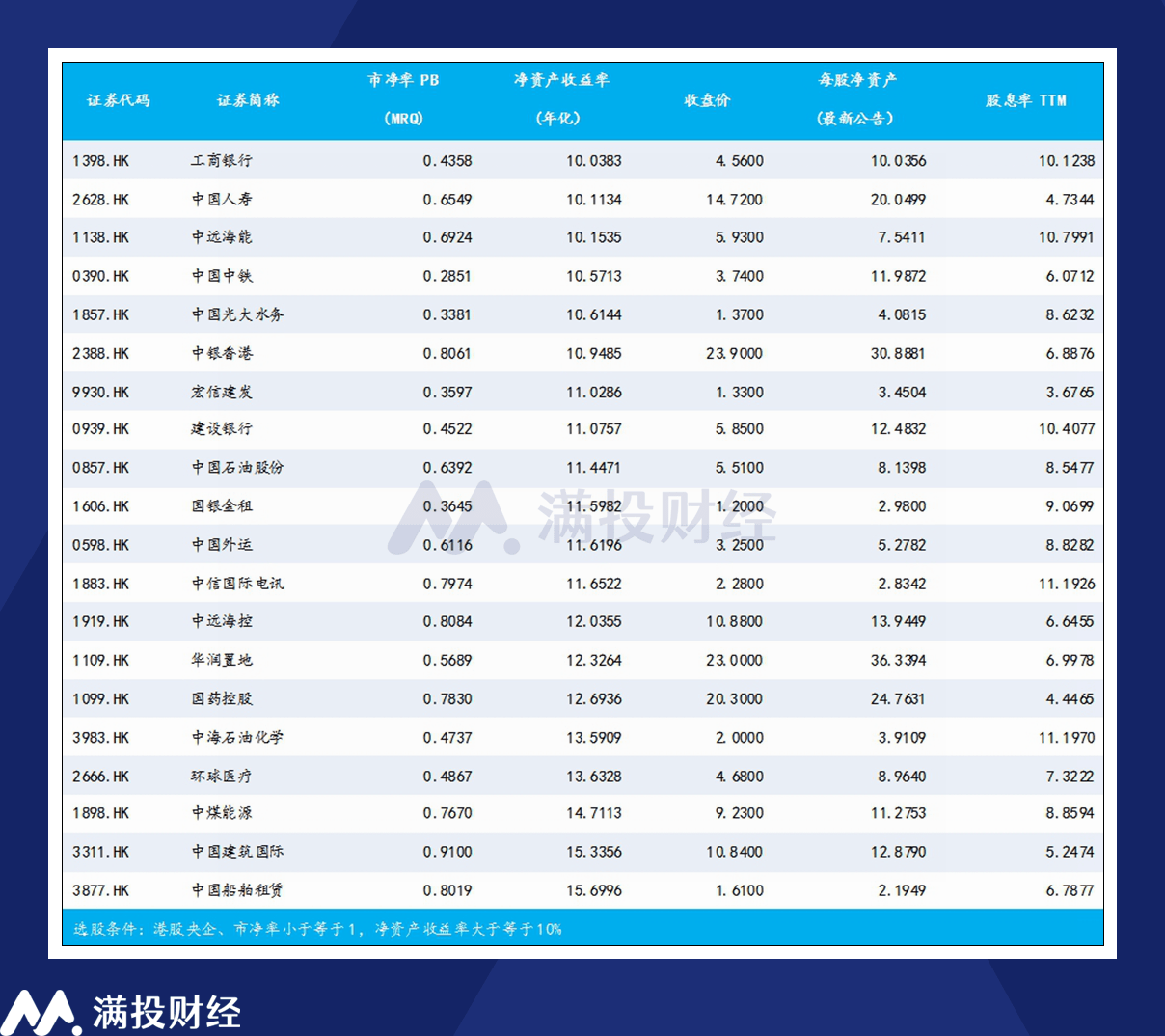

相对而言,在估值层面性价比更高,且流动性整体偏弱的港股市场,符合条件的标的就显然多于A股市场。相较于A股市场,港股市场中长期破净的央国企数量超过了百家,在估值回升方面也有更多的抬升空间。政策支持下,央企相对民企长期被市场低估的状况将发生转变,随着后续对上市公司市值管理能力与意愿的提升。

从资金角度来看,险资配置权益资产,更多是希望获取股票分红带来的确定性收益,发挥的是资本市场的压舱石和稳定器作用。在这种视角下,港股市场相对于A股市场的低估值特性,也自然会成为险资的优先选择。

进一步来说,即使抛开“破净股估值修复”这一由政策赋予的概念,单纯从投资视角来看,险资也更青睐能够带来红利收益,具有稳健经营的资产。在近期的市值管理政策中,分红工具是多数央国企率先使用的市值管理工具,而政策导向有望进一步提升相关公司的股息率,进一步提高其对资产的吸引力。

此前亦有市场消息传闻称,国内监管机构正在考虑减免内地个人投资者通过港股通投资香港上市公司时所需缴纳的所得税,若红利税减免能够实施,预计将激发内地投资者对港股高分红板块的投资兴趣。

当前时间点正值2024年—2025年跨年时段,往后看四个月,跨年行情、春节行情、两会政策导向、年报窗口期,均是一年中需要注意的重要窗口期,若这些时段存在可以期待的行情走势,那么当前时间点便是左侧布局的优质时机。

长期来说,资本市场的制度完善终究会引导市场向着更好的方向走,市场趋于成熟,那么基于价值的投资方法会更有效。

京公网安备 11011402013531号

京公网安备 11011402013531号