文|子弹财经

2024年即将收官,银行板块势将成为A股表现最亮眼的行业之一。截至12月18日收盘,成都银行( 601838.SH )以57.5%的年内涨幅排名全行业第五。

成都银行具有深厚的地方国资背景。近些年,乘着成渝地区双城经济圈的政策东风,成都银行也迈入高速发展快车道,转型成为专注于对公政信业务的西部头部城商行。

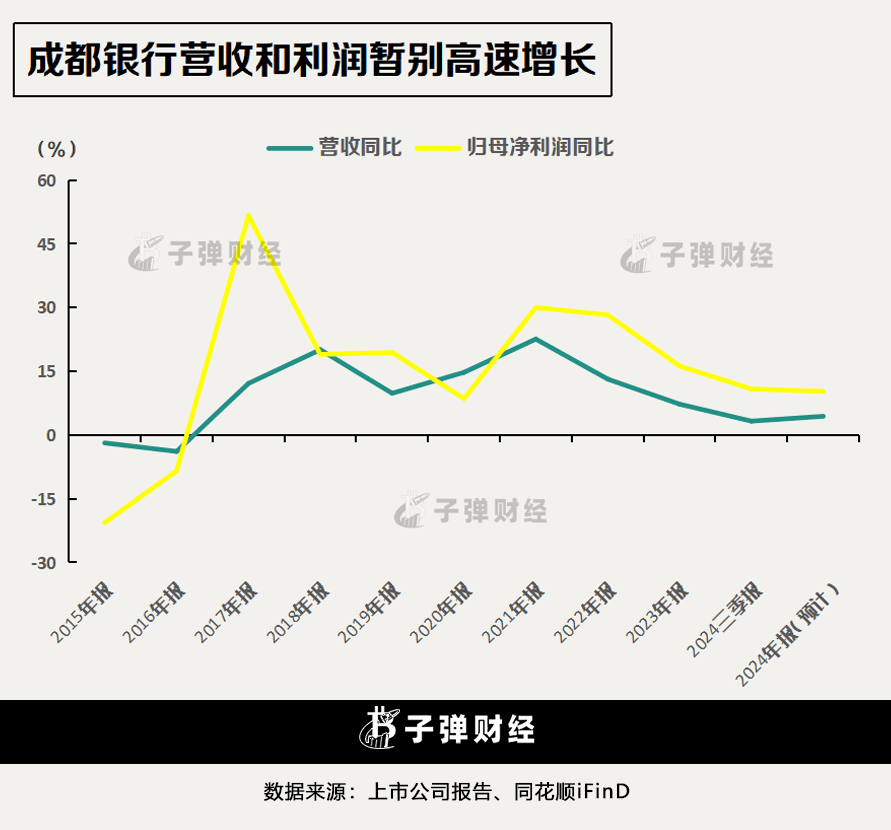

不过,2024年以来,成都银行增长见顶的红灯闪烁。据该行公布的一季报、中报和三季报数据显示,成都银行营收同比增速从6.27%、4.28%下滑到3.23%,同花顺iFinD中统计的全年营收增速预测值为4.37%,不复前两年10%甚至20%以上的高增光景。

综合来看,成都银行的增速放缓,其中既有行业性的原因,也与公司自身业务结构不平衡、资本补充限制等问题有关。想要穿过“窄门”重拾增速,成都银行需要解决的问题有哪些?

基建投放铸造西部龙头

在市场眼里,回顾过去几年,对基建类的大手笔投放,是驱动成都银行转型的最大亮点。天风证券总结历史数据表明,成都银行的对公贷政信业务是其主要前驱力,扩张的核心正是基建类贷款。

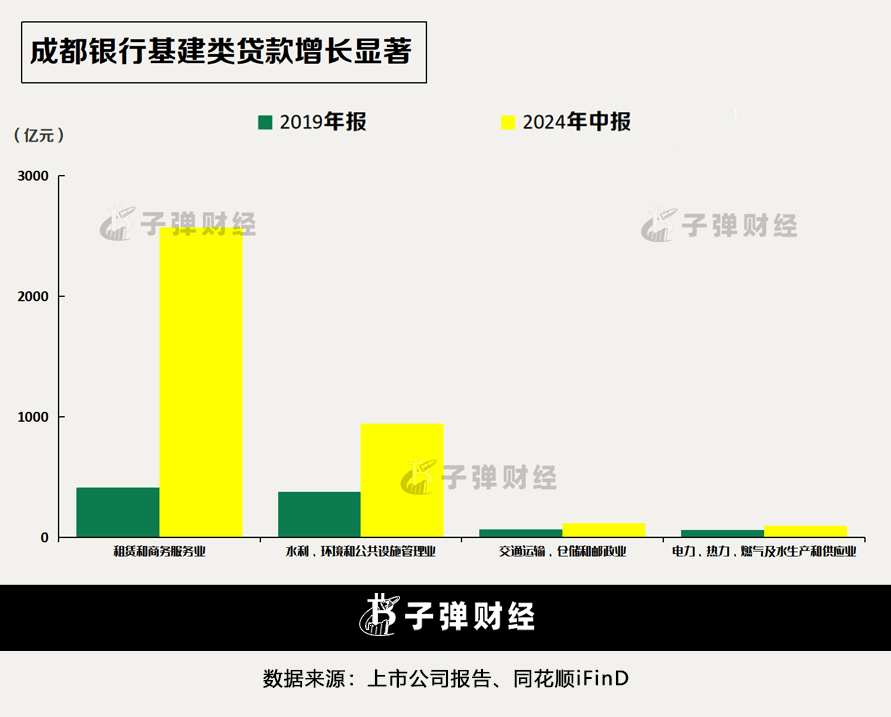

对比成都银行2019年年报和2024年中报数据可以发现,五年半的时间里,该行的贷款(不含应计利息)余额增长了206%。其中“租赁和商务服务业”这一典型基建类贷款的投放增长了520%,占比从18%提升至36%。对于信贷扩张起到了顶梁柱一般的支撑效应,擦亮了成都银行对公政信业务的亮眼成色。

横向对比来看,成都银行的对公政信业务特点,是有别于同类城商行的优势。

对比区域经济活跃度,四川、江苏、浙江地区有相似的宏观表现,再结合银行定位背景,机构通常将成都银行与江苏银行、南京银行、杭州银行对比。

对比结果显示,仅看资产规模,成都银行并不突出。根据四家上市银行发布的公告,截至2024年中,成都银行总资产为1.2万亿元,不及江苏银行、南京银行、杭州银行的3.8万亿元、2.5万亿元和2.0万亿元,仍有较大的提升空间。

据天风证券研究报告,成都银行是可比同业里贷款占总计息资产比例最高的一家,且其中对公占比就达到了53.4%。该机构根据2024年中报计算发现,成都银行基建类贷款占对公贷款比例为64.6%,上述高于江苏银行和南京银行的42.3%、58.6%,接近于杭州银行的68.7%。

这样的特点带来正负两方面的效应——

积极的一面是,以成都为中心的四川发展区域红利足以成为成都银行的扩张基础,资源能够满足成都银行的发展需求。所以,传统的对公贷款业务能够作为成都银行的发展动能。而需要警惕的一面是,传统信贷作为一种“重资产”业务,其发展不断消耗着银行的资本充足情况。一些制约已经近在眼前。

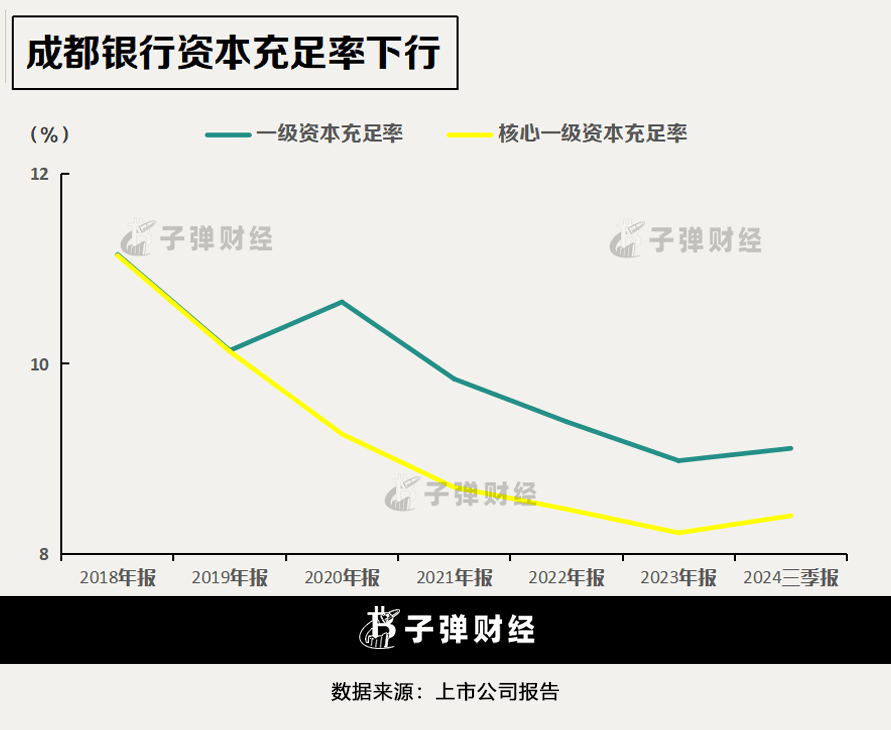

扩张困局不只资本约束

自2018年上市以来,成都银行的资本充足率指标整体呈现持续下降的趋势。据该行公布的2024年三季报,成都银行一级资本充足率、核心一级资本充足率分别为9.11%和8.40%。它的可比同业大多没有如此紧张的束缚,比如杭州银行公布的2024年三季报显示,上述两项指标同期分别为11.00%和8.76%。

倘若资本充足率进一步降低并接近监管要求的最低水平,势必将会影响到成都银行的扩张节奏。

为了应对资本约束,成都银行拿出了三套应对方案。

第一,通过发行资本工具来补充资本。2024年11月,成都银行公告将于2025年择机发行资本工具用以补充资本,方式为“减记型无固定期限资本债券”(永续债),总计不超过110亿元,最终还要以监管机构核准额度为准并分批次发行。

第二,在2024年内,成都银行分别在6月和8月,合计落地了149亿元的二级资本债券。上述两套方案的“组合拳”恰好也是近年来银行补充资本普遍选择的“二永债”模式,但永续债无法补充银行核心一级资本,同时市场也在观望上述资本工具的接受程度,以及关注债券发行条件仍存在较大的不确定性。

第三套方案要追溯到2022年,当时成都银行发行可转债“成银转债”( 113055.SH ),发行总额为80亿元人民币,在持有人转股后,资金将会被按照监管要求用于补充成都银行核心一级资本。值得注意的是,同花顺iFinD数据显示,2024年第四季度以来,成银转债的转股率明显提高,从9月末的约35%提高到12月初的超60%。未来核心一级资本充足情况会否好转,有待进一步观察。

或许是由于资本充足率的掣肘,成都银行的信贷扩张有趋缓的势头。2024年三季度末,该行“企业贷款和垫款”较上年同期的增幅降至25%,低于年初的33%,也不及前两年的增长速度。

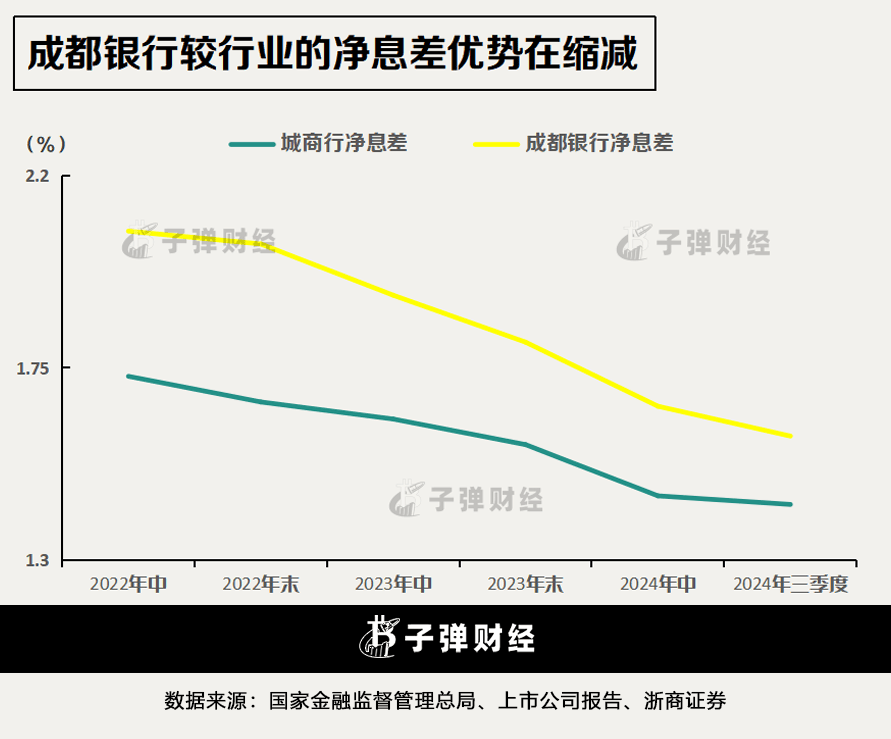

银行依靠传统信贷业务赚钱,就像是在一个盘子里做蛋糕,信贷规模是盘子的大小,息差则决定了蛋糕的“厚度”。资本充足率制约了成都银行的盘子扩大,那蛋糕的“厚度”还能做文章吗?

以往,成都银行能做出比同业更厚的蛋糕,进而有更好的利润表现,但如今,这一优势也在褪色。

国家金融监督管理总局公布数据显示,2024年三季度,城商行净息差为1.43%。同期,浙商银行估算成都银行的净息差为1.59%。结合历年财报发布的净息差历史数据对比来看,成都银行仍好于行业平均水平。但是拉长时间可以发现,成都银行的息差优势在2022年末曾经达到领先行业0.37个百分点,而如今领先身段或已缩减到0.16个百分点。

息差的收窄是近些年银行业面临的普遍问题,成都银行想要走出独立行情难度颇大。

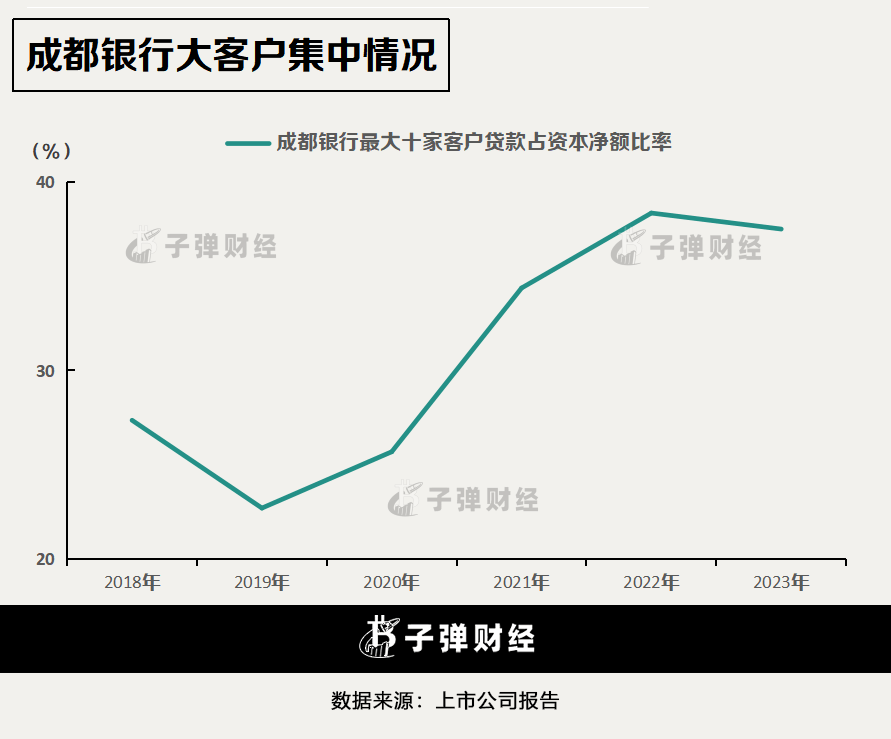

扩张专注于对公政信业务,给成都银行带来的另一个问题:客户集中度偏高。前十名贷款(不含应计利息)客户的贷款总余额占资本净额比例,是一个既能够反映银行的资本现状、也体现了客户集中度的指标。成都银行2019年财报显示,该行这一指标从22.69%升高到了2022年的38.35%,于2023年小幅回落到37.50%。

这些大客户普遍为对应基建领域的“租赁和商务服务业”“水利、环境和公共设施管理业”企业,也有“信息传输、软件和信息技术服务业”的公司。

和前文提到的江苏银行、南京银行、杭州银行三家可比对象比一比可以发现,财报数据显示,2023年末三者的最大十家客户贷款占资本净额比率分别为10.98%、8.91%和23.94%,均低于成都银行。

结合成都银行的发展底色来看,大客户集中是难以避免的必然趋势。但这也难免令市场思考,成都银行是时候重视培育“多条腿走路”了。

未来发展如何“过窄门”

多条腿走路、培育更多的业绩增长点,也是成都银行穿越“窄门”、走进更广阔发展空间的必要先决条件。哪些方向有潜力可为?

在对公业务上,走出对基建类项目的依赖,是穿越的“窄门”的要素。具体而言,突破传统的贷款业务是一个重要看点。从成都银行近期的动作来看,似乎已经朝着这个方向行动起来,科技金融可能是一个潜在的破局点。

在12月初于成都举办的“2024第十三届中国上市公司峰会”活动上,成都银行党委副书记、行长徐登义发表演讲时,强调了成都银行努力探索金融高质量服务经济社会发展的独特路径,提到将要持续厚植科技金融等“五篇大文章”服务势能,并从中深挖成长潜力。

成都在航空航天、电子信息等产业具备显著的创新区位优势,为成都银行发展科技金融提供土壤养分。徐登义分享了成都银行发力科技金融的具体举措,包括推出“科创贷”等科技金融政银产品,率先成立全国首批以科技型企业为主要服务对象的金融专营支行等,筹谋抓住机会、顺应政策趋势,以优质科技金融服务助力做强西部新质生产力高地。

公开履历显示,2024年5月13日,成都银行公告聘任徐登义为行长,这一任职资格在同年10月23日获监管核准。这位出身中国建设银行、也曾任职于成都农商行的新行长能否带领成都银行从科技金融破局、挖掘新的增长点,值得期待。

在零售业务上,成都银行的表现远不如对公业务亮眼。补齐零售短板、平衡业务结构,是摆在眼前的另一道“窄门”。

成都银行的个人贷款余额远小于公司贷款,且倚重于个人住房贷款,这是成都银行零售业务当下的显著特点。成都银行2024年中报显示,该行个人贷款和垫款共计1274.01亿元,其中919.43亿元均为个人购房贷款,个人消费贷款、个人经营贷款分别为199.05亿元和155.54亿元,三者在零售贷款里的占比分别为72%、16%、12%。

这样的结构带来结果是,成都银行零售贷款的不良率能够保持在极度优秀的水平,当期低至0.68%,但零售年化平均利率只有3.77%,罕见地比对公年化平均利率4.55%还要低。

在零售业务上可以对比的城商行标杆是宁波银行。该行2024年中报显示,宁波银行个人贷款和垫款总额为5231.48亿元,其中个人消费贷款占据大头,比例达到63%;个人经营贷款和个人住房贷款的占比分别为19%和18%。零售贷款的不良率控制在1.67%的水平上,但零售平均利率能做到5.93%、显著高于对公的4.30%。

成都银行非息收入的增长潜力,也是一些机构的关注重点。例如中国银河证券在对成都银行2024年中报的点评中提及,当期成都银行非息收入同比增长13.85%、贡献度提升;中收持续回暖,主要来自理财及资产管理业务的贡献。财富管理业务发展的后续看点,在于能否继续受益于财富管理需求扩容、拓展公司多元化收入渠道。

诚然,既要风险可控、又要释放零售业务和轻资产业务的业绩增长动能,这绝非易事。但行业息差收窄、竞争激烈,金融赋能实体经济的责任依旧沉甸甸。在这样的大背景里,成都银行主动谋变、突破“窄门”,已刻不容缓。

京公网安备 11011402013531号

京公网安备 11011402013531号