文 | 海豚投研

美光(MU.O)于北京时间 2024 年 12 月 19 日早的美股盘后发布了 2025 财年第一季度财报(截止 2024 年 11 月),要点如下:

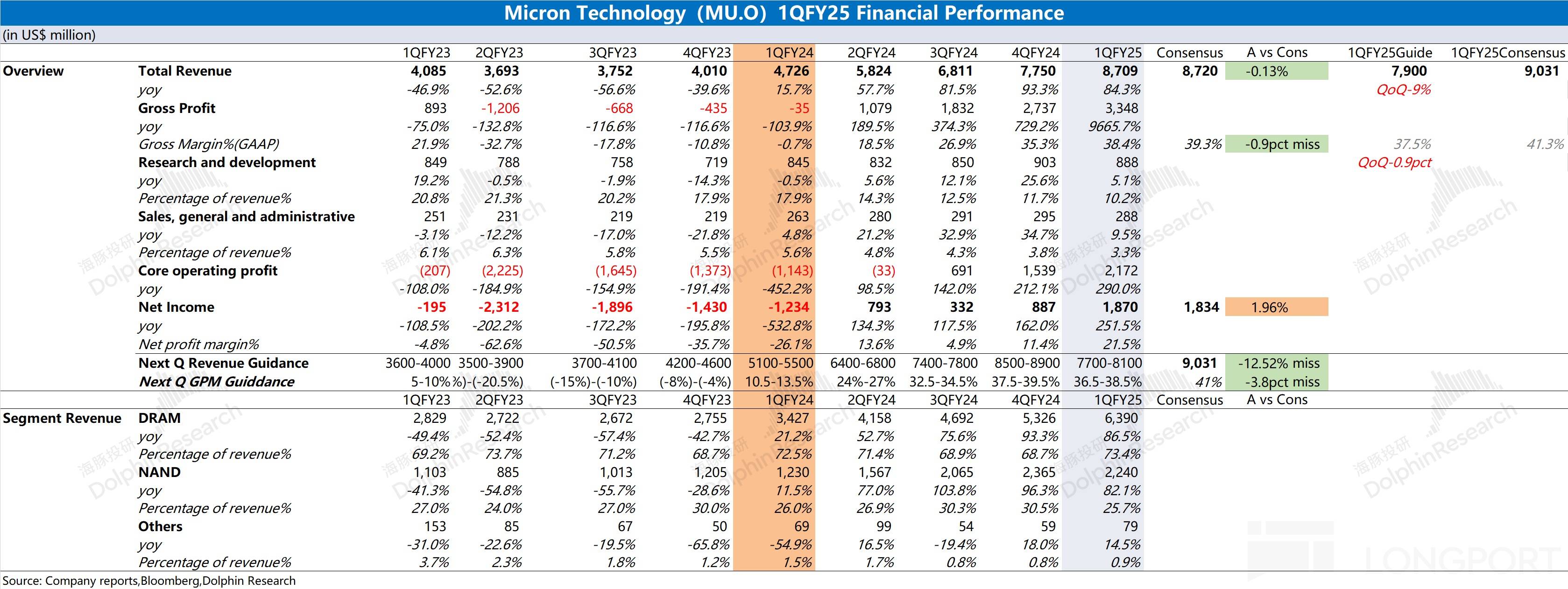

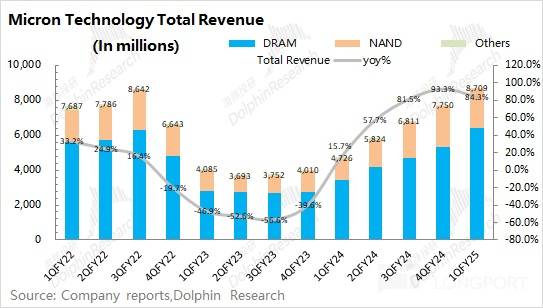

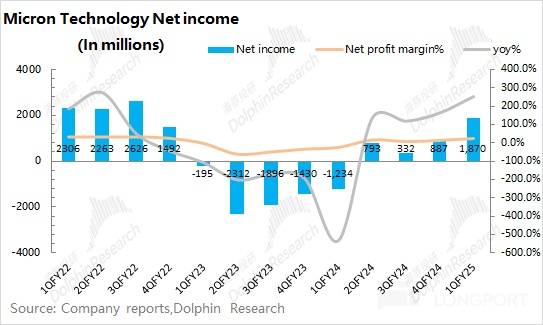

1、总体业绩:收入端达标,毛利率遇阻。美光公司 2025 财年第一季度总营收 87.1 美元,同比上升 84.3%,符合市场预期(87.2 亿美元)。本季度收入继续加速回升,是受公司 DRAM 业务增长的带动。美光公司在 2025 财年第一季度实现净利润 18.7 亿美元,利润端持续提升。在 HBM 放量及存储产品价格上涨的推动下,公司收入端和毛利率都有明显的提升,推动公司最终利润的明显好转。

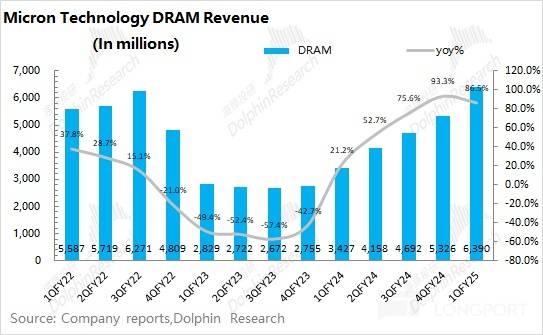

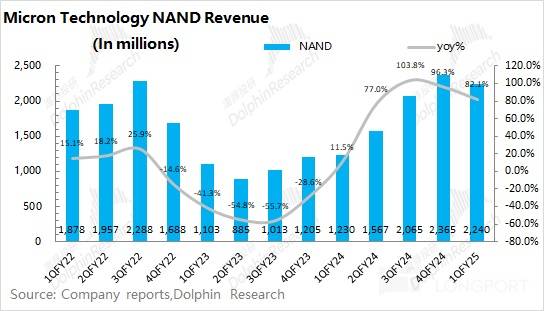

2、分业务情况:HBM 是业绩主推力。DRAM 和 NAND 构成了公司 99% 的收入来源,而本季度 HBM 是业绩增长的主要推动力。细分来看,$美光科技.US 的 DRAM 和 NAND 业务虽然在本季度都较大的同比增幅,但环比层面有明显分化。其中 DRAM 业务环比仍有 20% 的增长,而 NAND 业务却出现了 5% 的下滑。而这主要是因为,DRAM 在 HBM 的带动下继续保持增长,而传统领域需求端的疲软直接导致了 NAND 业务的环比回落。

3、下季度展望:2025 财年第二季度营业收入为 79-81 亿美元(环比下滑 9%),低于市场一致预期(90 亿美元);季度毛利率(GAAP)为 36.5% 至 38.5%,毛利率环比也是下滑,低于市场一致预期(41.3%)。

海豚君整体观点:本季度财报差强人意,但下季度指引 “垮了”

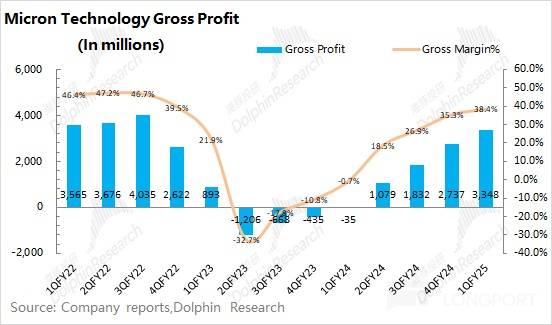

美光本季度的营收和毛利率继续回升,而其中毛利率表现不及市场预期。虽然 HBM 仍给公司贡献着增量,但公司本季度受手机等下游传统市场的影响,部分存储产品价格出现下滑,进而对毛利率的表现产生影响。

分业务来看,公司 DRAM 业务本季度仍有 20% 的环比增长。在 HBM 的带动下,DRAM 业务继续着量价齐升的表现;而公司的 NAND 业务本季度环比下滑 5%。这主要是受手机、汽车及工业等下游库存调整的影响,相关存储产品的出货量和均价都出现小幅的环比下滑。

和本季度的财报相比,公司的下季度展望实在 “差劲”。不仅中断了公司连续 7 个季度的以来收入端的持续增长,并且环比出现了近 8 亿美元的下滑,毛利率也可能出现环比回落的现象。这无疑会给市场增加更多的顾虑:1)公司本轮的存储上行周期结束了?2)公司 HBM 的业务增长受阻?这直接导致了公司股价在盘后出现了 16% 的下滑。

结合行业及公司经营状况来看,海豚君认为下季度收入端的下滑,仍然主要是受手机、汽车等领域的影响。从几个角度来看:1)当前传统领域仍处于库存调整阶段,公司预计 2025 财年后半年(自然年的 2025 年 3 月后)才逐渐回稳;2)公司本次将明年的 HBM 总市场规模预期进一步提升至 300 亿美元(原预期 250 亿),这足以可见公司对 HBM 业务的信心;3)而近期传闻英伟达调整 B200 和 B300 的出货结构,也将在一定程度影响美光 HBM 的节奏。

整体来看,美光当前业务中既有传统存储需求,也有 HBM 等的 AI 相关需求。而当前公司业绩基本盘仍受传统业务影响,而今传统领域的低迷将直接影响到公司接下来的业务。而对于市场关注的具备成长性的 HBM 业务,虽然当前收入占比仍不足一成,但公司给对明年的增长预期是继续上修的。因此,公司业绩将在 2025 财年的上半年承压,而随着下游库存去化和 HBM 的放量,公司业绩有望在下半年再次迎来明显的提升。

以下是海豚君对美光财报的具体分析:

一、总体业绩:收入端达标,毛利率遇阻

1.1 收入端

美光公司 2025 财年第一季度总营收为 87.1 亿美元,同比增长 84.3%,符合市场预期(87.2 亿美元)。本季度的收入同比回升,主要是受公司存储产品涨价的带动,其中公司的 DRAM 和 NAND 产品的出货均价同比涨幅均有 60%+。

从环比层面看,公司本季度环比增长 12.4%。其中DRAM 业务在 HBM 需求的带动下本季度仍有 20% 的环比增长,而 NAND 本季度出现了 5% 的环比下滑,主要是受手机、汽车及工业等领域下游库存调整的拖累影响。

1.2 毛利情况

美光公司 2025 财年第一季度实现毛利 33.48 亿美元,公司的季度毛利继续回升。

其中公司本季度毛利率为 38.4%,低于市场预期(39.3%)。毛利率的增长主要是由于 DRAM 产品均价上涨且占比提升的影响,但部分下游领域的疲态影响了毛利率回升的幅度。虽然公司当前存货为 87.05 亿美元,环比下滑 1.9%。随着销售端的回暖及部分下游的库存去化,公司存货周转速度有所加快,进一步调整公司的存货结构。

1.3 经营费用

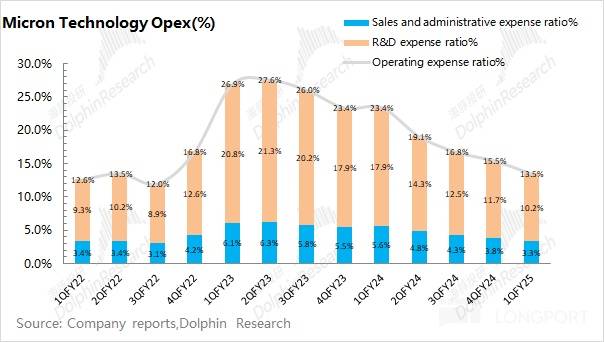

美光公司 2025 财年第一季度经营费用 11.76 亿美元,同比增长 6.1%。随着收入增长,公司本季度经营费用率下降至 13.5%。

其中分项费用来看:

1)销售及行政费用:本季度为 2.88 亿美元,同比增长 9.5%。销售及行政费用率为 3.3%,同比下降 2.3pct,占比下降主要是营收端提升导致。销售费用和营收表现有一定的关系,而行政费用相对刚性;

2)研发费用:本季度 8.88 亿美元,同比增长 5.1%。研发费用是公司经营费用端的最大来源,本季度研发费用率下滑至 10.2%。公司作为科技公司,对研发能力更为重视,公司研发费用维持在相对高位。

1.4 净利润情况

美光公司 2025 财年第一季度实现净利润 18.7 亿美元,符合市场预期(18.3 亿美元)。公司本季度的利润增长,主要得益于 DRAM 的业务增长以及毛利率的提升。而在本季度,公司净利率为 21.5%,盈利能力提升明显。其中公司本季度的经营性利润达到了 21 亿美元,已经达到了过往周期中相对较高的位置。

二、分业务情况:HBM 是业绩主推力

从此前海豚君的美光深度看《美光:存储芯片大厂冬天熬完了吗?》,公司最大的收入来源就是存储芯片。从最新的财报看, DRAM 和 NAND 仍然是公司最重要的收入来源,两者合计占比达到 99%。因此对美光业务的变化,主要看 DRAM 和 NAND 业务的情况。

2.1DRAM

DRAM 是公司最大的收入来源,占比达到 7 成以上。而本季度公司 DRAM 业务收入增长至 63.9 亿美元,同比上升 86.5%。结合手机及汽车等下游的表现来看,海豚君认为 DRAM 业务本季度环比增长的 10 亿美元增量,主要来自于云服务器 DRAM 需求及 HBM 的营收增长推动。

从量价表现看:公司本季度 DRAM 业务环比增长的 20%,其中出货量环比增长约 7%,而价格端也大约有 8% 的回升。

本季度量价齐升的表现,主要都是由云服务器的需求带来,而传统领域的部分产品有价格下滑的压力。以 DDR4 16G(1G*16)3200Mbps 为例,产品报价已经从 2023 年 9 月的低点 2.89 美元,一度上涨至 3.81 美元的高位后逐渐回落至 3.09 美元,直至 12 月再次回升至今的 3.18 美元,而在公司本财季的均价是明显承压的。

对于市场关注的 HBM 领域,当前行业龙头三家厂商的产品都已经迭代到最新的 HBM3E,其中海力士和公司的产品已经供货英伟达。根据 YOLE 预计,HBM 产品将在 2026 年迭代至下一代的 HBM。

至于市场对公司顾虑的点:1)HBM 的增长持续性;2)三星的竞争。虽然此前曾有报道三星已经完成了英伟达的核心认证,但从产业链信息看,三星在 H200 的产品周期中可量产的规模有限。而对于整体的 HBM 总市场规模(TAM),公司将 2025 年预期提高至 300 亿美元以上。当前公司在 HBM 的份额仅为个位数,而未来公司有望将份额提升至与 DRAM 市场份额相当的两成左右。

至于 GPU 和 ASIC 之争,其实两者都是需要 HBM 的。只要整体市场增长,对 HBM 的市场需求仍是提升的。而具体差别在于,B200 和 MI325X 需要 HBM3E,而类似于谷歌的 TPU v6 需要 HBM3,对性能迭代要求稍许放缓。

2.2NAND

NAND 是公司第二大收入来源,占比为 26%。而本季度公司 NAND 业务收入为 22.4 亿美元,同比提升 82.1%。NAND 的同比增长,主要由产品均价从底部回暖的带动。

然而环比层面,本季度开始出现了下滑,这主要是受手机、汽车等传统下游领域需求疲软的影响。原本市场预期,公司下游通过库存调整,逐步走出低谷。然而从当前的表现看,公司下游的库存调整还在继续,可能要在下个财年的后半年才能出现好转。

从量价表现看:本季度美光的 NAND 业务环比下滑 5%,其中本季度 NAND 的出货量环比下滑约 2%,而 NAND 的出货均价下滑幅度约为 3%。从市场中的产品价格表现看,NAND Flash(128Gb 16G*8 MLC),从此前的 4.9 美元下滑至 3 美元附近。

京公网安备 11011402013531号

京公网安备 11011402013531号