文 | 金榜IPO

2023年以来,现制茶饮赛道空前火热,“万店规模”、“冲刺IPO”成为品牌商们的口头禅。

“万店规模”的口号迄今只有蜜雪冰城完成,而“冲刺IPO”则在沪上阿姨、新时沏、甜啦啦、蜜雪冰城、古茗等多家现制茶饮势力的日程表中。

奈雪的茶于2021年率先登陆港交所,成为赛道“第一股”,茶百道在今年4月份也成为“榜眼”,而古茗在今年年初递表港交所后沉寂到年底……

2024年12月9日,古茗境外发行上市备案通过证监会批准,获得境外上市前置许可后,公司迅速于14日更新了招股说明书,向港交所现制茶饮“探花”之位发起冲刺。

从新版的招股书中发现:这古茗才刚刚进入春天,背后的加盟群体却已入冬。

01 加密下沉,行业第二

浙江省温岭县大溪镇,是个典型的下沉市场,2010年,王云安在此开设了首家古茗。

十余年时间过去了,按照2023年门店销售额和门店数量口径计算,古茗以192亿元的GMV和9001家门店位居国内大众现制茶饮店品牌No.1,在国内全价格带现制茶饮店品牌中仅次于被誉为“开店狂魔”的蜜雪冰城。

单价≥20元的为高价现制茶饮,如喜茶、奈雪的茶;单价介于10元至20元的为大众现制茶饮,如沪上阿姨、茶百道、古茗;单价低于10元的为平价现制茶饮,以蜜雪冰城为代表。

正所谓,一方水土养一方人,下沉市场的基因深深烙在了古茗的发展史上。

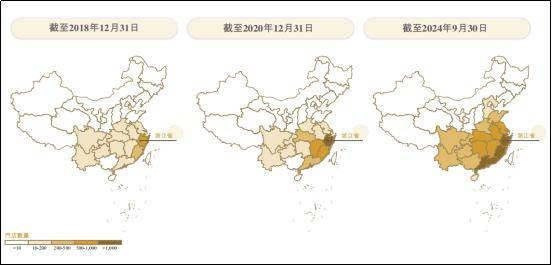

古茗采取地域加密的布店策略扩张其门店,通过加盟的方式跻身行业第二。

所谓的地域加密,就是品牌商们在其能力圈(主要是供应链服务)辐射半径内铺设门店以形成规模效益——对古茗来说,在单一省份的门店数量超过500家,则表示其在该省份具备了凸显规模效应的基础,称之为“关键规模”。

复制粘贴是跨域经营中的常见方法论。

古茗在其大本营(浙江)率先达到关键规模的同时,积累了丰富的下沉市场扩张经验,开始向外进行扩张。

目前,古茗在国内设立了22个仓库和约360辆物流车,向约87%的门店提供两日一配的冷链配送服务,为国内现制茶饮店品牌中最大的冷链仓储及物流基础设施的拥有者,其公司仓到店的平均物流成本低于GMV总额的1%(行业为约2%)。

能力圈的延伸,支持了古茗在国内17个省份开设门店,其中浙江、福建、江西、广东、湖北、江苏、湖南和安徽共八个省份达到关键规模,贡献公司2023年月87%的GMV。

02 门店猛增,业绩狂奔

相比直营店,加盟模式能够让品牌商迅速实现低成本的规模扩张,降低管理半径的同时,让自身的精力能够专注于供应链管理、品牌形象塑造以及产品研发上,少数卓越的品牌商仅依靠品牌授权费便可实现“躺赚”。

在过去几年,消费升级愈演愈烈,叠加偏好转移下现制茶饮赛道迎来空前的繁荣;国内现制茶饮市场GMV从2018年的1085亿元增长至2023年的2585亿元,年复合增速高达19%。

下沉市场开店成本相对低,且古茗的单店经营利润率较行业高出不少(2023年为20.2%,行业平均为10%到15%),吸引了加盟商涌入。

2021年至2024年上半年,古茗门店从5496家猛增至9778家,距离万店规模仅一步之遥。

门店数量的增长带动了整体营业额,2021年至2023年,门店数量增加58.08%,同期GMV则从105.93亿元飙升至81.38亿元;

“价量齐升”之下古茗的业绩自然水涨创高,同期:

·营收从43.84亿元增长至76.76亿元;

·毛利润从13.14亿元增长至24.03亿元;

·非IFRS口径下净利润从7.7亿元增长至14.59亿元;

实现了“营收增速

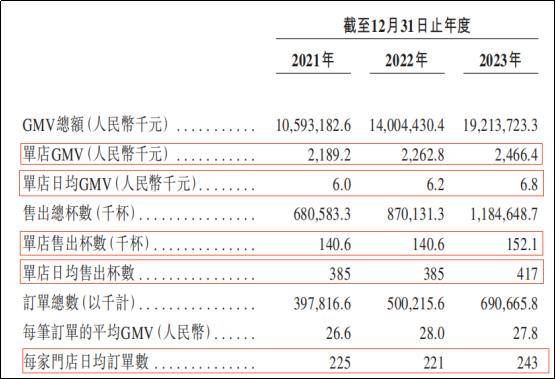

不仅古茗风生水起,加盟商们也享受着增长红利,单店GMV、单店日均GMV、单店销售杯数、单店日均销售杯数、门店日均订单数皆整体呈现上升趋势。

在此欣欣向荣、皆大欢喜的趋势下,古茗朝着“万店”和“IPO”双目标冲刺。

但就在2024年1月份递表港交所之后,基本面的底层开始变脸了……

03 加盟商入冬,新店不香了

从数据上看,2024年前三季度,古茗总GMV同比增长20.41%至166.07亿元,门店也增加了777家。

对于古茗而言,加盟模式下门店增加之下单月单家多500元固定收入,GMV增加则提升了其对物料等采购提成(15%~20%)总额,因此自身业绩还是向上的:

2024年前三季度,古茗的营业收入、毛利润和非IFRS口径下净利润分别为64.41亿元、19.64亿元和11.49亿元,分别同比增长15.62%、13.79%和10.06%,与之前的高质量增长完全反过来了。

好歹,古茗的业绩还是增长的;但是出羊毛的加盟商们就不太乐观了,尤其是那些“后浪们”。

现制茶饮赛道之前多火热,2024年就有多冰冷;竞争加剧和消费遇冷的双重打击,让广大品牌商们按下的“暂停键”;而以区域加密的加盟模式为扩张策略的古茗,狂奔了一年之后(2023年新增门店2332家,同比增长58%)迎来了反噬。

2024年前三季度,不论是日均口径还是总额口径,但凡跟是单店的收入和销量数据全部下滑(就连大本营浙江省的同店GMV都下降了0.8%),万绿丛中一点红的是新门店的平均设备支出创下了新高;

而新门店的日均GMV为5200元,不仅同比去年降了11%,占与老门店汇总后的日均GMV也从去年的85%降至80%。

简单的说,2024年加盟古茗的新门店,平均开支比老门店多,收入还比老门店少。

在前几年上升周期中,加盟商1户多店是古茗迅猛扩张的主要动力,但随着密度提升导致的单店的边际收益下降,老臣们的热情也逐渐消退了:

2023年前三季度,开设门店超过2年的加盟商中平均经营3.1家门店、75%的加盟商经营两家或以上加盟店;而到2024年,两项数据分别降至2.9家和71%。

更重要的是,古茗的加盟商也在加速流失,2021年至2024年前三季度,加盟商流失率分别为6.2%、6.7%、8.3和11.7%。

怪不得,古茗在2024年10月12日开始运行二手设备交易平台,供全体加盟商交易古茗茶饮店的设备,被戏称为“餐饮收尸”官方平台;

本意还是好的,为了让旧加盟商能够在经营失利之后回点血(不至于全当废铁卖),也能让“不服来战者们”降低入驻门槛。

04 欲争“探花”,合规还需到位

商业竞争与经济周期影响是外因,但是古茗自身经营上的“瑕疵”不少。

招股说明书坦言记载的是:

(1)2021年12月因少缴税金2360万元,被处以1160万元罚款和650万元滞纳金;

(2)2021年至2024年前三季度存在未足额为员工缴纳社保和公积金,约930万元;

(3)广西加工厂建立在农业用地上未能获取环评(监管明确不会批准);

(4)租赁物业中十个建设项目未完成竣工效仿备案,其中包括6个门店和4所设有冷库的仓库。

而在关联交易中披露到,于2023年5月起,古茗开始向浙江茗星包装采购材料,而浙江茗星包装的老板为实际控制人王云安的舅舅赵建华;2023年6月至12月采购额为1.55亿元,2024年前三季度采购额为1.94亿元,占整体成本采购比例不高(因为包装材料相比机器设备、水果材料等本来就属于低值易耗品);有趣的是,2022年企业年报显示浙江茗星缴纳社保的员工仅有4人,而从其官网上看,客户应该也只有古茗一家。

05 写在最后

大概5年前,我们城区的商业街依稀只有三四家本地的现制茶饮店,如今那条街上拥挤着约摸20家大大小小的“品牌店”。

还记得2018年左右,古茗创始人王云安表示中国三四线市场基数很大,还容得下20个古茗,当时古茗在浙江有1000家门店、福建才刚过500家,满打满算2000家的话自身已经兑现了4个,在一致性扩张行为之下还剩多少个?

京公网安备 11011402013531号

京公网安备 11011402013531号