文 | 马上赢情报站

2024即将落幕,过去的一年中,饮料市场哪些新品值得关注?

基于马上赢品牌CT中的数据,我们将在本周与下周的推文中,开启饮料市场近一年(2023.12-2024.11)的新品、热点类目年终盘点。

在本周,我们将对2023年12月-2024年11月期间内上市的饮料新品SKU(不含组合装)进行销售额排序,并取前100个SKU进行分类目、集团、市场份额的梳理与盘点。下周则会对热点类目的集团格局与类目在一年中的亮点进行回顾,敬请期待。

在此需要说明的是,Top100新品SKU中出现的产品上市时间各不相同,因此客观上会出现上市时间长销售额更高、上市时间短销售额更低的客观情况,Top100新品sku盘点仅希望将饮料市场中更多的新品展示出来,并不以产品/类目件的实际销售规模、情况对比为目的。

盘点的所有数据均基于马上赢品牌CT。马上赢品牌CT数据覆盖了全国县级以上各等级城市(不含乡、镇、村),并深度覆盖全国核心城市群,业态覆盖包括大卖场、大超市、小超市、便利店、食杂店。目前,马上赢品牌CT中的品牌超30万个,商品条码量超过1400万个,年订单数超过50亿笔。

01、各类目占比/增速及新品分布

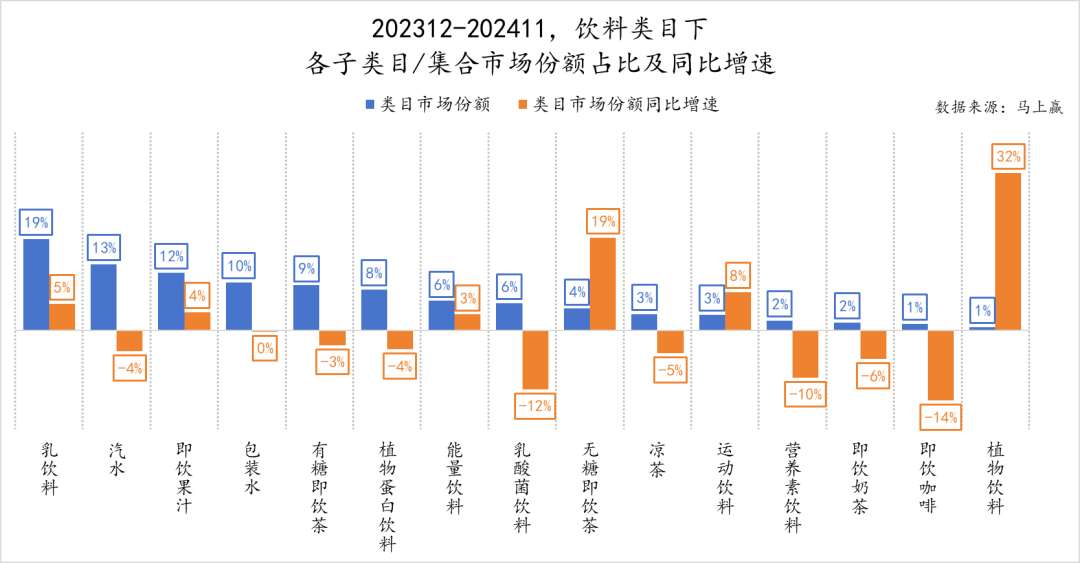

在关注新品前,首先来看2023年12月-2024年11月期间,饮料大类下各子类目/集合的市场份额占比与同比增速情况。

从份额角度上看,乳饮料、汽水、即饮果汁、包装水、有糖即饮茶、植物蛋白饮料均超过或接近10%,在整个饮料类目中的占比较高,同时增速上下浮动的空间也较小,相对比较稳定。

继续往后看,无糖即饮茶、乳酸菌饮料等类目市场体量虽然更小一些,份额处在3-6%的区间内,但同比增速差距较大。尤其是无糖即饮茶、运动饮料两个类目近年来在健康消费大潮之下颇受消费者追捧,企业也大力进军相关市场,为其带来了旺盛的市场活力。

有健康消费的受益类目,则难免有因此而快速萎缩的市场,乳酸菌饮料便是其中之一。随着对饮料成分表的关注度提升以及对消费概念的祛魅,更多消费者意识到乳酸菌饮料中部分产品并不具有真正能够发挥效用的活性乳酸菌,且还存在高糖、高脂肪、高热量等与如今轻负担食饮潮流相背离的产品特性,消费热情也因此消退,随之而来的便是乳酸菌饮料市场份额的快速下跌。

此外,即饮咖啡、植物饮料两个子类也值得关注。即饮咖啡在占比不高的情况下,成为了本次盘点周期时间内同比增速下滑最多的饮料,这也与现制咖啡的价格内卷与门店供给的快速增加不无关系;植物饮料是本次盘点中市场份额最小的类目,但同时也是同比增速最高的类目,领跑所有类目的同时其同比增速也远超近两年火热的无糖即饮茶。

从新品TOP 100 SKU的类目分布来看,即饮茶(有糖即饮茶+无糖即饮茶)延续了2023年的火热之势,期间共有27款新品入列,侧面体现其新品数量之多、质量之高令其余类目望尘莫及。紧随其后的是运动饮料、非冷藏即饮果汁和乳饮料三个类目,入列SKU数量分别为17、14、13款。

对比2023年盘点时的数据来看,运动饮料类目的发展势头更加迅猛,在高质量新品的助力之下便也不难理解其市场份额同比的高速增长了。冷藏即饮果汁与气泡水类目下均有6款新品位列TOP 100,同比来看产品创新与新品现状也表现较好。

其余类目进入新品TOP 100 SKU的产品数量均在3款以内。值得关注的是,目前份额还非常小的植物饮料类目也有3款新品进入TOP 100 SKU。与之不同的是,市场份额达到8%的植物蛋白饮料、6%的能量饮料,两个类目均无一款新品进入TOP 100 SKU之列。

基于各规格的SKU数量分布,饮料市场中最常见的500ml规格下SKU数量不出意料地排在第一位,达到了22款。然而,不同于2023年盘点数据的是位于第二、三位的900ml、2000ml均为大规格,分别有12、8款新品跻身TOP 100 SKU之列,饮料大类中的大规格风潮还在继续。

对比22'12-23'11与23'12-24'11,新品TOP 100 SKU的规格带分布情况,可以看到在近一年的TOP 100 SKU中,在小规格占比变化不大的情况下,大规格占比明显更高,相应受到挤压的则主要是常规规格,也即传统意义上饮料市场中占比最高,也是最基本的规格带。

如此发展情况,或许意味着饮料市场中产品的规格正在走向更加细分化、更加场景个性化的方向。当消费者追求更加便利的产品享用体验时,便更加偏好小规格产品;而当消费者在聚会分享场景之下,或者对性价比有更高的要求时,则大概率会流向大规格产品。这也从侧面提醒了饮料赛道中的玩家们,应当及时洞察到消费者需求分化带来的渠道、场景等方面的拓展,并在产品创新中融入对其更高维度的理解。

切换至集团视角,元气森林取代了去年的可口可乐,凭借14款新品TOP 100 SKU登至首位。结合各子类目的发展情况看,元气森林在同比增速较快的赛道中均早有布局,这或许也是其能位于首位的原因所在。

除此以外,伊利股份、农夫山泉、三得利、康师傅等集团凭借在饮料市场中的深厚积累持续扩充其产品矩阵,均有多款新品入列。而珍珍、大窑等企业在新品的研发与推出上更为保守,但仍依托大单品的火爆名列其中。

在今年度,新品TOP 100 SKU的上市时间基本集中在2023年12月至2024年4月。随着饮品销售旺季的到来,能够快速跑入TOP新品行列的产品数量也逐渐减少,这一分布规律与2023年盘点时的情况基本一致。

一方面,针对TOP 100 SKU的统计方法而言,在统计周期内越早发布的产品便越有空间在市场中站稳脚跟,日积月累之下市场份额相对较高也不难理解。而另一方面,水饮企业也惯于在夏季,即销售旺季来临之前大规模推出新品,以便在激烈的市场竞争中夺得先机。

02、第一梯队:即饮茶、运动饮料、非冷藏即饮果汁、乳饮料即饮茶

在大热的即饮茶类目下,位列TOP 100 SKU之列的新品共27款,占比超四分之一。

从有糖与无糖的划分来看,其中仅有雀巢、康师傅、三得利三家旗下部分产品属于有糖即饮茶,其余均为无糖产品。对比2023年即饮茶类目下的产品分布情况,可见无糖即饮茶市场如今已更为成熟,消费者也用行动表明了其对无糖概念的支持。

此外,从集团的角度来看,在即饮茶赛道中根深蒂固的玩家与后起之秀的产品创新策略各有其侧重所在。

农夫山泉、三得利等早已在无糖即饮茶市场布局的“老大哥”将重点放在了丰富产品规格的多样性上,试图迎合消费者对大规格产品的偏好从而进一步提升其市场份额。

统一、康师傅等由有糖即饮茶转战无糖即饮茶的集团则意在通过培养新品牌来丰富其产品线,以此避免在无糖即饮茶之争中落于人后。

而果子熟了等即饮茶类目下的新面孔,则还在口味方面进行探索,期望通过创新的口味与产品让消费者记住并持续选择,拥有自己的大单品,从而站稳脚跟。

即饮茶类目中,新品TOP 100 SKU所占的市场份额在2023年12月便已有1%左右,随后一路波动提升并在今年9月份达到5.5%左右的最高值。从中可见该类目下的新品在市场内有持续发展的潜力,能够在相对平缓的节奏下接棒成熟产品的市场份额,对类目整体而言是不可或缺的新生力量。

运动饮料

运动饮料类目凭借17款TOP 100 新品跻身第一梯队,其市场活力及影响自然无需多言。从成分上看,入列的新品中共有13款为电解质概念产品,侧面体现出运动饮料赛道内电解质已然成为主流方向之一,企业与消费者对电解质饮品均有较高的关注度。

值得关注的是,除了元气森林、东鹏这样的电解质赛道传统优势选手外,康师傅、统一、百事等过去未在电解质赛道重点投入的老牌饮料集团,今年也纷纷在电解质概念上发力,数款电解质产品进入TOP 100 SKU行列。

同样值得关注的是,在17款新品中,共有约47%的产品以柑橘类果味为主,如西柚味、青柠味等,这类偏酸甜的口味在运动场景下更能为消费者带来清新感受。除此之外,白桃味、荔枝味、椰子味等也各有产品入列,可见运动饮料类目下新品在口味上仍有较大的创新空间,消费者对此也有较高的包容度。

从新品TOP 100 SKU在类目内的合计市场份额走势来看,运动饮料类目下的新品-老品结构仍处在快速调整迭代的过程中。可以看到,该类目下新品的市场份额合计数值从2024年2月开始持续攀升,2024年9月开始便稳定在18%左右,新品在类目中占有的市场份额远高于其他类目,这也意味着新品能在较短的时间内接管原有产品的市场份额,或者是有足够的能力与原有产品共同做大蛋糕。

非冷藏即饮果汁

与即饮茶同为第一梯队的还有非冷藏即饮果汁类目,在这一类目下,产品创新的重点在于水果类型与水果的组合。在14款位列TOP 100的新品中,共有6款主打复合果蔬口味、4款以椰子为主要产品概念,可见在复合口味这张安全牌之外,众多企业都押宝在了近年愈加火热的“椰子”概念上。此外,该类目中大规格产品出现的频率相较于其他类目更高一些,2L产品占比甚至达到了29%左右。

从集团上看,渔人码头有4款复合果蔬汁SKU进入TOP 100 SKU行列,且均为大规格产品;椰子知道、清蓝、泰牛、椰芝岛则均是凭借椰子水类产品进入到行列中。

同样是从2023年12月开始便有所发力,非冷藏即饮果汁赛道中新品所占份额却与即饮茶类目相差甚远,在新品合计市场份额最高时也仅有2%左右。如此市场表现则说明该类目内的新品虽来势汹汹,但目前在类目中带来的影响并不算大,也并未对传统产品造成较大的威胁。

乳饮料

乳饮料类目内TOP 100的新品数量与非冷藏即饮果汁类目不相上下,共有13款。图中可见,13款中有超过半数均属于伊利股份旗下,侧面体现出该集团在乳饮料类目中的根基之深厚。此外,受海河影响而热度渐高的花色牛奶风潮也对乳饮料类目有一定影响,该集团旗下的香芋牛奶排名也较为靠前。

从入列新品的市场份额总和的角度看,乳饮料市场中新品掀起的浪花也并不算大,其市场份额总和虽保持波动上升,但截止至2024年11月也仅占据了不到1.6%的市场份额。但结合入列新品的集团归属来看,可以发现乳饮料类目市场体量庞大、整体更加传统,新品在短期内难以撼动老品的市场地位。

03、第二梯队:冷藏即饮果汁、气泡水、即饮咖啡、植物饮料、碳酸饮料、苏打水冷藏即饮果汁

在第二梯队内,各类目的入列新品数量明显更少一些。冷藏即饮果汁类目下,位列TOP 100的新品共6款。其中,味全旗下共有4款产品入列,口味多样性更为丰富,同时也兼顾了消费者对大规格产品的需求。而壹桶饮料、农夫山泉旗下入列产品则均为900ml的大规格产品,可见在产品件均价相对较高的冷藏即饮果汁类目下,大规格产品的高性价比对消费者而言有较高的吸引力。

冷藏即饮果汁类目下的新品数量虽不算多,但其在类目市场内的影响力却相对较高。从市场份额数据来看,新品TOP 100入列产品在类目内的市场份额一路走高,尽管受春节影响在2月出现一次高峰后便有所下跌,但其持续提升的趋势却并未停下,截止至2024年11月已稳定在18%左右。在市场规模相对较小、仍处在快速发展阶段的冷藏即饮果汁类目中,新老产品之间更替的节奏也更快。

气泡水

在因元气森林而走进大众视野的气泡水类目中,元气森林的影响力与话语权不言而喻。在该类目下,进入TOP 100 SKU之列的新品均为元气森林旗下,口味与规格均较为丰富。与此同时,尽管已经在气泡水赛道中夺得相对稳固的地位,元气森林仍在口味与规格两个维度上不断尝试、带来突破。

基于入列TOP 100的新品市场份额总和来看,气泡水类目下新品的成长速度可谓迅猛。走势上看,新品的市场份额在2024年2月期间便迎来了第一个峰值,总和接近20%,随后也是一路攀升,并在2024年11月达到了25%左右。一方面,这与元气森林的春节餐桌分享战略的推进密不可分,促成了2L大规格气泡水新品在春节期间的火热;另一方面,2L大规格产品性价比较高,在春节这一偏好大规格产品的消费场景下也更容易吸引消费者。

即饮咖啡

即饮咖啡类目市场体量虽较小,但在今年的饮料各类目同比增速上负增长达到14%,可见该类目正在面临较大的挑战与冲击。

在类目整体发展较为艰难的背景下,类目内能够进入TOP 100之列的新品数量也十分有限,仅有可口可乐旗下的2款以及星巴克旗下的1款产品入列。

在去年的新品盘点中,Costa是我们认为表现非常好的创新品牌之一,尽管今年跟随着类目整体的颓势,Costa旗下的创新产品并未能获得很好的排名,但品牌也在积极寻求对策,比如通过上新轻乳茶等产品拓展产品类目范围,从而推动品牌的进一步成长。

与非冷藏即饮果汁、乳饮料类目相似,即饮咖啡市场中入列新品的市场份额总和最高时也仅有2.3%左右,对市场中传统产品的影响相对较小。

但并不乐观的的是,该类目下新品的市场份额在2024年7月便已经达到了峰值,随后三个月便接连下跌至1.5%左右。尤其是在即饮咖啡相对销售情况更好的秋冬时节,新品市场份额并没有进一步拉升而是掉头向下,这几款新品是否能有较长的生命周期还需要打一个问号。

植物饮料

作为市场份额同比增速最为亮眼的类目,植物饮料当下所占份额虽不高,但已有众多玩家入局。从新品TOP 100的集团归属来看,三得利、元气森林两家在尝到无糖即饮茶、健康消费概念的红利后,显然已经在植物饮料类目中广泛布局且有所斩获。另一款产品来自于好望水的薏米水植物饮料,作为今年的另一个网红单品,后市发展同样值得期待。

走势上看,植物饮料类目下新品的市场份额增长曲线陡峭,成长速度较快;绝对值上看,该类目整体的市场份额虽相对较小,但新品上市后仍有可能后发制人,在市场中抢占一席之地。由此看来,植物饮料类目整体处在快速上升通道之中,市场与消费者对新品都更为包容,值得各家企业的高度关注以及持续投入。

碳酸饮料

对比植物饮料、气泡水等类目,碳酸饮料显然是饮料赛道中的“老前辈”。在这一传统类目中,过去一年仅有3款新品进入TOP 100 SKU,珍珍、大窑、百事可乐旗下各有1款,且在新品销售额排名上均相对靠后。

在健康消费观念的驱动之下,消费者对饮品的要求也正在逐渐提高,对于碳酸饮料也难免存在着一些“刻板印象”。结合入列新品所占市场份额总和来看,最高时也仅有0.4%左右的市场份额体现出碳酸饮料市场中消费者对新品的关注度以及接受度均相对较低,类目产品格局相对更加固化。

苏打水

苏打水类目下进入TOP 100 SKU之列的新品同样仅有三款,分属于可口可乐、三诺、中粮旗下。其中,可口可乐旗下的纯悦PH9.0苏打水风味饮料在可口可乐品牌影响力以及白桃口味创新的加持下排名较为靠前,其余两款产品则均为天然苏打水。

从上市时间看,苏打水市场中入列新品的上市时间集中在2-4月,其市场份额总和也在4月达到3.2%左右的峰值。此后尽管入列新品的市场份额总和有一定程度的下跌,但基本也维持在2.5%左右。可见,苏打水市场中的新品有一定的机会对类目整体产生影响,仍有较大的成长空间。

04、第三梯队:凉茶、酸梅汤、乳酸菌饮料

第三梯队由凉茶、酸梅汤以及乳酸菌饮料类目构成,该梯队下各类目入列TOP 100 SKU的新品数量较少,除去凉茶类目下的2款外,其余类目各有1款。结合前文类目的市场份额情况来看,构成第三梯队的各类目市场份额同比增速基本均为负。新品表现平平、类目同比增速为负,类目若想进一步发展,亟待产品焕新与新概念的引领。

05、未有新品进入TOP 100的类目:植物蛋白饮料、能量饮料、营养素饮料、即饮奶茶

在对TOP 100 SKU的新品类目归属梳理之后,可以看到,植物蛋白饮料、能量饮料、营养素饮料、即饮奶茶四个类目下并无新品进入TOP 100 SKU行列。

其中,植物蛋白饮料、能量饮料两个类目更加传统,其市场份额分别为8%、6%,且同比波动幅度较小,类目活力有待进一步挖掘。

而营养素饮料、即饮奶茶两个类目市场份额均为2%左右,且同比均有不同程度的下跌,可见类目整体发展动力不足,或多或少的出现了消费者流出类目的情况,类目未来的发展需要进一步关注。

京公网安备 11011402013531号

京公网安备 11011402013531号