文 | 好看商业,作者|乔珊珊,编辑|安心

极越汽车站上了生死线。

近日,这家造车新势力先是被自媒体公开追债,紧接着,其拖欠工资、原地解散员工、CEO遭员工围堵、高层贪腐等负面消息满天飞。虽然背后站着百度和吉利两大不差钱的股东,但极越汽车的经营困难显而易见。

极越CEO夏一平遭员工围堵

上一个陷入经营困难的造车新势力是哪吒汽车。这家公司不仅曝出欠薪、裁员、交付难、遭多个供应商起诉追债等问题,还发生高层巨震——张勇不再担任CEO,转任公司顾问;哪吒汽车创始人、董事长方运舟兼任公司CEO。

眼见他起高楼,眼见他楼塌了。2023年6月时,极越汽车刚完成A轮近7亿美元融资,估值约达130亿元。2017年以来,哪吒汽车母公司——合众新能源汽车股份有限公司(下称“合众汽车”)已完成10轮融资,总额达228.44亿元,估值一度飙升至450亿元。如今,两只独角兽深陷泥泞,生死难料。

烧钱是造车新势力成长的代价,但是自我造血又是很多新势力难以逾越的关卡。如今整个行业卷生卷死,洗牌在加速进行,出局将是一大批造车新势力的宿命。2024年,在极越、哪吒之前,恒大汽车、高合汽车已经走向破产;去年倒下的是威马、奇点、爱驰、前途等。

在新能源汽车之外,昔日500亿元的独角兽柔宇科技因资金链断裂走向破产;估值150亿元的GPU公司象帝先原地解散,无不令人嘘唏。

但如果放眼全球,你会发现,近年千亿元估值的超级独角兽停业、破产的案例比比皆是。相比之下,估值500亿的柔宇破产已经算不上什么奇闻了。

2024年11月,估值1400亿元的超级独角兽、欧洲最大的锂电池制造商Northvolt申请破产保护;9月,印度教育巨头、估值一度达到1540亿元的Byju's宣告破产。2月,亚马逊平台上最大的第三方卖家之一Thrasio正式在美申请破产;它在2021年时估值就达到700亿元,是美国崛起最快的独角兽之一。

一些独角兽倒在了2024年,另一些在2023年就灰飞烟灭了:比如市值2000多亿元奢侈品电商Farfetch,最终以5亿美元卖身。共享办公巨头Wework 3000多亿元市值归零,被强制退市。

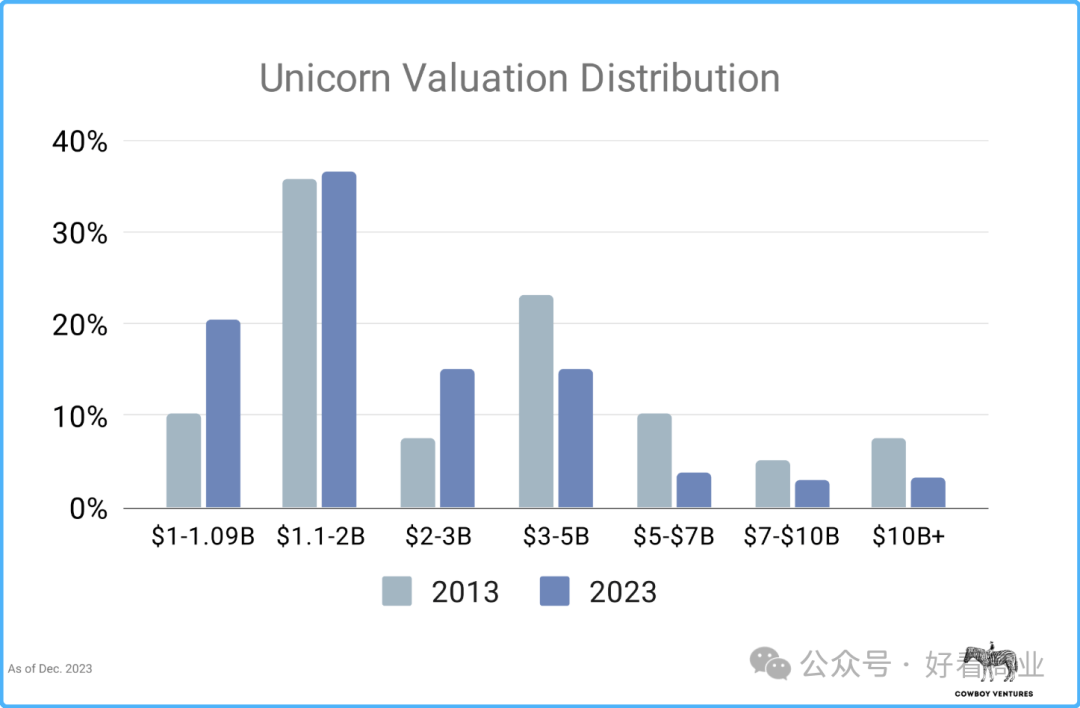

“独角兽”(Unicorn)一词由Cowboy ventures(牛仔基金)创始人Aileen Lee在2013年提出,特指“成立不到10年,估值超10亿美元且未上市的科技创业公司”。

10年后的今天,Aileen Lee自己都不相信独角兽了。2024年初,牛仔基金发布了一篇名为《十年后,欢迎回到独角兽俱乐部》的报告。Aileen在其中提到,当下高达93%的独角兽企业都不过是“纸独角兽”,即在一级市场获得高估值,在二级市场却无法变现。成功上市的独角兽们也并非一帆风顺,十年间,至少有20家独角兽公司上市后的市值跌破10亿美元。

Aileen预测,美国市场上532家独角兽公司中将有34%会消失,随着投资人出手谨慎、并购环境恶劣、创始人抵制重组等因素,会有更多独角兽关停。

在全球范围内,2024年都堪称“独角兽灭绝季”,而且可能还只是刚刚开始。

谁杀死了独角兽?

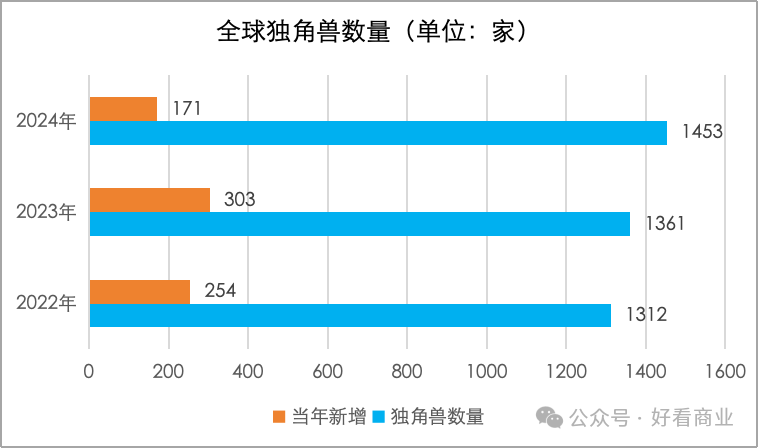

据胡润研究院每年发布的全球独角兽榜单,2024年全球独角兽企业数量达到 1453 家,其中新增独角兽是171家,而2023年全球独角兽的数量是1361家。这意味着,全球存量独角兽中有约79家在2023-2024年从榜单上消失了。

数据胡润

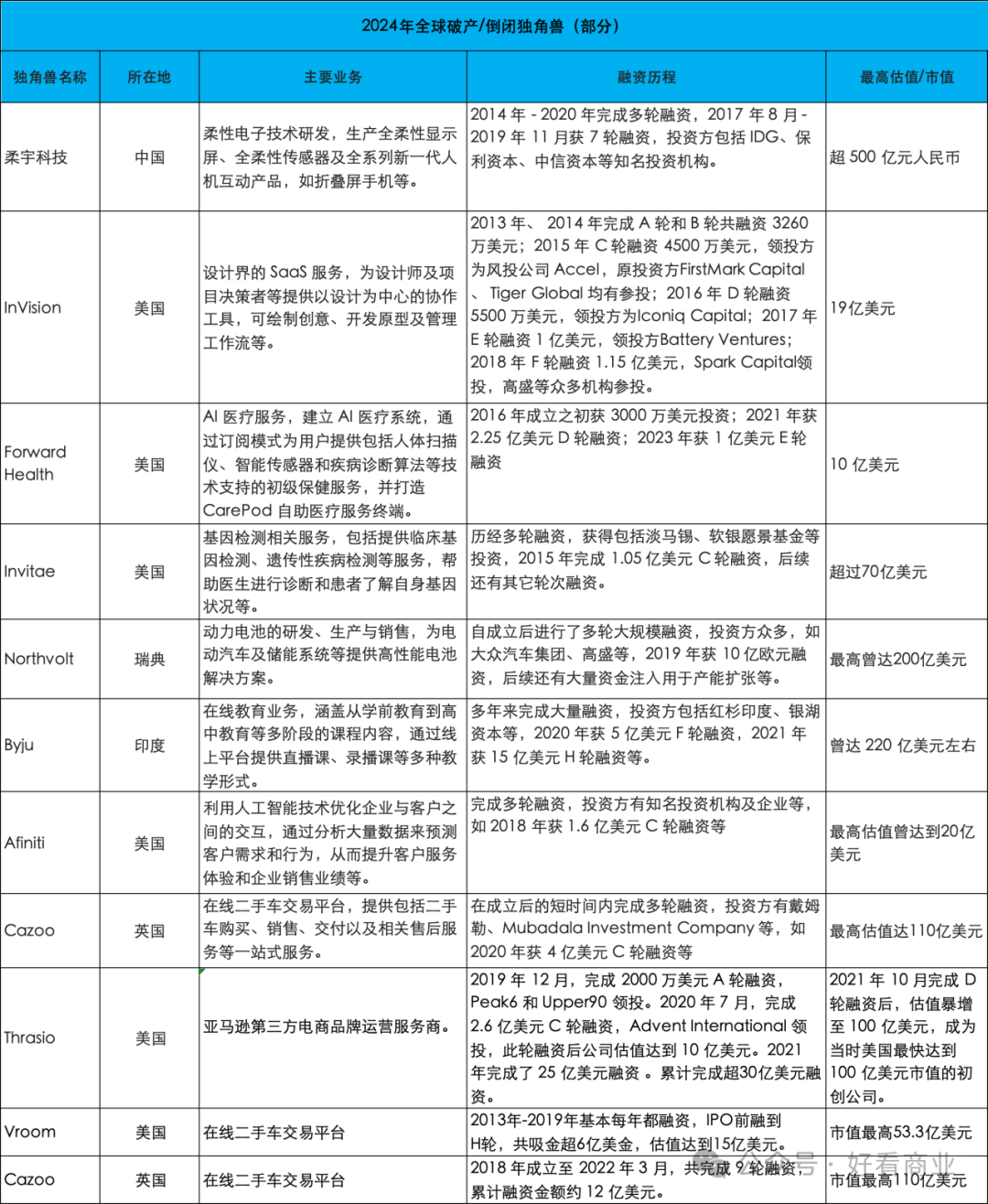

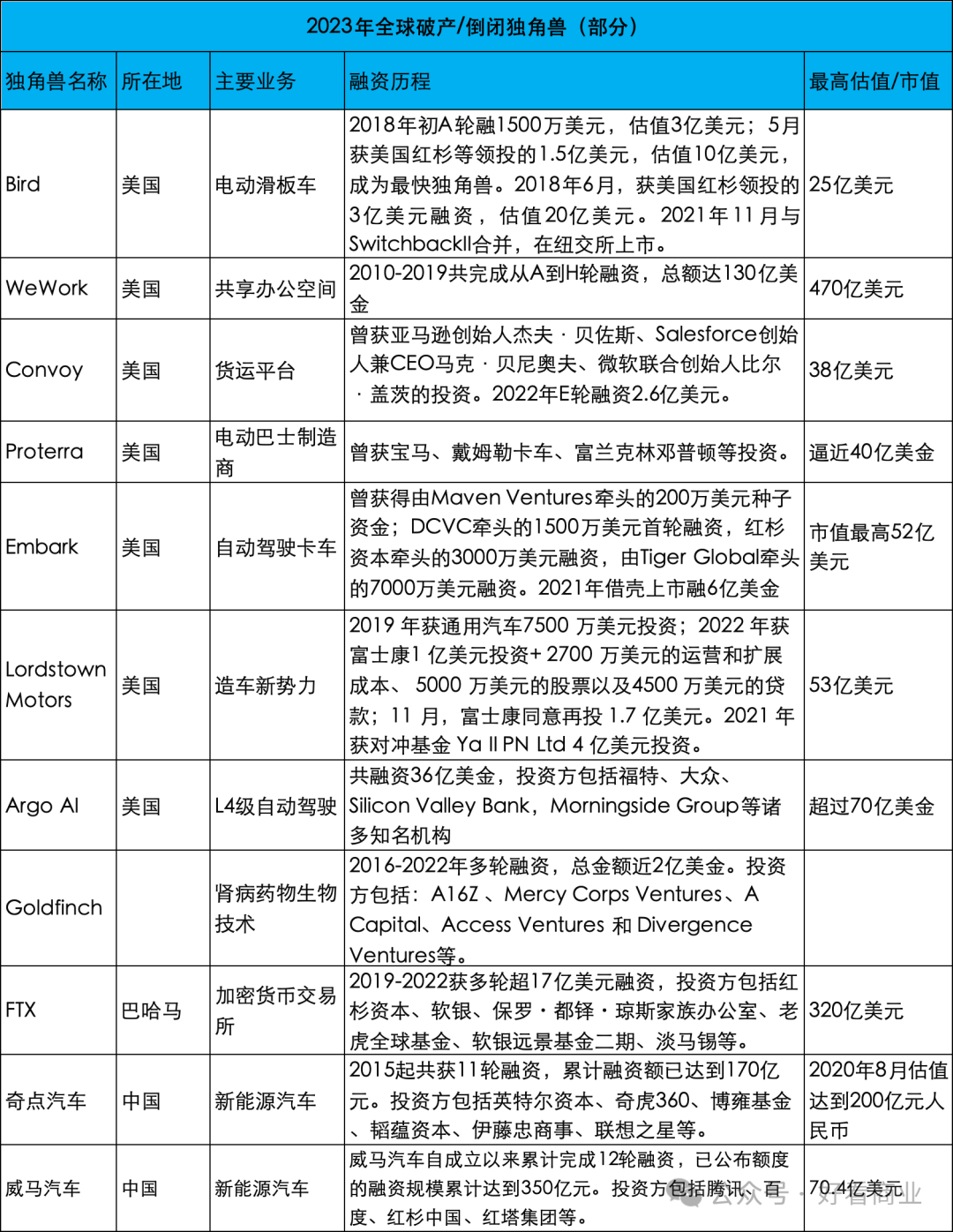

消失的独角兽中,有多少是破产倒闭了?尚没有确切数据。我们根据媒体报道做了部分统计,从如下两张图可以看到,2024和2023年,宣布破产/停止运营的独角兽超过20家。

数据网络;制图:好看商业

数据网络;制图:好看商业

中国自古有“一分钱难倒英雄汉”的说法。今天,全球独角兽的倒下,绝大多数也是因为没钱了,最终“失血而亡”。

研究机构PitchBook的报告提到,2021年以来,有400多家独角兽公司没有融到新的资金。Crunchbase的数据也显示,2023年,全球独角兽公司的融资大幅减少,约为 2021年(市场高峰期)的1/4。

最新陷入困境的极越,连36万的欠款都支付不起。据财新报道,两个月前,极越汽车账面资金不够维持生产,向股东告急。百度尽调后发现,“极越一滩烂账,有高达70亿元财务窟窿,决定不再继续投入”。

此前融资10多轮,总计融资超1000亿元的Northvolt,在申请破产前账上只剩下3000万美元,据说只够运营一周左右的时间。而它的债务却高达58亿美元,仅2023年就亏损11.67亿美元,是2022年的6倍。在没有新资金愿意接盘的情况下,不得不破产。

AI医疗独角兽Forward今年11月突然宣布停止运营。融资到了E轮、共吸金数亿美元的Forward在烧光了所有资金后,没等来新的救命钱。

之所以没有投资方愿意施以援手,一个核心的原因是,这些超级独角兽梦想很丰满,但落地很骨感,基本没有造血能力。

Northvolt愿景是成为欧洲的“宁德时代”,撑起欧洲的电池梦,减少欧洲对中国等国家的电池供应商的依赖。在这个看起来正确的愿景下,从地方政府,到宝马、沃尔沃等欧洲知名车企都表示支持,车企们纷纷递上大额订单。

但在烧了很多钱,大规模扩张建厂后,Northvolt却迟迟造不出电池。截至去年12月其电池产能只达到原定目标的1/200。交付难导致客户不得不取消订单。

这背后,不只是Northvolt的执行问题,跟整个欧洲的电池制造产业链也脱不了干系。Northvolt可以说是从零开始造电池,但它在欧洲连工厂的一线工人都招不到,最后还是从中国聘用了工人,把他们带到欧洲去上班。

Forward的死因与Northvolt类似。创始人Adrian Aoun为Forward描绘了一个宏伟蓝图:就像 Apple引领移动计算革命一样,引领一场医疗保健计算革命。

实际上,Forward的核心产品是一个叫CarePod的独立医疗站。它看起来像一个巨大的盒子,内置了一些技术。它告诉用户,每月只要付99美元就不用再去医院了,在CarePod就能进行心脏、血液、皮肤、血压、情绪等方面的检查,然后获得诊断结果,拿到医生开的处方。

打造一个CarePods的成本超过百万美元,再加上场地租金、维护费、推广费等,是一笔不小的开支。但它却很鸡肋,经常出现诸如自助抽血失败、患者被困在治疗舱中这样的低级问题。所以,CarePods在市场上并未激起什么水花。

从2016年成立到2023年,Forward收入不到1亿美元。这家公司如果不折腾,把融来的钱放在银行账户吃利息也能活很久。

相比“眼高手低”的Northvolt和Forward,一些独角兽的倒下几乎是必然,因为他们成为独角兽的过程本身就是一种泡沫。

比如印度的教育独角兽Byju's,它最初只是一家不起眼的线下辅导中心,创始人是一名老师。移动学习的兴起和新冠疫情让Byju's站上了风口,也受到了资本关注。2017-2021年,在资本助力下,Byju's收购了20多家教育科技初创公,2022年其估值膨胀至220亿美元。

激进营销、收购扩张成了Byju's发展的主线,但它却忽略了一家公司最应该做的事:做好产品。疫情结束后,学生们纷纷回到教室上课,Byju's用户流失严重,收入锐减。2023年、2024年,Byju's因收入未达标,未能按时披露财务报告。

不仅如此,Byju's还麻烦缠身,包括拖欠员工工资、供应商账款,逾期未偿还贷款等。2024年9月,多种监管问题以及与美国银行发生的纠纷(要求支付10亿美元未付款 项)最终引发了Byju's的破产。

独角兽倒下,谁买单?

当独角兽灰飞烟灭,几乎没有一个置身其中的人可以幸免。他们背后的投资方首当其冲跟着遭殃,巨额投资打了水漂的机构比比皆是。

高盛最近刚经历这种痛。2019年起,高盛旗下的基金对欧洲最大的锂电池制造商Northvolt进行了多轮投资,总额近9亿美元(约合65亿元人民币)。

Northvolt破产,让高盛的9亿美元投资款直接打了水漂。不过,这时候如果想想孙正义和他的愿景基金,高盛的痛可能会减轻一些。

最近几年,软银因在多个独角兽项目失败而损失惨重;其中包括机器人披萨外卖公司Zume、共享办公独角兽WeWork、生物科技独角兽Invitae、连锁酒店品牌OYO等。

Zume已申请破产,软银约3.75 亿美元的投资款颗粒无收;WeWork高达470亿美元的市值已基本归零,软银在该项目的投资超100 亿美元。OYO虽然还没正式破产,但已经奄奄一息,软银在OYO 投资了15亿美元。

据公开数据,截至 2024 年 11 月,愿景基金1的总收益为226 亿美元,但愿景基金2亏损 210 亿美元,正负相抵,总体上算有收益,但不多。

接连在多个独角兽项目上踩雷,孙正义不仅财务损失巨大,还受到越来越多的质疑,光环不再。

红杉资本作为一流基金,也在共享电动滑板车独角兽Bird上损失惨重。去年底,Bird申请破产保护。红杉资本曾参与Bird多轮融资,持股比例5%,总投资额达数亿美元。

当然,这些股权投资打水漂后,最终买单的是基金背后的出资人(LP)。

比如高盛在Northvolt遭遇失败后,致信其LP,坦承自己搞砸了,表示对这一结果感到失望,并将在年底对该部分股份减记为零;但也仅先于此。股权投资项目失败会影响VC/PE的业绩表现,但基金管理公司不至于自己掏腰包为失败买单。

当独角兽倒下,他们的员工、用户、供应商往往更被动,很可能成为“陪葬者”。比如极越,在山崩事件前,大量员工已经被拖欠工资和社保;直播间还在直播的员工突然接到了解聘通知,一脸茫然。虽然百度和吉利两大股东宣称要为被裁员工提供补偿,但年关已至,加上就业市场萧条,他们的下一份工作在哪里无人关心。

当柔宇进入破产程序,柔宇的员工们还在为讨回被拖欠了20个月的工资四处奔波。据公开信息,柔宇拖欠工资薪金超 6000 万元,若加上承诺过的期权,其拖欠总薪酬达1.6亿元,登记维权、仲裁的员工超过500名。

ofo已经破产很多年,但很多用户的押金至今还没退。以至于,“ofo 押金什么时候能退”都成了著名的网络段子。

反倒是一些聪明的创始人,在独角兽公司倒闭后还能独善其身。比如柔宇创始人刘自鸿,在烧光430亿后,公司破产,他却一脸轻松地出现在了一张门票16万元的美网公开赛上。

一个时代结束了

据Pitchbook的统计,2016年—2023年3月1日,全球共诞生了1500多家独角兽企业,其中,1267家表现活跃,总融资额达到6821亿美元,合计估值达3.9万亿美元。

美国是诞生独角兽最多的国家。2013-2023这十年,美国的独角兽数量增长了14倍,总估值从2600 亿美元增至 1.5 万亿美元。

在胡润研究院发布的《2024全 球独角兽榜》上,美国以 703 家独角兽领跑,占全球独角兽总数的48%;中国次之,拥有340 家;印度以67家位居第三;英国排名第四,数量是53 家。

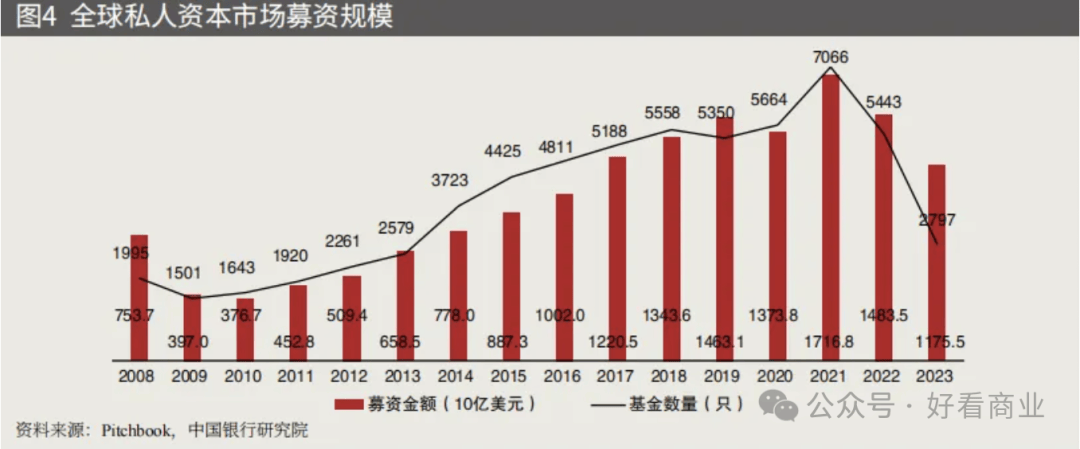

可以说,2013-2021年是全球创业、投资的黄金时代。这种烈火烹油的状态在2021年达到顶点:基金数量达到7066家,募资总额超过1.7万亿美元;这一年诞生了超过580家独角兽。

美联储长达10年的低利率为全球创投市场蓬勃发展提供了源源不断的资金。

2008年12月,美联储为了应对经济危机,将其政策利率降至接近零的水平,从此开启了长达10余年的零利率时代。大量低成本的资金涌入一级市场,进入初创公司,试图通过企业估值快速增长——快速IPO套现的路径崛起高回报。

零利率催生了独角兽,也顺带催生了估值泡沫。在前文提到的牛仔基金的报告里,Aileen Lee提到,在美国当下532 家独角兽公司中,60%是零利率政策催生出的 “ZIRPcorn”。

但在2022年,创投行业的致命寒冬来临。当年3月,美联储开启了加息周期,至2023年7月共加息11次,累计幅度达525个基点,步伐之快、幅度之大在美联储近半个世纪以来的利率调控史中都是首次。

受加息影响,PE机构募资变难了。2023年全球PE行业募资总额约7000亿美元,创六年来新低。同时,募资明显向头部PE集中,2023年前十大PE基金募资额占了全球总额的28%。大批募资难的机构不得不放缓或停止投资,甚至关门歇业。

高息环境也令全球IPO市场遇冷。2022年全球共1333 家企业在全球上市,IPO数量同比下降45%;融资规模从2021年的4680亿美元骤降至1800亿美元。2023-2024年,全球IPO市场仍未解冻。

流入一级市场的新钱减少了,同时,前期投入到一级市场的天量资金无法退出,最终必然导致独角兽估值泡沫破裂,融不到新钱的独角兽失血而死。

在创投行业的黄金时代,全球诞生了很多传奇的投资机构、投资人,以及广为流传的投资神话。

这里不得不再次举例孙正义。阿里巴巴是他最成功的投资案例。仅此一役,孙正义的回报率达数千倍。而这个投资颇具传奇色彩的地方是,孙正义是在厕所里、花几分钟时间就敲定了对阿里巴巴的投资。

从那以后,依赖直觉迅速拍板一度成了孙正义颇为得意的投资特色。在投资WeWork时,他听创始人介绍了几分钟后就决定要投资。只可惜,他不仅没能在WeWork上复制阿里巴巴式的成功,还名利双失。2020年5月,孙正义在一次财报电话会议中反思说,“我对WeWork的投资是愚蠢的,我错了”。

京公网安备 11011402013531号

京公网安备 11011402013531号