12月12日讯(记者 敖玉连)前天监管下通知,昨天上报,今天火速获批。

12月12日,证监会更新了《个人养老基金投资目录》,85只权益类指数基金增设Y份额,涉及三类产品:指数基金、指数增强基金、ETF联接基金,覆盖的指数不仅有沪深300等宽基,还包括红利低波等细分指数。

据记者了解,在监管统一要求下,Y份额在原费率上打五折。而部分指数基金的管理费已经降为:0.15%+托管费0.05%,Y份额则保持原价。

85只指数基金增设Y份额,指增费率打五折

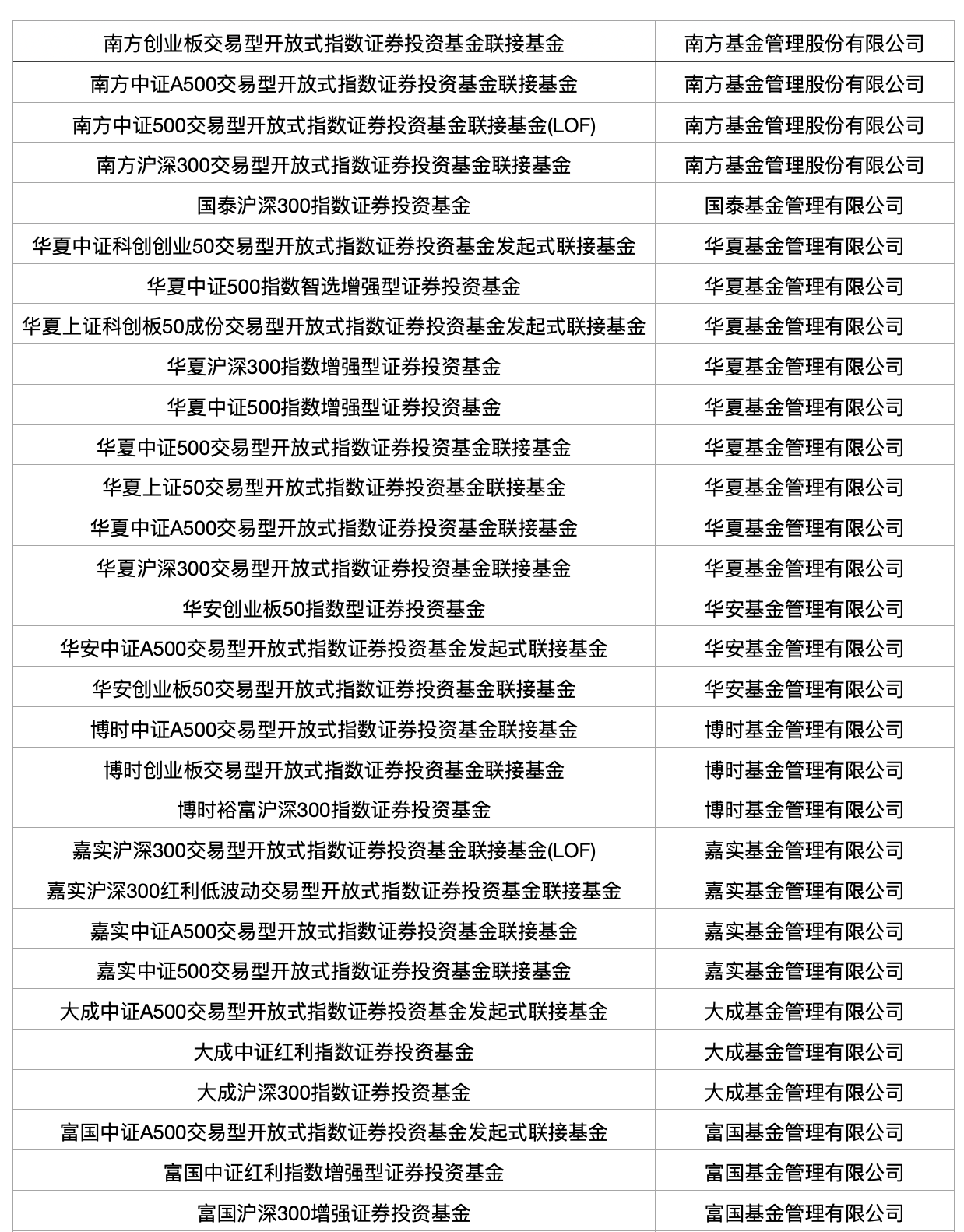

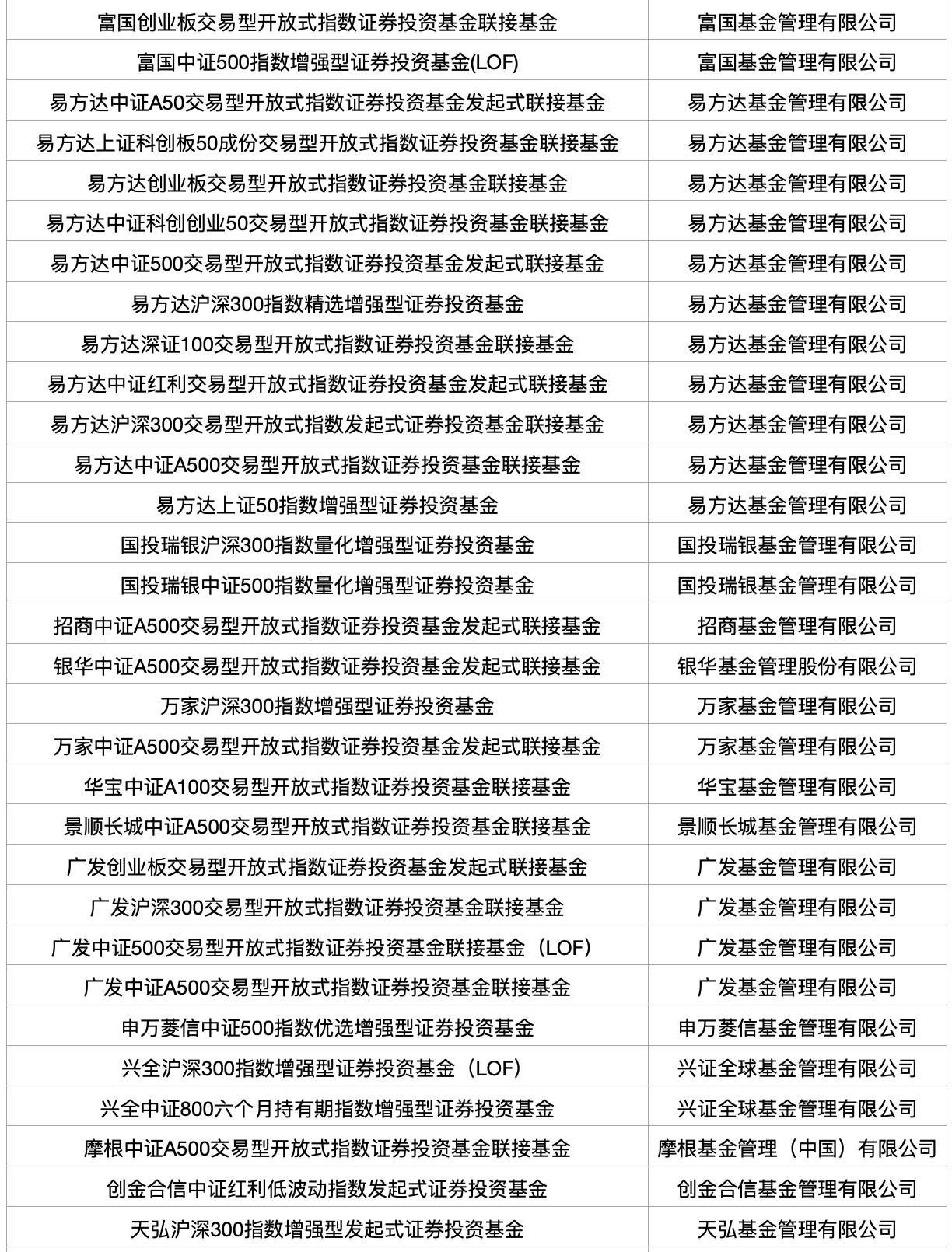

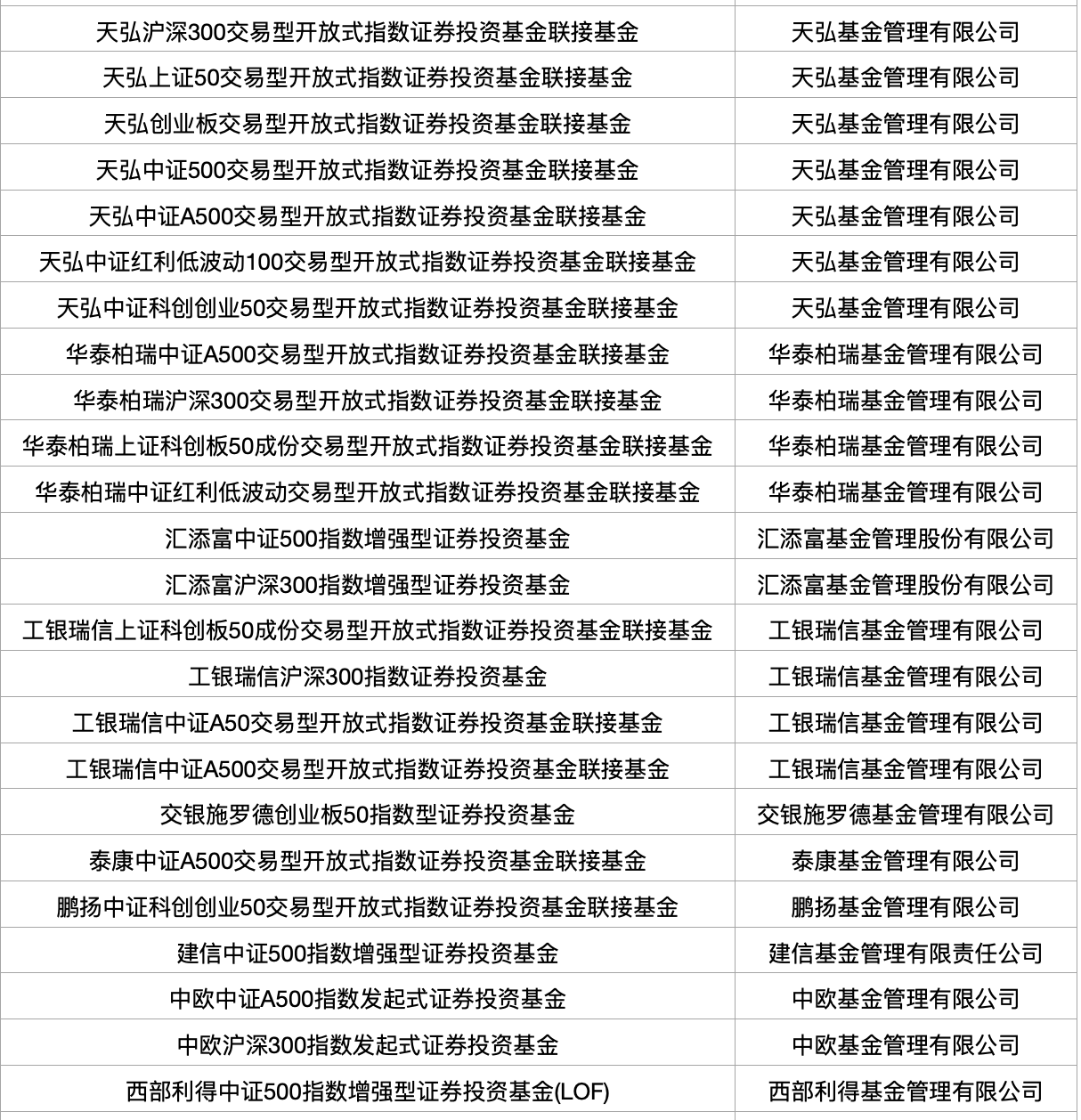

12月12日,证监会更新了《个人养老金投资产品目录》:85只权益类指数基金增设Y份额,个人养老金基金由此增至284只。

这85只指数基金分为三大类:场外指数基金、指数增强基金、ETF联接基金,覆盖的除了此前预期的宽基指数,如沪深300、中证A500等,还包括红利相关指数,如中证红利指数、红利低波指数、红利低波100指数等。

从跟踪指数来看,“第二代宽基”沪深300入选最多,达21只;其次是“第三代宽基”中证A500,入选19只;第三是中证500,也有14只产品入选。

管理人层面,85只指数Y份额共来自30家公募,其中易方达、华夏、天弘分别获批11只、9只、8只,位居前三。

整体来看,因Y份额主要面向宽基,行业ETF较多的管理人获批数量较少,例如国泰、华宝、景顺长城等行业ETF大户仅获批1只。获批后多家公募火速行动,截至收盘,已有易方达、交银施罗德、西部利得等多家公募发布Y份额产品资料。

在费率层面,据记者了解,监管要求,本轮新获批的Y份额是在原价基础上打五折。不过,部分指数基金/ETF联接基金此前已降至:管理费0.15%+托管费0.05%,Y份额则保持原价。此外,Y份额不收取销售服务费。

以华夏新批的Y份额为例,沪深300ETF联接、上证50ETF联接等费率已经是最低一档,Y份额便保持原价。指增则是管理费、托管费打五折,例如沪深300指增管理费从1%降为0.5%,托管费从0.2%降至0.1%。

“前天晚上监管出扩容通知,框定了跟踪的指数和产品规模等要求,昨天各家公司上报了产品,今天火速获批。”一位公募人士回忆。从接到通知到产品获批,三天内走完流程,多家公司表示,目前还没来得及制定营销方案。

机构:个养制度和指数的“双向奔赴”

尽管Y份额本身资金体量并不大,但作为长钱能埋下一颗种子,还是激发了各家管理人的热情。

景顺长城ETF基金经理龚丽丽认为,指数增设Y份额是个人养老金制度和指数的“双向奔赴”。

一方面,从海外成熟市场来看,个人养老金制度完善和指数基金蓬勃发展存在较优“正反馈”关系。指数基金低费率、公开透明和分散风险等优势,与养老金长期限、注重波动和成本的投资需求高度适配。权益类指数基金的纳入进一步拓宽了个人养老金的可投品种,有助于形成丰富且有差异化的产品货架,提升了个人养老金业务的吸引力。

另一方面,龚丽丽认为,对于指数基金发展而言,更是意义非凡。制度支持不仅有利于提升投资者对于指数基金的认知度和接受度,更为重要的是有助于打造“长期配置、价值导向、注重资产波动”的健康生态。

那么,对于普通投资者而言,怎么买指数养老?

博时基金指数与量化投资部尹浩建议,在配置个人养老金产品时,投资者可以按照以下思路配置:首先,综合评估自己的风险偏好和承受能力;其次,根据风险偏好和承受能力,选择大类资产,确定各大类资产比例;最后,根据基金产品的费率、预期收益率、波动率等因素确定具体投资标的。

不过,指数本质上只是投资工具,怎么用好工具是个难题。

“个人买指数还是需要有一定的资产配置能力,并且,临近退休时对于风险的承受能力是不同的。”一位FOF基金经理向记者表示,养老金这种长钱要买指数,养老金投顾需要到位。

FOF基金经理遇职业危机?

2022年11月,个人养老金制度启动。在本次扩容之前,个人养老基金只有一个类别:养老FOF(Y份额)。即在养老FOF的基础上开设专门面向个养的Y份额,也就是说,个人养老基金是FOF的“特权”。

如今在指数化投资大潮下,扩容到场外的指数基金,势必会稀释养老FOF在个人养老基金中的市占率。这对近两年备受质疑的FOF基金经理而言,其职业是否会出现危机?

“说明在监管和客户心里,养老FOF还没真的做出来,路漫漫其修远兮。”对于Y份额扩容,一位FOF基金经理反思。

该基金经理分析,整体而言,养老FOF的大类资产配置能力还很薄弱,指数基金也能发Y份额,说明监管想给客户多一些选择。

而北京一位养老FOF基金经理则相对坦然,他认为在目前的监管体制下,机构是有信息优势的,主动管理能够做出持续性的超额收益。

“我个人认为影响不大,最终还是要靠业绩说话。毕竟指数基金出来这么久,主动基金也就是最近两年才受到严重挤压的,个人感觉都是一轮轮的周期吧。”上述FOF基金经理表示。

中基协数据显示,截止三季度末,全市场共有199只个人养老目标基金Y份额,合计规模73亿元。

收益层面,因前两年养老FOF不成熟、股市低迷,Y份额成立以来的平均收益为1.13%,跑输银行理财5.37%的平均收益,在银行理财、商业保险、存款四大可选品类中垫底。不过,开年以来,随着股市反弹,个人养老目标基金Y份额也普遍获得较好收益,年内平均涨幅达5.03%,跑赢银行理财3.48%的平均涨幅,在四类产品中收益排榜首,基金的弹性优质明显。

附:85只增设Y份额的指数基金

京公网安备 11011402013531号

京公网安备 11011402013531号