京东物流三季度利润蹭蹭地上去了,但股价却连续大跌两天,股东心里应该是挺窝火的。

先看看京东物流(2618.HK)基本业绩情况。

实现总收入444亿元,比去年三季度增长6.6%。其中,一体化供应链客户收入207亿元,增长5.4%;其他客户收入增长237亿元,增长7.6%。

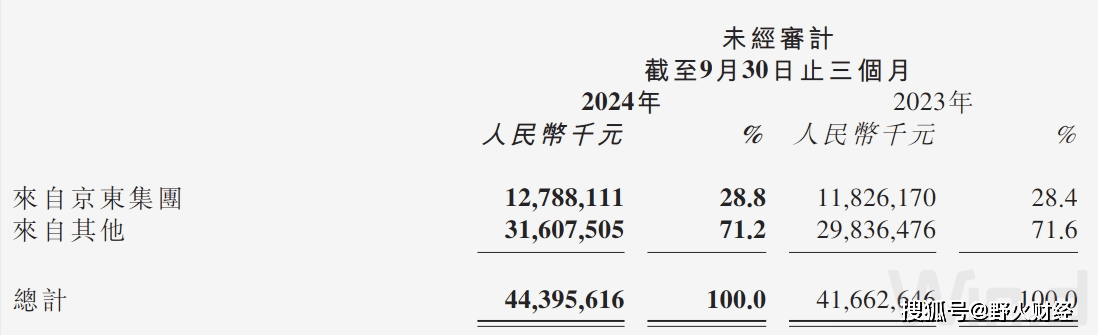

另一种收入分类就是,来自京东集团内部的收入128亿元,增长8.5%,占比为28.8%;京东以外的客户收入316亿元,增长6%。

值得注意的是,京东集团三季度收入增长5.1%,但京东物流来自京东集团的收入增长比母公司收入增长还要多3.4个百分点。

同时,外部客户收入大约是京东集团贡献收入2.5倍,对京东的依赖进一步减少。

京东物流本季度的营业成本增幅较小,只有2.2%,比收入增幅少4.4个百分点;这使得公司的毛利利率从7.9%增长至11.7%,提高3.8个百分点;毛利润从33亿元增加至52亿元,增长大约58%。

在费用控制上,京东物流本季度也下了力气。比如,销售及市场推广费用没有增量,14亿元;研发费用、一般及行政费用增加合计大约1亿元。

最终,京东物流本季度的净利润增加至24亿元,去年同期为5亿元,增加近4倍。

不过,如此靓丽的利增幅,但资本市场却不买账。

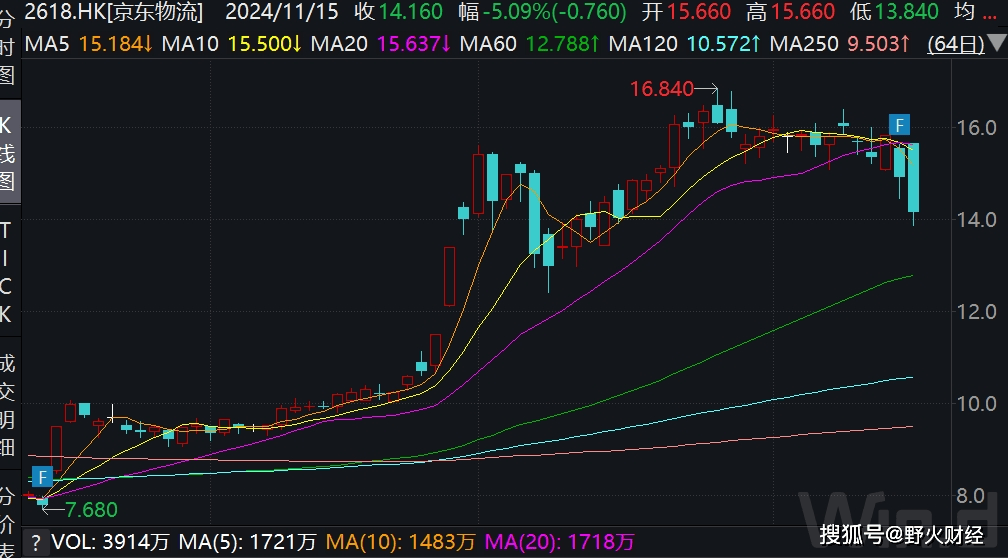

11月14日,京东物流跌5.7%;15日再跌5.6%,跌幅基本相同,也使得其总市值从千亿港元跌落下来,两个交易日市值蒸发115亿,最新市值为933亿港元。

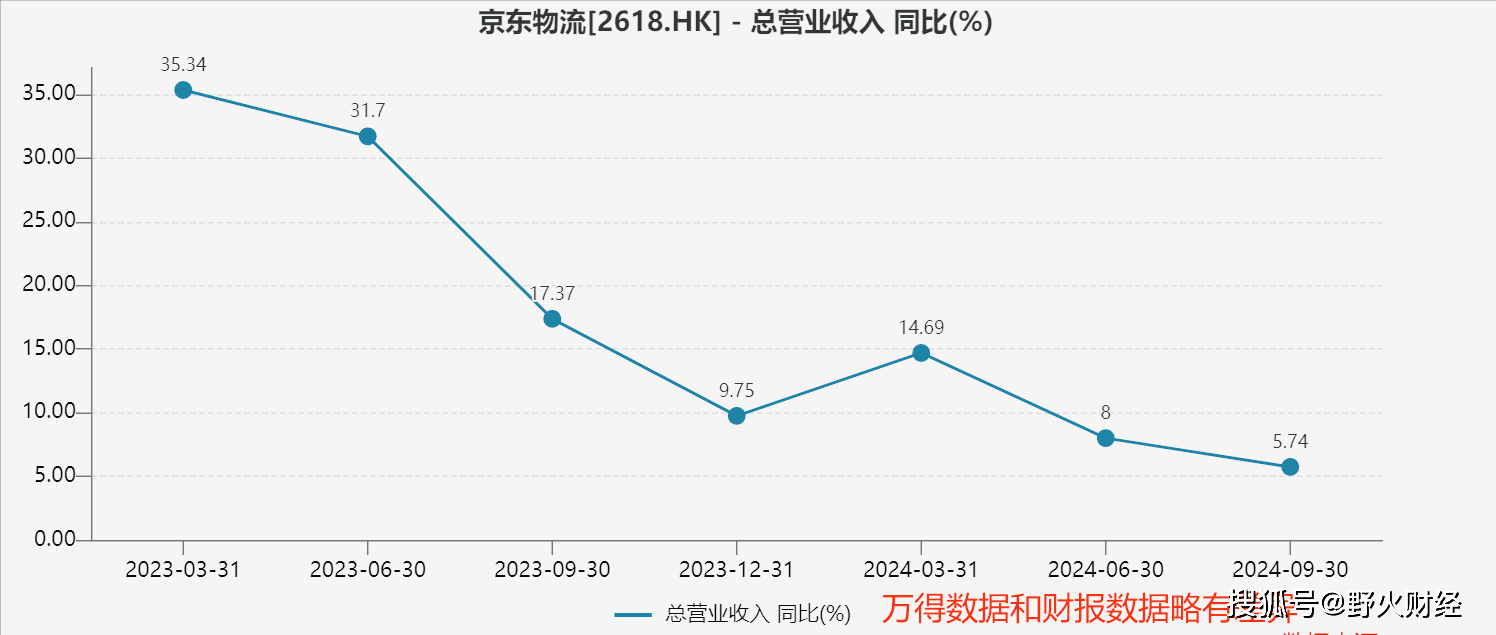

非要找原因,也许是收入增幅持续放缓。本季度增长收入增长6.6%,是最近7个季度以来最低增速,且连续两个季度放缓至10%以下。

根据wind大数据,京东物流三季度和主要物流快递上市同行相比,顺丰收入增长12%,中通增长10%,圆通增长22%,韵达增长8.8%,申通增长16.3%,除了韵达,其他都在两位数以上。

京东物流在营销和销售费用支出上基本没有新增量,对收入增长放缓应该是有影响的。收入保持较快增长,同时有像样的利润,有时前者的权重更高,或许是投资者更希望看到的。

多说一句,截至11月15日,京东物流今年累计涨幅仍有45%;但最新股价14.16港元,和发行价40.36元相比,仍在深度破发中。

京公网安备 11011402013531号

京公网安备 11011402013531号