文 | 卿照

近日,丽人丽妆发布公告,称公司第二大股东杭州灏月拟通过协议转让的方式转让不超过7037.67万股的公司股份,即不超过公司总股本的17.57%,转让完成后,杭州灏月将不再持有丽人丽妆股份。

杭州灏月是阿里系公司,这也意味着,在合作十余年后,丽人丽妆将遭阿里清仓。作为淘宝TP的重要先行者,丽人丽妆的衰退也反映了中国电商TP时代的终结。

随淘宝兴起的电商TP

2008年是中国电商发展的重要里程碑的一年。对于中国电商行业的发展而言,2008年可谓是打开了“潘多拉魔盒”,从此中国电商开始飞速发展。

在这一年电商B2C模式(business to Customer)亮相。刘强东将自己的网站更名为京东商城,马云的阿里也推出自己的B2C模式——淘宝商城,也就是今天的天猫。

而在B2C模式刚开始时,淘宝还只是给商家提供一个平台,基本不会给商家提供其它的运营鼓舞,因此,为商家提供各种运营服务和解决方案的电商TP开始应运而生。

电商TP(Third-party Platform),即电商第三方服务商,是指专门为天猫和淘宝商家提供运营服务和解决方案的机构。它们包括了一系列服务,如店铺搭建、商品上架、营销推广、数据分析、客户服务等。

电商TP的出现,使得商家可以将更多精力集中在核心业务上,而将一些繁琐的运营工作交给专业的服务商来处理,从而提高效率和竞争力。

电商TP主要是承托电商迅速发展后,商家第一波线上化的红利,提供以淘宝为主要渠道的图文运营。在产业链中,因为了解平台运营规则,TP上游承接品牌方运营需求,下游直面用户/流量。

丽人丽妆也正是在这个时候发展起来。

丽人丽妆前身是由黄韬、翁淑华夫妻创立的淘宝小店。恰逢淘宝发展黄金期,因为看到了美妆行业的发展潜力,夫妻二人将重点转向代运营化妆品品牌,因代理国货品牌相宜本草而获成功。

2012年及2015年,丽人丽妆先后承接了阿里巴巴旗下子公司的投资,此后,丽人丽妆与阿里系在业务上保持着深度绑定。

随着国际美妆品牌逐步意识到中国线上渠道的重要性,丽人丽妆迅速成为许多知名品牌开拓中国线上市场的重要合作伙伴。丽人丽妆先后拿下雪花秀、施华蔻、芙丽芳丝、雅漾等多个国际知名品牌的代理经营权。

丽人丽妆突出的吸金能力和盈利潜力,吸引了众多资本的青睐,获得了包括麦顿投资、汉理资本、凯欣亚洲投资、基石资本等私募股权的投资。

不过,丽人丽妆最大的投资者还是最早参股的阿里巴巴,作为丽人丽妆电商业务发展的关键支持者,不仅为其提供了丰富的线上资源和运营经验,更成为公司最大的外部股东。

公开信息显示,2012年6月25日,阿里创投向丽人丽妆前身丽人有限增资获得20%股份,此后2015年11月阿里网络受让阿里创投持有的丽人有限20%的股权,随后经过又一轮增资,阿里网络在上市之前持有丽人丽妆的股份高达19.55%,是除黄韬外的最大股东。

2020年,丽人丽妆在上交所主板成功上市。风头一时无两。不过此时的电商TP过于依赖淘宝,早期宝尊电商和丽人丽妆的天猫渠道占比超过80%,给后来电商TP的没落埋下了伏笔。

电商TP时代的没落

美妆线上化2.0滚滚而来的同时,传统电商TP时代的终结也不可避免。

随着市场格局的变化,电商平台的流量结构也在发生深刻的转变:

淘系平台逐渐演变为存量市场,而快手和抖音的直播电商业务,则通过创新的内容形式和精准的算法推荐成为增量流量的主要来源。这种流量生态的变迁直接冲击了那些深度绑定淘宝平台的早期电商TP企业,使其面临业绩下滑和市场份额缩水的双重挑战。

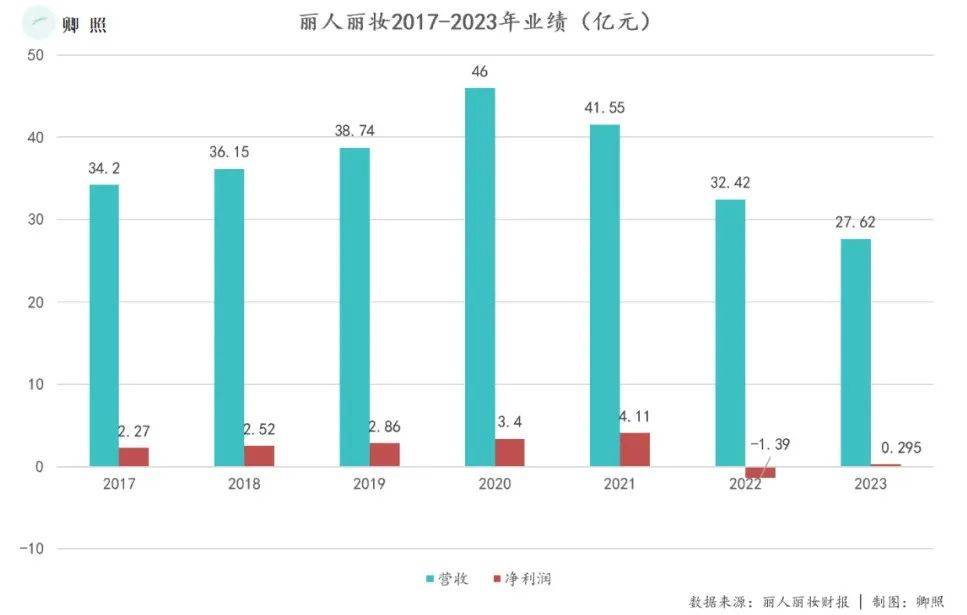

丽人丽妆在刚上市的2020年营收达到顶峰的46亿元,但此后,受淘宝流量红利见顶以及直播电商崛起的影响,业绩开始转头向下,且持续三年之久。2022年更是亏损达1.39亿元,2023年盈利情况好转,但是净利润也仅仅2950万,不到2020年净利润的十分之一。

丽人丽妆的业绩的下滑,主要原因是各大电商平台开始为商家提供运营服务和解决方案,不再依赖电商TP。

2024年双十一,各大电商平台在政策上展现出许多新的变化,各平台都采取了不同的运营服务以及解决方案来帮助商家降本增效并促进销售增长。

由于各大电商平台的竞争越来越激烈,平台为了留住商家都开始在主动为商家提供品牌运营、推广营销以及活动大促等服务,特别是在双十一这样的大促节日。

今年双十一,淘系喊出再做一次双十一的口号,侧重挽回流量;京东则是对商家各类工具进行全面升级,涵盖店铺管理、营销推广、服务能力等多个方面,让商家更轻松地应对店铺运营。

对于商家来讲,这种模式显然更适合当前注重效率和转化率的市场需求,电商TP逐渐沦为可有可无的鸡肋角色。如何获取更多流量、如何降低运营成本是电商平台商家最大的挑战。

因此,线上化2.0时代,很多品牌商不再依赖外部的运营商,而是选择自己组建商团队做运营。

例如珀莱雅,早在2014年就有了自己的电商部门,此时珀莱雅还并未上市,今年接任珀莱雅的二代侯亚孟,最早今日珀莱雅就是在电商部任职,足以见品牌对电商运营的重视程度。

与之类似的,各大品牌都陆续脱离电商TP,近年来多家品牌商与代运营商解除合作。

比如,青木股份在上市前回复交易所问询时就表示有多家品牌与公司解除代理合约;百雀羚也与合作近7年的壹网壹创的合作模式,由经销模式降级为服务模式。

至此,电商TP行业整体失去了早年的增长势头,包括水羊股份、丽人丽妆、壹网壹创和若羽臣在内的TP代表企业都面临业绩和市值下滑大幅缩水:

今年上半年,以上四家TP企业的收入和利润抵不过珀莱雅一家企业,四家TP企业的市值之和更是不足后者的三分之一。

但其中影响最大电商TP企业还是丽人丽妆,其招股说明书中披露的2018年前十大客户,大部分都已经与丽人丽妆解除代运营合作,包括兰蔻、欧莱雅、碧欧泉等重要客户,这直接导致了丽人丽妆的业绩下滑。

丽人丽妆虽然尝试通过自有品牌如玉容初等产品线实现转型,但目前增长仍未能完全弥补传统代运营业务的衰退.

如何寻找新的增量?

在新旧电商模式的交替之际,电商TP的运营规则同样面临挑战,在流量去中心化之后,传统电商TP由于此前过于依赖淘宝,因此要在抖音等其它平台做代运营,由于运营理念的不同,不仅难度加大,效率也会大打折扣。

过去的店铺管理能力主要体现在培养图文风格,而随着流量红利的消失,新兴电商代理更需要精细化的运营策略,来提高单个用户的购买转化率和客户留存率,以交付给上游客户。

这种代运营商和品牌商思维能力不同,直接造就了传统电商TP的转型的阵痛期。

在此期间,传统电商TP(代运营商)也在探索新的增长方向,主要集中在拓展不同品类和自有品牌孵化两大策略上。

在拓展不同品类上,若羽臣拓展了母婴、美妆、宠物以及保健品等新领域。旗下绽家品牌通过扩展产品线,从家庭护理到消毒杀菌再到环境香氛,覆盖多个场景。

丽人丽妆则在2023年的年报中表示,公司在品牌拓展方面持续发力,先后与汉高家清、欧邦琪、PMPM等品牌达成合作。

同时,丽人丽妆也不断开发新品类,如食品领域,其先后引进Perfect Bowl、和路雪、Swiss Miss(美怡可)、Baci(芭绮)等食品品牌,来丰富公司的品牌矩阵。

二是投资或者孵化自有品牌。

在头部代运营商中,水羊股份、丽人丽妆、若羽臣已进行了投资或孵化自有品牌布局。

若羽臣孵化了“绽家”“悦境安漫”等自有品牌,来培养业绩增长的第二曲线。2024年上半年,若羽臣自有品牌的收入增长显著,占总营收的22.39%。

丽人丽妆近年来孵化了美壹堂、玉容初、寻味档案等自有品牌的同时,还相继投资了怪力浴室、Exacting等多个品牌。

水羊股份投资动作更为频繁,近两年,水羊股份先后投资法国轻奢护肤品牌品牌PIER AUGÉ公司,并收购其中国业务,对日法高奢护肤品牌 EDB的收购,以及对美国高奢护肤品牌RéVive的收购。

此外,水羊股份旗下还有御泥坊、小迷糊、大水滴、御、VAA等多个自主护肤品牌。

通过这些策略可以看出,传统电商TP正逐步从单一的代运营模式向全方位品牌管理升级。这种转型不仅能帮助它们更深入产业链,还能在消费趋势变化中把握主动权。

传统电商TP正在通过拓展品类和孵化自有品牌,向全方位品牌管理升级,以适应新兴电商的挑战。然而,这种转型面临运营理念差异、流量去中心化等挑战,需要经历较长的阵痛期,而只有寻找到适合自身特点和行业逻辑的转型之路才能实现自身突破。

以丽人丽妆为代表的传统电商TP的崛起与衰落,伴随着传统电商的崛起到日渐式微,同时也见证了新兴电商的崛起。

美妆行业每一次的变革也都伴随着挑战和机遇,国内的电商TP也在近年不断转型寻找新的增量“自救”,然而这些也伴随着阵痛期,只有寻找到行业发展的内在规律和逻辑,适应新兴电商市场和行业发展才能转型成功。

京公网安备 11011402013531号

京公网安备 11011402013531号