文 | 氨基观察

在血液瘤领域,ADC的预期变得越来越明确。

2023年销售额超过10亿美元的ADC中,辉瑞的Adcetris(16.5亿美元)位居第二,罗氏的Polivy销售额也直逼10亿美元。

不难理解,得益于独特的机制,ADC一方面能弥补部分血液瘤后线治疗无药可救的窘境。复发是血液瘤难以逃脱的问题,而ADC与化疗、免疫治疗的机制并不相同,因此在血液瘤的后线治疗中仍能占据一席之地。

另一方面,ADC还能成为前线疗法的有效手段。虽然双抗、CAR-T疗法来势汹汹,但ADC可以通过均衡的安全性和疗效等综合优势,换取更高的可及性。例如,Polivy成为近20年来获FDA批准一线治疗弥漫大B细胞淋巴瘤(DLBCL)的首款新疗法;Adcetris的持续放量,也正是得益于其从后线到前线的跃迁。

这样的逻辑,将在更多新靶点上演。

12月5日,据clinicaltrials官网,默沙东启动了Zilovertamab Vedotin作为一线治疗弥漫性大B细胞淋巴瘤的3期研究,凸显了巨头对ROR1 ADC在血液瘤治疗中的期待。

而在2024 ASH年会上,基石药业发布的CS5001最新临床数据,进一步引起了市场对于ROR1 ADC的关注。

CS5001目前全球研发进展前二,ASH数据显示,它在霍奇金淋巴瘤(HL)以及非霍奇金淋巴瘤(NHL)中,甚至在某些惰性的B细胞NHL中(MZL、FL等), 均展现出“搅局”的能力:治疗潜力突出,且安全性良好。

这也明确了,血液瘤将成为ROR1 ADC的价值催化剂。

认知大扭转

作为一个理想的成药靶点,ROR1 ADC在血液瘤领域并不是新话题,先驱Zilovertamab Vedotin(VLS-101)早早被默沙东以27.5亿美元高价收购。

但这并不是终点。

近年来,新一代ROR1 ADC分子,在疗效和安全性的平衡之道上,进一步改变着市场的认知。

基石药业的CS5001就是其中的佼佼者。在ASH上更新的首次人体研究数据显示,CS5001针对多线经治的晚期B细胞淋巴瘤有很强的竞争力:

· 其在初步选定的II期推荐剂量(RP2D)水平第8剂量组(125 μg/kg)的晚期B细胞淋巴瘤患者中,ORR达到了76.9%。

· 针对HL的总体ORR达到60%,第8剂量组中3名可评估的HL患者均达到完全或部分缓解。如果后续保持这一趋势,CS5001将会重塑霍奇金淋巴瘤后线治疗的格局。

· 针对包括DLBCL在内的非霍奇金淋巴瘤,在第8剂量组的10名可评估患者中,ORR更是高达70%。

上述数据表明,CS5001有望成为晚期B细胞淋巴瘤的新选择。该研究中,81.8%的患者之前接受过至少3线的系统性抗肿瘤治疗,第8剂量组中接受过CART和干细胞移植治疗的患者占比各超过20%。换句话说,CS5001是在几乎无药可用的末线患者中,拿出了可观的疗效数据。

并且,该临床入组也充分考虑到淋巴瘤亚型较多的特点,33例晚期B细胞淋巴瘤患者包括17例DLBCL、11例HL、2例滤泡性淋巴瘤(FL)、1例套细胞淋巴瘤(MCL)、1例边缘区淋巴瘤(MZL)及1例高级别B细胞淋巴瘤(HGBCL)。从结果来看,CS5001在侵袭性和惰性淋巴瘤中均有初步疗效,意味着其后续能够覆盖更多群体。

证明临床价值的同时,CS5001也推高了ROR1 ADC预期。

非头对头对比下,其疗效数据潜在优于Zilovertamab Vedotin。后者在本次ASH大会上公布的DLBCL II期数据显示,ORR仅29%;并且,CS5001在同一适应症与其它靶点ADC药物相比也不逊色。2021年获FDA加速批准的靶向CD19的ZYNLONTA,ORR不足50%;而靶向CD79b的Polivy与bendamustine和rituximab联用获批的实验中, ORR为45% (n=40).

面对CAR-T、双抗等产品,CS5001也有对垒的空间。CD19 CAR-T针对R/R B细胞NHL的ORR介于50%-93%之间,但制备周期长、覆盖患者范围有限,始终是CAR-T难以忽视的问题。CAR-T的痛点,正是CS5001的机会。

与此同时,一个小细节又留下了更大的遐想空间。

第8剂量组中接受过CAR-T的患者占比超过20%。这意味着:CS5001在与CAR-T竞争的同时,也可能互补,成为后者耐药群体CAR-T治疗中桥接治疗的选择。从目前的研究来看,CAR-T疗法后复发仍是一个棘手的问题,需要有人挺身而出。

CS5001进一步超出市场预期点还在于,不仅疗效突出,且兼顾了安全性。

截至目前的10个剂量组中,均未报告有剂量限制性毒性(DLT),CS5001耐受性良好。具体来看,CS5001不存在CAR-T、双抗特有的CRS和ICANS反应,并且3级或以上的TRAEs比例,在已获批的血液瘤ADC药物中处于较低水平,还主要是临床方便管理的反应。

传统ADC往往难以平衡疗效和安全性,例如ZYNLONTA安全性问题就较为突出,在关键 II 期 LOTIS-2 研究中,73.8%的患者报告≥3级TEAE,所有治疗人群中有24.8%的患者发生导致治疗中止的TEAE。

而肿瘤药物向前线跃迁的可能性以及联用空间的大小,却取决于安全性。也正因此,安全性问题是ADC研发过程中不可忽视的一点,这也正是CS5001的看点。基于目前的安全性数据,CS5001向一线治疗的推进路线图清晰可见。

当越来越多类似CS5001分子的出现,我们更应该重视ROR1 ADC的价值。

价值加速器

创新药研发是一场双向奔赴的过程。药企为患者带来更好的治疗手段,同时也能获得合理的回报。临床价值越大,对应的商业价值也越丰厚。

血液瘤领域的发展,充分诠释了这一点。尽管血液瘤的发病率相对较低,但随着患者生存周期的延长,“累积效应”愈发显著,导致存量患者规模庞大,进而催生了许多重磅炸弹级药物。

Adcetris近20亿美元的年销售额,主要建立在HL适应症领域,而HL仅占淋巴瘤约10%。

在恶性淋巴瘤中占比近90%的非霍奇金淋巴瘤市场,更是涌现了包括BTK抑制剂在内的许多现象级单品,未来还会继续。

以DLBCL为例,作为非霍奇金淋巴瘤中最重要的亚型,在中国和全球分别有超过20万和近100万的存量患者。在仅有DLBCL适应症获批的情况下,罗氏的新一代CD20抗体Columvi预计2028年销售额将超10亿美元。

如今,ROR1 ADC在血液瘤研发持续深入,无疑也会收获市场的价值预期回馈。

类似于CS5001,其初步数据表明对于霍奇金淋巴瘤和包括了侵袭性和惰性多种亚型的非霍奇金淋巴瘤均有效,且竞争实力不容小觑。如果未来保持这一趋势,CS5001在血液瘤领域理应成为一款“重磅炸弹”。

血液瘤预期的提升,或给ROR1 ADC的研发热情再添一把火。

ROR1 ADC横跨实体瘤+血液瘤。研究表明,ROR1在各种实体瘤中的表达概率很高,在三阴性乳腺癌和肺腺癌中的占比约为50%。

目前领衔企业对ROR1 ADC的探索也包括实体瘤。

例如,今年基石药业在ASCO公布的数据显示,CS5001在多个多线治疗的晚期实体瘤中,特别是在非小细胞肺癌、胰腺癌、三阴性乳腺癌和卵巢癌的治疗中具有更积极的结果。

实体瘤价值向来不菲。在美股市场,任何一款有潜力在非小细胞肺癌、三阴性乳腺癌、胰腺癌突围的药物,都能收获较高的市场期待。Revolution就曾依靠其pan-KRAS抑制剂在胰腺癌的积极预期,撑起了百亿美元的估值。

ROR1 ADC若在实体瘤领域有更积极的进展,必然也能拥有百亿美元的想象空间。再加上血液瘤预期的兑现,ROR1 ADC大概率会成就新一代现象级的药王。

理论能否转化为实际效果尚不确定,但越来越多的药企正在用实际行动表明认可这一点。

卡位赛枪响

ROR1 ADC吸引了越来越多的全球挑战者入场。

今年6月,积极布局ADC领域的华东医药,其新分子HDM2005获批进入临床阶段,计划开展对晚期肿瘤的临床探索。从华东医药的表态来看,公司对HDM2005寄予厚望。

除了华东医药,石药集团、科伦博泰、翰森制药等实力派玩家,也都开始进入ROR1 ADC领域。

这表明,在基石药业CS5001等领跑者积极临床数据的推动下,市场对于ROR1 ADC的预期正迅速升温,因此药企正加速追赶。

而角逐ROR1 ADC市场,需要的不仅仅是速度。

ADC分子的“零部件”多,改造的维度更多,不同分子之间的实力差异明显。在目前全球领先的分子中,CS5001的设计有明显的综合优势。

首先,CS5001搭载的是新一代ADC主流的毒素——DNA抑制剂类药物。

过去,很多ADC药物采用的毒素是以MMAE为代表的微管蛋白抑制剂。微管蛋白抑制剂虽然毒性较强,但只能针对处于细胞分裂期的肿瘤细胞,而对非分裂和静态细胞的癌细胞无计可施。更重要的是,由于细胞靶点微管蛋白的丰富性,这些药物需要以相对较高的浓度内化到细胞的细胞质中,而表达低水平的癌症靶点无法用这种靶向微管蛋白的 ADC 来解决。

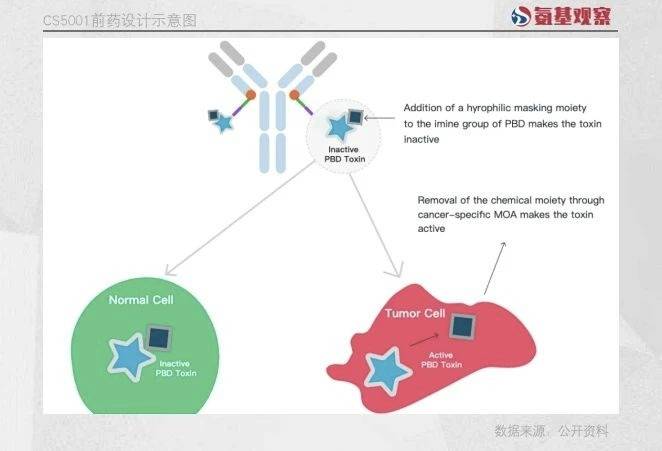

在这一逻辑下,以拓扑异构酶Ⅰ抑制剂、PBD(吡咯并苯二氮卓类)等DNA合成抑制剂成了新一代ADC药物毒素的首选,CS5001采用的正是PBD。

其次,连接子方面,CS5001也做出了创新。

过去,为了避免脱靶毒性,通常采用不可裂解连接子。不过,不可裂解连接子并没有能够成功的避免脱靶毒性,反倒降低了部分ADC的可耐受剂量。因此,最新的ADC通常采用循环系统中稳定性好且可以精准在肿瘤中裂解的连接子。

CS5001采用专有的肿瘤可切割连接子和吡咯并苯二氮卓类药物(“PBD”)前药设计。只有在到达肿瘤后,连接子和前药才会被裂解以释放PBD毒素,引起导致癌细胞致命的DNA 交联。PBD前药设计可有效减少传统的游离的PBD带来的系统性的毒性问题。

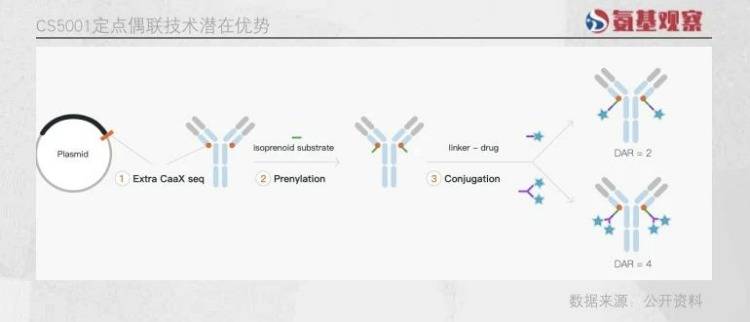

除此之外,CS5001定点偶联技术也具有优势。DAR值均一且ADC分子整体稳定性高,治疗效果和安全性可预见,有利于实现均质生产和大规模生产。

在越发成为慢性病的血液瘤领域,安全性意味着更大的统治力。因此,后来者要想在ROR1 ADC领域脱颖而出,结构设计必须兼顾疗效和安全性。

主打预期差

一路走来的ROR1 ADC,反映了生物科技产业的发展规律:

在技术大航海时代,许多过去被“忽视”的靶点正在以光速向前发展。从被忽视到价值验证,这种预期差随时都在上演。

不仅仅是靶点,biotech也在上演这样预期差。在行业寒冬中,多数生物科技公司保持着低调和沉默,蛰伏在MNC光芒和热门BD交易的背后,推动更多研究成果的产出。

就如在ROR1 ADC领域,领衔的公司从之前的MNC变成了如今的基石药业。在市场传统认知中,这显然是未曾预料到的事情。

意料之外,却是在情理之中。

面对波折,biotech群体最不能缺的就是韧性。基石药业料想也是如此,它保持了一贯的研发优势,一直在积极求变,这才有了CS5001的惊艳以及未来更多的可能性。如今,基石药业2.0的管线主打差异化竞争,PD-1/VEGFA/CTLA4三抗、EGFR/HER3双抗及ADC、ITGB4 ADC、SSTR2系列管线,自免双抗管线已经浮出水面。

客观来看,biotech若想彻底扭转市场预期,还需要更多时间……但近两年的转变,足以进一步告诉市场,对于创新药行业,我们需要绝对的耐心和信心。

京公网安备 11011402013531号

京公网安备 11011402013531号