11月29日,51WORLD正式向港交所递交了招股书,计划以18C章在香港主板上市,中金公司和华泰国际担任此次IPO的联席保荐人。根据市场预期,51WORLD的市值将超过40亿港元,但不超过150亿港元。

值得注意的是,这并非51WORLD首次涉足上市筹备。早在2020年12月,51WORLD就曾考虑在科创板上市并进行辅导备案;2023年12月又筹备北交所上市。不过最终都未能成行,如今转战香港主板,其上市之路可谓曲折。

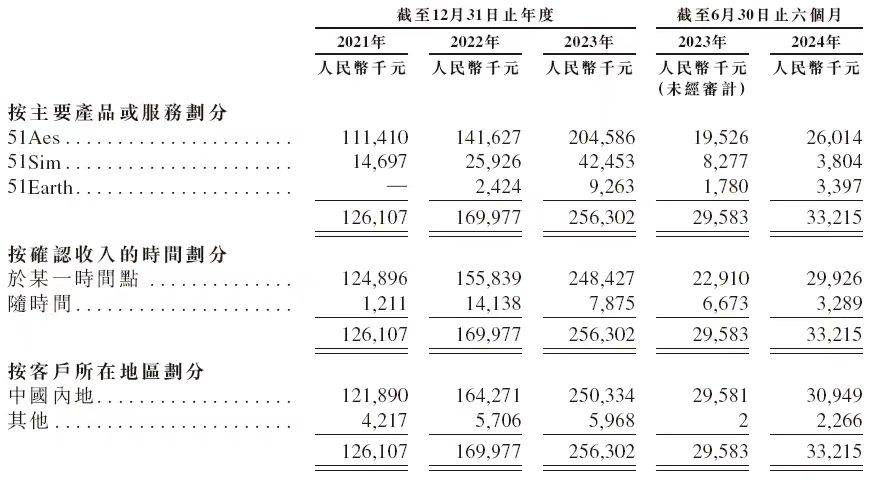

成立于2015年的51WORLD,业务布局可谓雄心勃勃。公司围绕3D图形、物理仿真及人工智能(AI)三大核心技术,构建了51Aes数字孪生平台、51Sim合成数据与仿真平台、51Earth数字地球平台三大核心业务。51WORLD称,这些平台已向覆盖19个国家及地区的超1000家企业客户提供产品及解决方案,覆盖了城市、水利、能源、汽车、交通、机器人、娱乐、社交媒体等10多个领域。

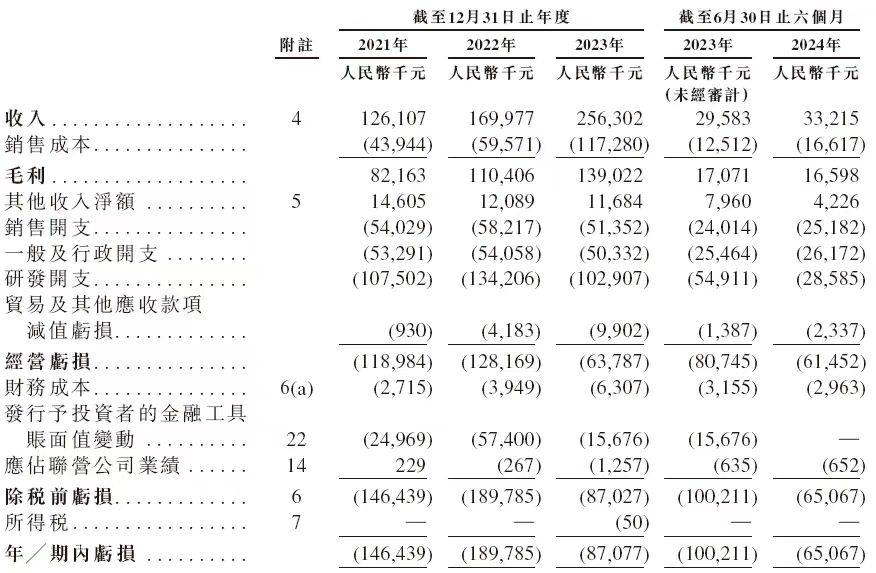

不过,与广泛的市场布局形成鲜明对比的是公司的财务表现。招股书显示, 2021年、2022年、2023年和2024年前六个月,51WORLD的收入分别为人民币1.26亿元、1.7亿元、2.56亿元和0.33亿元;相应期间的净亏损分别为人民币1.46亿元、1.9亿元、8710万元和6510万元。这意味着,三年半时间,51WORLD累计亏损近4.89亿元。

那么,51WORLD为何要在亏损如此严重的情况下急于上市呢?这背后可能既有公司自身的无奈,又有资本市场的压力。

首先,51WORLD需要更多的资金来支持其技术研发和市场拓展。数字孪生行业是一个技术密集型行业,需要大量的研发投入来保持竞争力。同时,随着市场竞争的加剧,51WORLD也需要更多的资金来扩大市场份额,巩固自身行业地位。

招股书显示,51WORLD在研发方面的投入比例很大。2021年至2023年的研发开支分别为人民币1.06亿元、1.33亿元及1.04亿元,分别占同年或同期总营运开支的49.8%、54.1%及50.5%。高额的研发投入虽然有助于技术创新,但在并未有效转化为实际商业价值的背景下,也给公司带来沉重的成本负担,压缩了利润空间。

51WORLD的销售和行政开支同样居高不下,2021年至2023年的销售开支和一般及行政开支两项之和分别为1.07亿元、1.12亿元、1.02亿元。

到2024上半年,51WORLD的研发开支为2858.5万元,而销售开支和一般及行政开支总和已大幅超越研发开支,达到5135.4万元。

这使得公司在盈利之路上步履维艰,即便收入增长,也难以实现盈利,不得不依靠持续融资来维持运营,这也导致了其“流血”上市的局面。

其次,资本市场的压力也不容小觑。近年来,随着全球经济不确定性增加,投资者对科技公司的盈利能力要求越来越高。对于尚未盈利的51WORLD来说,尽快上市可以为其提供更多的融资渠道,缓解资金压力。

51WORLD的融资历程显示,成立至今共经历8轮融资,投资方阵容强大,包括光速光合、云九资本、StarVC、商汤科技、SBI、摩尔线程、当代置业、微木资本等知名机构与上下游合作伙伴,梁伯韬、葛卫东等个人,以及重庆、南宁等地方政府。其中,今年8月完成的Pre-IPO轮融资规模达2亿元,由南宁焕新资本独家战略投资,此轮融资后公司估值约44亿元。

51WORLD在招股书中表示,IPO募集所得资金净额将主要用于研发计划;提供商业化能力以及用作营运资金及一般企业用途。

然而,“流血”上市并非没有代价。一方面,上市后公司需要面对更多的监管和信息披露要求,增加了运营成本;另一方面,如果公司的盈利能力不能尽快改善,股价可能会受到严重影响,进而影响公司的声誉和未来发展。

前途迷雾

数字孪生技术作为一种前沿的数字化手段,通过创建物理实体的虚拟复制品,实现对其全生命周期的实时模拟、预测和优化。这一技术在工业制造、智慧城市、医疗健康等多个领域展现出巨大的应用潜力。

作为连接物理世界与虚拟世界的桥梁,近年来数字孪生技术在全球范围内取得了不错的进展。国外的数字孪生技术起步较早,尤其在美国和欧洲,这些地区的企业在航空航天、制造业等高精尖领域中已经广泛应用该技术,并通过不断的技术迭代和创新,形成了深厚的技术积累和市场影响力。

例如,特斯拉则将数字孪生应用于汽车制造,为每一辆出厂汽车配备数字孪生模型,实现汽车与工厂间的数据交换,提升产品性能,并在自动驾驶技术研发中发挥重要作用。此外,三星电子与英伟达合作,采用英伟达的“数字孪生”技术创建半导体工厂的虚拟复制工厂,计划在2025年启动试点运营,目标是使三星的“数字孪生”芯片工厂达到5级标准。

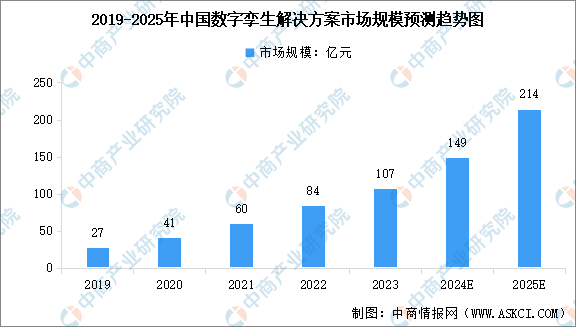

在国内市场,随着政策支持和技术进步,数字孪生行业也迎来了快速发展的机遇。中商产业研究院发布的《2025-2030年中国数字孪生行业调研分析及投资前景研究预测报告》显示,中国数字孪生解决方案的市场规模由2019年的27亿元增长至2023年的107亿元,2019年至2023年的复合年增长率为40.8%,比全球市场的增长速度快。预测2024年中国数字孪生解决方案的市场规模将持续增长至149亿元,2025年市场规模将增长至214亿元。

数字孪生技术在国内的应用场景也不断拓展,从最初的单点探索应用逐渐转向行业全生命周期的全面渗透,如在智慧城市建设中,通过无人机群获取城市图像数据,构建数字模型,实现城市智慧化管理;在工业生产中,用于设备监测、故障预判和远程操控等。

然而,相较于欧美发达国家,我国的数字孪生技术仍处于追赶阶段,尤其是在基础理论研究和技术标准制定方面存在差距。例如,数字孪生城市的数据安全问题日益凸显,由于数据量庞大且价值高,容易成为网络攻击的目标,而当前的安全防护体系还不够完善。此外,由于该行业涉及多学科交叉融合,对于人才储备和技术积累的要求极高,这也给中国企业带来了不小的挑战。

尽管51WORLD在技术研发和市场占有率方面取得了一定成绩,但数字孪生技术整体仍处于发展阶段,技术的大规模应用和商业化落地面临诸多挑战。

在市场竞争方面,全球数字孪生行业参与企业众多,竞争激烈。根据Meticulous Research排名数据,全球排名前十的企业中不乏通用电气、IBM、微软等国际巨头,国内也有众多企业分布在发达省市,竞争格局较为分散。这表明,51WORLD面临着来自国内外同行的竞争压力,能否在竞争中持续保持领先地位,还有待市场检验。

在发展规划方面,自2017年以来,51WORLD提出了“地球克隆计划”,即通过在虚拟世界中复刻地球,打造一个超大型仿真模拟器。虽然具有宏伟的愿景,但要在2030年完成第五阶段目标,解决交通拥堵、AI训练、时空沉浸、安全预警、气候预测、能源工业等诸多应用领域的现实问题,充满了不确定性。技术发展的复杂性、市场需求的变化以及行业竞争态势的演变等因素,都可能对公司的发展规划造成影响。

尽管51WORLD已经递交了赴港上市申请,但资本市场的反应如何还不得而知。一方面,部分投资者可能会对公司所处新兴赛道抱有期待,尤其是对于那些看好数字孪生未来发展前景的人来说,51WORLD具有一定的吸引力。另一方面,数字孪生行业作为新兴行业,整体发展尚不成熟,市场对该行业的认知和接受程度有待提高,部分投资者可能对数字孪生技术的应用前景和商业变现能力持谨慎态度,这会影响股价表现。

更为重要的是,51WORLD自身存在的问题,如业绩亏损、技术落地风险等,可能影响投资者信心。虽然公司有一定的技术实力和行业地位,但在市场环境不稳定、投资者风险偏好较低的情况下,能否吸引足够的投资者支持其发展,仍是一个未知数。

从当前情况来看,51WORLD要想在未来保持领先地位也并非易事。考虑到数字孪生行业的高投入特性,短期内要实现盈利并不容易,除非能找到新的增长点或有效降低成本结构,否则持续亏损的局面可能会延续下去。

目前,51WORLD的主要收入来源集中在51Aes数字孪生平台。从2021年至2023年,51Aes的收入复合年增长率达到了70%。同期,该业务的营收比例分别达到88.3%、83.3%、79.8%。2024上半年,51Aes营收占比为78.3%。这也显示出,51WORLD对51Sim合成数据与仿真平台与51Earth数字地球平台的市场开拓力度不足。

除了营收比例失衡,51WORLD的毛利率水平也呈逐年下降的趋势。2021年至2024年上半年,公司毛利率分别为65.2%、65.0%、54.2%、50%。

整体来看,持续的亏损让51WORLD面临着较大的资金压力。公司需要大量资金来维持研发投入、市场推广和日常运营,但自身盈利能力不足,无法通过内部造血来满足资金需求。因此,上市融资成为公司缓解资金压力的重要途径。然而,“流血”上市并非长久之计,公司在上市后将面临更大的业绩压力和市场期望。如果不能在短期内改善盈利能力,公司的股价可能将面临下行压力,投资者的信心也将受到打击。

京公网安备 11011402013531号

京公网安备 11011402013531号