文|新立场

前段时间,著名化妆师美妆品牌毛戈平通过上市聆讯,将于港股上市。

作为中国市场十大高端美妆集团中少数的中国公司,毛戈平的上市之路较为坎坷,年初尝试在 A 股上市但被终止。这与同样是国货美妆品牌“完美日记”的母公司“逸仙电商”的顺利上市情况完全不同。而逸仙现阶段的状况,对毛戈平的未来发展具有一定参考意义。

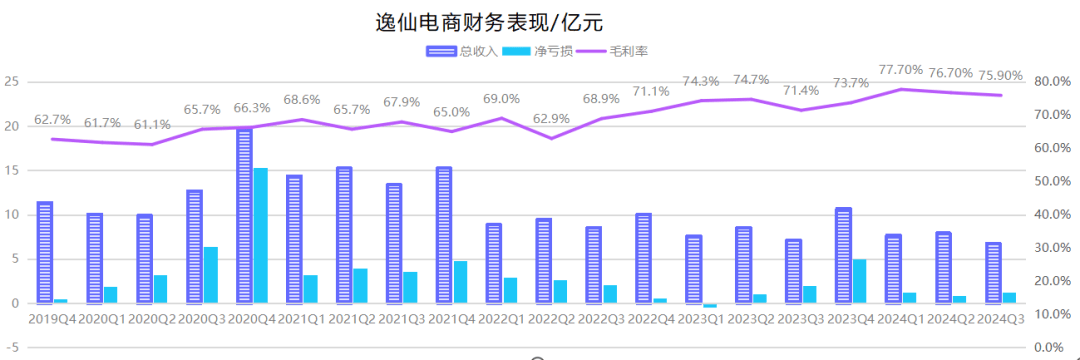

毛戈平通过上市聆讯同期,逸仙发布其 2024 年第三季度财报,该季度逸仙总净收入 6.77 亿元人民币,同比下降 5.7%;毛利率从上年同期的 71.4% 增加到 75.9% 。今年前三季度,逸仙整体毛利率同比均有所上涨。净亏损为 1.211 亿元,较去年同期为 1.979 亿元,亏损幅度有所收窄。

对此,逸仙CFO杨东皓表示第三季度收入下滑“符合我们之前的预测”。

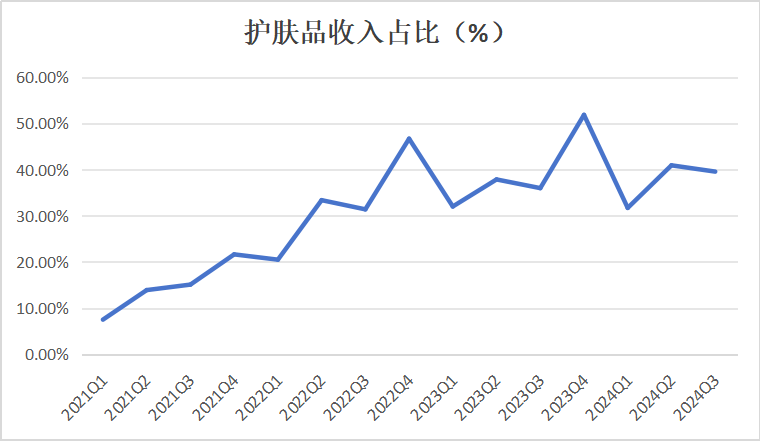

从财报来看,逸仙收入结构主要分为护肤品和彩妆,其中护肤品第三季度总净收入同比增长 3.6% 至 2.679 亿元,该季度护肤品牌总净收入占总净收入的 39.6%,而上年同期为 36.0%,护肤品收入占比有所上升。财报指出,本次收入下降主要是由于彩妆品牌净收入同比下降 10.0% ,部分被护肤品牌净收入同比增长 3.6% 所抵消。由护肤品板块带来的营收结构健康化效果显著。

作为做彩妆起家的美妆集团,其老本行彩妆板块目前正在进入瓶颈期,这与如今美妆市场整体环境不无关系。但现阶段也有品牌突出重围,方里、半分一崛起,逸仙的彩妆营销打法面临新的挑战。

而逸仙电商护肤品板块的布局主要是通过此前收购国内外品牌,这些品牌在逸仙电商收入占比逐年上升,成为了逸仙的增长新支点。

但接下来属于精细化运营的时代,很难再有下一个“完美日记”诞生,在国内发展的“国际大牌”也趋近饱和。毛戈平作为国内首个上市的个人IP美妆品牌,反而有可能走出一条全新的路。

01、旧彩妆品牌难寻的新流量密码

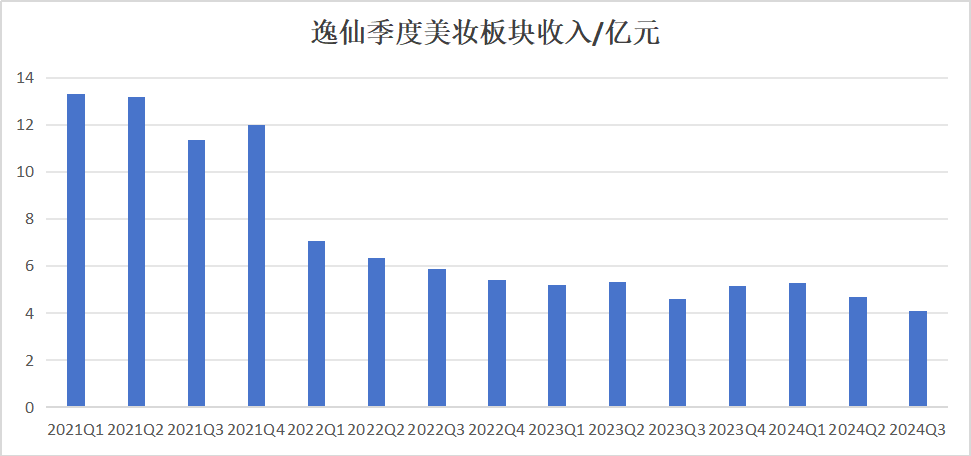

截至三季度末,今年逸仙美妆板块整体收入收窄,下降约 7% 。

(逸仙美妆板块收入变化)

如今国内美妆市场整体情况确实是影响逸仙彩妆板块收入的原因之一。逸仙创始人黄锦峰表示:“中国美容行业在第三季度面临重大挑战,6 月至 9 月连续四个月美妆销售额同比下滑。”

根据民生证券的分析显示,今年前三季度化妆品类商品零售额同比下降 1.0% ,增速低于整体零售行业;第三季度化妆品类商品零售额同比下降 5.5%,7~9 月同比增速分别为 -6.1%、-6.1%、-4.5% 。

但就逸仙本身而言,“短平快”的彩妆比护肤品更加依赖线上平台营销,所以彩妆板块的营销打法所面临的挑战,可能是影响逸仙彩妆收入的主要内因之一。

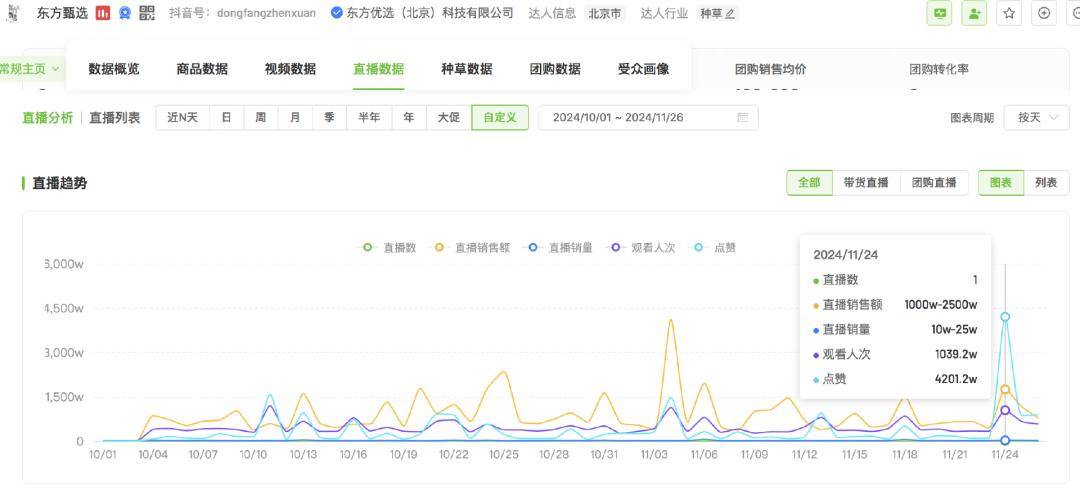

此前《新立场》文章就提到过,上一轮国货美妆潮的平台营销万用公式是:一个爆品=一个头部主播+1000个知乎问答+5000个小红书笔记。而现在在美妆领域,各大平台之间的格局已经发生较大变化。

目前抖音渠道持续增长且对美妆大盘贡献度进一步提升,根据民生证券数据,第三季度抖音美妆 GMV 占美妆大盘的 50% 。加之小红书平台用户心智进化,曾经的种草笔记模式已然不能覆盖新的用户美妆痛点;同时视频号电商正在崛起,部分调性适合做私域的美妆品牌正在加码视频号电商。

在这样的平台格局变化之下,品牌对平台本身的用户调性深耕变得尤为重要。目前在每个平台,都有营销打法较为突出的美妆品牌,《新立场》将一部分原因归结于,这些品牌能够及时感知到相应平台美妆的核心受众心智变化,并结合自身调性进行种草。

在抖音上,《新立场》此前在《三次元长视频再式微,最先“受害者”爱奇艺的IP解法》文章中提到一个观点:2024 年是三次元长视频式微的一年,相反二次元 IP 的商业确定性正在增高。这看似跟美妆行业关系不大,但不管是二次元或是三次元 IP ,其主要宣发阵地都是在抖音,同时这些文娱 IP 的主要受众又都是美妆的精准用户。

以近两年在抖音快速崛起的新锐国货底妆品牌“方里”为例,其找到了一众 cosplay 爱好者来带货。由于二次元产业目前处于高速增长阶段,加之 cosplay 这一行为本身就涉及高强度的彩妆种草和传播,可以说“coser”这一身份,是目前以及将来一段时间在抖音彩妆带货的版本 T0。当然这并非方里在抖音上的唯一策略,但能够率先捕捉到新的营销思路,确实是新品牌的新手 Buff。

在小红书上,新的品牌心智构建方式正在诞生。如果简单概括小红书的内容风格,大概是千行各业具体的人的生活方式为主,半熟社交关系为辅。在这样的基础上,传统种草笔记难以奏效的时候,“毕生之研”创始人 Sino 正在走向公众视野分享小红书式的生活,传递身份信息差的同时也在传递品牌调性,当然这本身对创始人的小红书网感要求非常高。

而由于视频号电商整个体系还未完全成熟,所以在视频号上表现突出的美妆品牌大概率是本就营销功底深厚的品牌。根据本次抖音双十一战报显示,最受欢迎的国货品牌前三分别是“珀莱雅”,“韩束”,“可复美”。在视频号上,这些品牌的布局同比其他品牌而言也较为全面——店播+达播,联动微信私域生态。

另一方面,彩妆的营销又离不开产品理念定位的传播。近一年,逸仙旗下彩妆板块有两个投入较大的产品理念营销,一个是去年完美日记推出新品“仿生膜精华”系列口红,另一个是素颜霜,这也许都是在完美日记此前提到过的“妆养一体”理念之下。

正如《新立场》此前的文章所说,“妆养一体”符合逸仙电商的整体彩妆+护肤的布局,只是这一理念在市场上的认可度还需继续观察。相比而言,目前一众带货博主使用方里粉底后“使劲揉搓面部”带来的产品理念传播是更为直接的。更不必说此前提到的“半分一”(blank me),鼓励用户先购买试用装后决策购买正装,可以达到品牌调性和产品理念同时传播。

不过,完美日记作为逸仙旗下最重要的彩妆品牌,目前客群认知和营销模式已初步成熟,确实无需再跟新品牌争夺新策略和新受众认知,“维稳进化”才是完美日记接下来的大方向。

02、彩妆入局护肤维稳,逸仙的标准布局能走多远

护肤品也需要营销,只是跟具有短平快性质的彩妆营销打法不同。护肤品的营销更看重长线的口碑和品牌调性积累,难以一蹴而就,这也是逸仙电商旗下护肤品牌都是靠收购的重要原因之一。

逸仙电商旗下护肤品牌有 EVE LOM 伊芙珑 , Galenic 法国科兰黎,以及 DR.WU 达尔肤。根据官方淘宝旗舰店最近的资料显示,伊芙珑正装商品链接价格在 220~3340 元这个区间,法国科兰黎则是 240~5520 元,DR.WU 达尔肤则大概在 129~480 元。逸仙电商对于护肤品的布局都在中高端市场。

2020 年 10 月 30 日,逸仙电商与法国制药和化妆品集团 Pierre Fabre(皮尔法伯)达成协议,收购了 Pierre Fabre 旗下护肤品牌 Galenic(法国科兰黎)。

紧接着 11 月 19 日,逸仙电商正式在纽交所挂牌上市,股票代码“YSG”,成为美股中国美妆集团第一股。

当初逸仙对 Galenic 法国科兰黎的收购,自然跟其上市节奏不无关系。在收购之前,逸仙电商旗下品牌只有彩妆,收入结构单一,并且彩妆入门门槛较低,不足以作为长期增长支点来获得上市资格。

到了 2021 年逸仙最如日中天之时,又收购了 EVE LOM 和 DR.WU 达尔肤,基本完成了美妆商业版图的构建。此后,逸仙护肤品板块的收入占比逐渐增高。整体毛利率从 2022 年第四季度开始就一直保持在 70% 以上的水平。逸仙护肤品板块毛利率大概率要高于彩妆板块。

(逸仙季度护肤品收入占比)

具体到护肤品牌来说,逸仙旗下三大护肤品牌确实有较为亮眼的成绩:Galénic 法国科兰黎明星单品VC精华在抖音持续霸榜抖音好评榜、回购榜TOP1。EVE LOM 伊芙珑洁颜霜蝉联天猫高端卸妆膏 TOP1;DR.WU达尔肤王牌杏仁酸精华则是天猫酸类精华和泛祛痘精华榜单 TOP1 。

过去两年的第四季度,逸仙的护肤品收入占比都来到 50% 这个临界点,预测今年第四季度也会上演同样的情况。

今年前三季度,逸仙整体毛利率同比均有所上涨。而在此次逸仙财报发布后五天内,逸仙股价持续上涨。不难看出美股市场对逸仙如今的模式——维稳彩妆的同时,靠收购得来的护肤品牌作为新增长支点——仍然保有一定期待。

逸仙护肤品品牌的具体布局路径走得十分标准,通过“国外大牌”这个心智打开国内市场,线上线下渠道铺开。然而,标准也意味着失去独特性。

逸仙电商通过收购而来的国外大牌真正对手,反而也是早已在国内完成布局的其他国外大牌。逸仙在这方面长期的竞争力和增长潜力并不算乐观。

03、写在最后

尽管每年都有新的美妆品牌诞生,也有旧的品牌遗憾退场,光从品牌层面来看,美妆依然是一个流动性较大的板块。

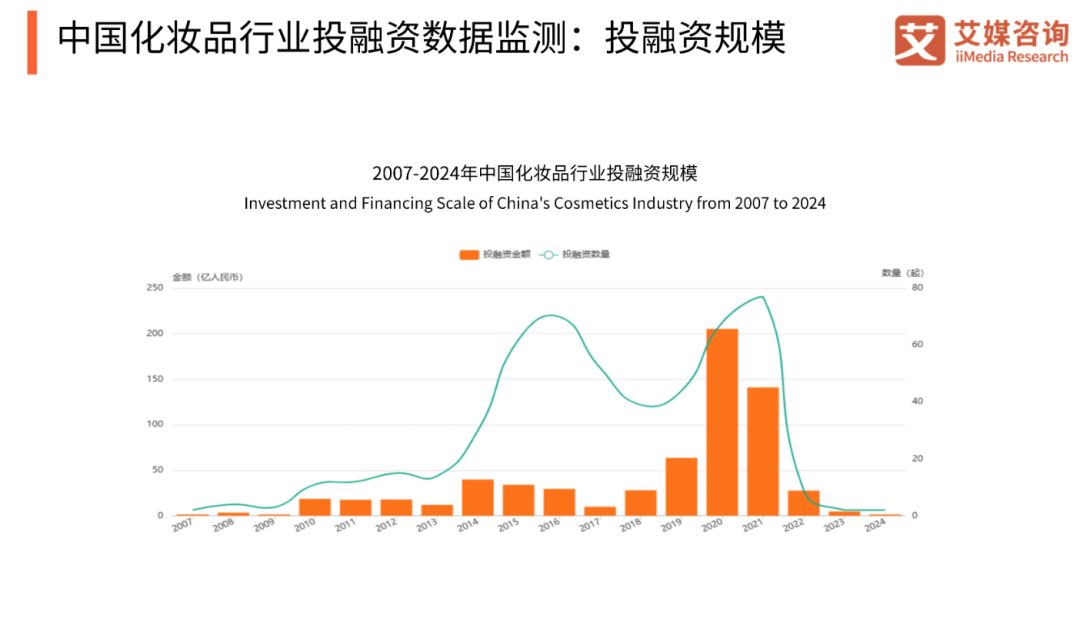

但在资本市场,近几年的美妆板块遇冷。根据艾媒咨询数据统计,2022年开始,化妆品行业投融资金额和数量断崖式下跌。而逸仙电商恰好就是在 2020 年中国美妆投融资规模峰值时上市的。

所以不论从资本市场现在情况来看,还是从其旗下原生品牌成长阶段来看,逸仙式的布局以及上市路径对于后来上市的中国美妆品牌参考意义并不大。像完美日记为逸仙完成原始资本积累的情况,只会发生在上一轮国货美妆潮叠加直播电商以及抖音电商高速增长阶段。

接下来属于精细化运营的时代,很难再有下一个“完美日记”诞生,在国内发展的“国际大牌”也趋近饱和。毛戈平作为国内首个上市的个人IP美妆品牌,反而有可能走出一条全新的路。

*题图及文中配图来源于网络。

京公网安备 11011402013531号

京公网安备 11011402013531号