缺成本票如何处理?实用方法全解析!

《飞跃财税》提供最新的财税资讯和优惠政策落地!关注私信即可领取!

在企业经营过程中,缺成本票是一个让很多老板和财务人员头疼的问题。成本票的缺失不仅会影响企业的利润核算,还可能导致企业税负增加。

那么,当面临缺成本票的情况时,我们应该如何处理呢?

一、缺成本票的影响

利润虚高

成本票是企业在生产经营过程中产生的合法凭证,用于核算成本。如果缺少成本票,企业的成本就不能在税前得到充分扣除,从而导致利润虚高。

税负增加

利润虚高会直接导致企业所得税、增值税等税负增加。例如,企业所得税通常是按照利润的一定比例缴纳,如果利润被高估,企业需要缴纳的所得税就会增多。

二、处理方法

1.优化供应商管理

(1)选择正规的供应商。在选择供应商时,优先选择能够提供正规发票的企业。可以通过对供应商的资质进行审核、签订合同明确发票开具条款等方式,确保供应商能够按时提供发票。

(2)与供应商协商。对于一些无法提供发票的供应商,可以与其协商,适当提高采购价格以换取发票。或者寻找其他可替代的供应商。

2.加强内部管理

(1)建立健全财务管理制度。明确员工在采购、报销等环节必须索取正规发票,对不按规定执行的员工进行处罚。

(2)加强培训。提高员工的发票意识,让员工了解发票的重要性以及如何正确索取发票。

合理利用税收优惠政策

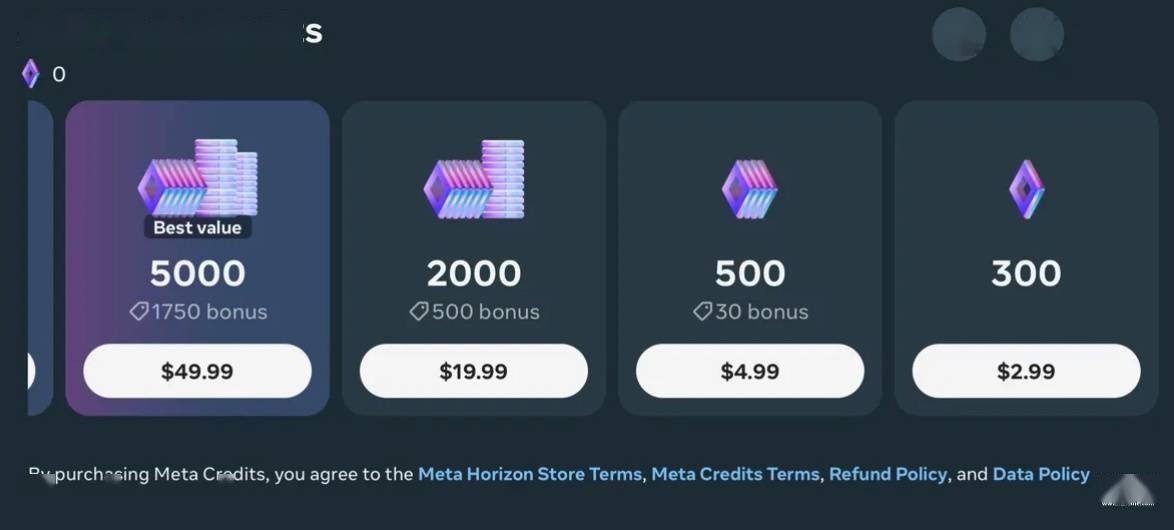

(1)申请小型微利企业所得税优惠。符合条件的小型微利企业,可以享受较低的企业所得税税率。

(2)利用研发费用加计扣除政策。如果企业有研发投入,可以申请研发费用加计扣除,减少企业所得税税负。

(3)申请增值税小规模纳税人优惠。小规模纳税人可以享受较低的增值税税率,并且在一定条件下可以免征增值税。《飞跃财税》有权在站内原创发表,更多优惠政策,可在《飞跃财税》订阅号找到答案~

三、注意事项

合法性

在处理缺成本票问题时,必须确保所有的方法都是合法合规的。不得通过虚开发票、买卖发票等违法手段来获取成本票。

合理性

税收筹划方案要具有合理性,不能仅仅为了降低税负而进行不合理的业务安排。否则,可能会被税务机关认定为避税行为,面临税务风险。

及时性

缺成本票问题一旦出现,应及时处理。不要等到税务稽查时才想办法解决,以免造成更大的损失。

关注我,了解更多财税风险。有以下几个方面问题可以联系小编:

1.企业税负压力大、无票支出多,缺进项票导致利润虚高;

2.增值税高、企业所得税高、个税高;

3.因为社保入税,导致企业替员工缴纳的部分过高,人力成本高;

4.企业外部劳务人员、兼职员工、临时工的薪资发放;

5.返佣费、居间费、佣金;

6.自然人代开、灵活用工、个体户、有限公司等业务;

京公网安备 11011402013531号

京公网安备 11011402013531号