雷建平 11月22日

一站式新居住服务平台贝壳(NYSE:BEKE;HKEX:2423)昨日发布2024年第三季度财务业绩。财报显示,贝壳2024年第三季度实现总交易额(GTV)7,368亿元,同比增长12.5%,净收入为226亿元,同比增长26.8%,净利润达11.68亿元,经调整净利润达17.82亿元。

截至2024年9月30日,贝壳门店数量为48,230家,较上年同期增加12.1%。截至2024年9月30日活跃门店数量为46,857家,较上年同期增加14.6%。

截至2024年9月30日,贝壳经纪人数量为476,420名,较上年同期增加11.0%。截至2024年9月30日活跃经纪人数量为423,400名,较上年同期增加6.1%。

2024年第三季,贝壳移动月活跃用户数量平均为4,620万名。

Q3斥资2亿美元进行注销式股票回购

贝壳称,其高度重视股东回报,在坚实的现金储备下,持续通过股份回购与投资者分享公司发展红利。2024年三季度,贝壳斥资约2亿美元进行注销式股票回购。

今年以来截至三季度末,贝壳共斥资约5.8亿美元进行股票回购,回购股数占2023年末已发行总股本的约3.32%。自2022年9月回购计划启动以来,截至今年三季度末,贝壳已累计回购金额达到约14.9亿美元,回购股数占回购计划启动前公司总股本约8.10%。

据介绍,贝壳对所有回购的股票进行了全部注销,这种方式有助于增厚每股收益,切实提高公司股东的长期投资价值,同时也是管理层实事求是、积极维护股东利益的体现,突显公司对未来持续稳定发展的信心。

贝壳联合创始人、董事长、首席执行官彭永东表示:“在市场调整的背景下,我们各条业务线均取得了较好的成绩。我们在房产交易服务业务上积极开拓,同时坚定打造更和谐的生态,通过‘门店积分制’等机制实施,帮助店东获得更好的收益,得到平台的价值回馈。直营业务链家也在健康经营的基础上持续推动创新和经纪人职业化。在家装家居和房屋租赁服务上,我们也持续在产品、流程重塑和供应链等方面推进基础能力的建设。同时,我们也振奋地看到,近期政府对地产市场‘止跌回稳’等积极表述和一系列形成合力的政策支持已初见成效,市场修复正在启动。在改善的外部环境下,我们将坚定地看长,不断探索创新,推动组织向上生长,同时保持乐观、坚持和团结,迈向更远的未来。”

贝壳执行董事、首席财务官徐涛表示:“三季度我们持续展现可持续的增长动力。房产交易服务业务取得了稳健的收入表现,新房业务的货币化能力进一步增强。我们积极推进‘一体三翼’战略,第三季度家装家居业务、房屋租赁服务、新兴业务及其他的收入占净收入的比例进一步提升至38.3%。同时,我们持续回报陪伴公司共同成长的股东,与投资者分享发展的红利。今年以来截至第三季度末,我们共斥资约5.8亿美元回购股票。自2022年9月回购计划启动以来,截至三季度末,我们累计回购金额约14.9亿美元,回购股数占回购计划启动前公司总股本约8.10%。”

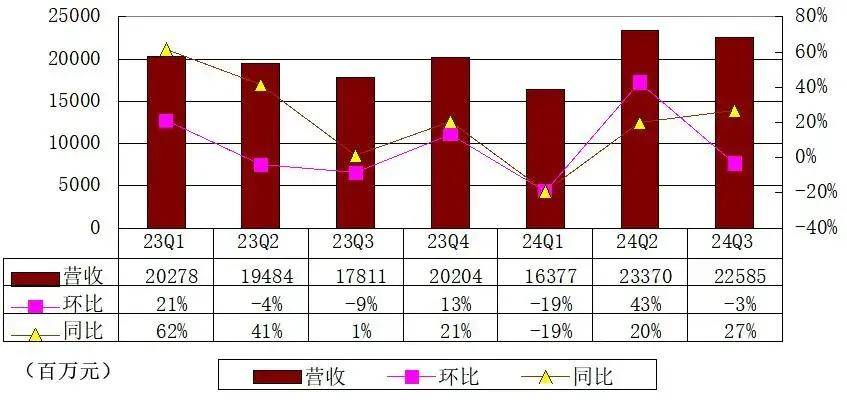

贝壳Q3营收226亿 同比增26.8%

贝壳2024年第三季度净收入为226亿元(32亿美元),较上年同期的178亿元增长26.8%,主要由于新房业务净收入的增加及家装家居和房屋租赁业务的扩张。2024年第三季度总交易额由2023年同期的6,552亿元增长12.5%至人民币7,368亿元(1,050亿美元),主要由于存量房房产交易市场复苏及公司积极的增长策略和进阶的市场覆盖能力。

贝壳2024年第三季度存量房业务的净收入为62亿元(9亿美元),与2023年同期为63亿元基本持平。存量房交易的总交易额由2023年同期的4,390亿元增加8.8%至2024年第三季度的4,778亿元(681亿美元)。

贝壳2024年第三季度新房业务的净收入为77亿元(11亿美元),较上年同期的59亿元上升30.9%,主要由于新房交易的总交易额由2023年同期的1,921亿元上升18.4%至2024年第三季度的2,276亿元(324亿美元)及货币化能力的提高。

贝壳2024年第三季度家装家居的净收入为42亿元(6亿美元),较上年同期的32亿元增长32.6%,主要由于:第一,房产交易业务与家装家居业务之间的协同效应带动了订单增加;第二,新零售(如定制家具、软装家具和电器等)的贡献增大;第三,交付能力提升带动交付周期缩短。

贝壳2024年第三季房屋租赁服务的净收入为39亿元(6亿美元),较上年同期的18亿元增长118.4%,主要由于省心租模式下的租赁房源数目增加。

贝壳2024年第三季度新兴业务及其他的净收入为5亿元(1亿美元),对比2023年同期为6亿元。

激活人店发展潜力,推进平台生态及运营效率优化

在5月份政策密集出台并迎来脉冲式复苏后,三季度市场逐步转入阶段性调整,二手房市场表现相对稳健,新房市场供需两端有望进一步回暖。

2024年9月末,央行、金融监管总局等多部门打出政策“组合拳”,发布了降二套房首付比例、降存量房贷利率等重要政策措施,释放出强烈的“稳地产”信号。住房城乡建设部数据显示,10月份全国新建商品房和二手房成交总量同比增3.9%,连续8个月下降后首次实现增长,市场信心得到提振。

2024年第三季度,贝壳存量房业务GTV达4,778亿元,同比增长8.8%,净收入62亿元。贝壳在积极拓展的同时,其合作网络、专业实用的赋能举措以及新房、装修等多元业务,也对外部门店形成了较强吸引力,联网门店持续增加。报告期内,贝壳平台活跃门店数达到46,857家,同比增长14.6%,净新增近6,000家门店;活跃经纪人数达到423,400名,同比增长6.1%。

新房方面,贝壳三季度实现GTV2,276亿元,同比提升18.4%,净收入77亿元,同比提升30.9%。贝壳的聚焦打盘策略、渠道之外的增量价值以及过硬的执行能力、销售能力持续获得市场认可,合作界面进一步拓宽,不仅合作项目数量在三季度创历史新高,总对总战略合作也持续破局,目前已覆盖大部分的Top10房企。

此外,贝壳保持了稳健的风险控制,开发商提前预付佣金的“快佣”收入占比保持高位,应收账款周转天数维持在47天的低位。稳定的回款能力也进一步提升了经纪人的作业安全感,激发了更强的服务意愿。

持续投入基础设施建设和底层能力迭代

在“一体三翼”发展战略指引下,贝壳瞄准居住服务的广阔发展空间,持续发力家装、租房等业务场景,构建长期可持续发展新引擎,逐步迈向“一站式新居住服务平台”。三季度,贝壳非房产交易服务业务的收入同比增长54.3%,占总收入比例达到38.3%,相比上年同期提升6.8个百分点。

得益于精细化运营管理、产品套餐更新、集中采购比例提升等,贝壳家装家居业务三季度实现合同额41亿元,同比增长24.6%,净收入42亿元,同比增长32.6%,贡献利润率达到31.2%,相比去年同期有所改善。

在家装业务“品质、效率、规模”的正循环商业模式中,“品质”是核心,贝壳持续围绕品质进行作业流程和模式的完善。针对家装施工工序较多且作业繁杂等问题,今年贝壳全面梳理了施工各环节中的关键点,及时优化迭代施工作业方案并完善内控流程。

在交付能力及品质提升方面,通过进一步完善施工流程和派单效率,贝壳三季度基装工期加主材工期约为99.5天,去年同期约109.3天。此外,贝壳在推广实施主动维保服务的同时,也在全国建设自营维修维保团队,该团队规模从去年底200人以上,提升至今年9月底500人以上,提升交付后体验。

租房业务方面,贝壳三季度取得净收入39亿元,同比增长118.4%。截至三季度末,省心租在管规模突破36万套,上年同期为超16万套。在租后服务方面,贝壳提供了一系列入住前提前检修、标准化交房服务、租客侧物业交割等服务,并对管家角色进行集中化管理、赋能,提升服务标准化程度,强化租务服务能力及品质。

9月,贝壳“贝好家”业务也取得了进展,在成都核心区域成功摘得热门地块,计划将其打造为贝好家首个自主操盘项目。贝好家明确定位在数据驱动型住宅开发服务平台,并非房地产开发商,希望通过该成都项目验证C2M产品解决方案的落地能力,增强合作方的信赖。

贝壳Q3成本174亿 同比增35%

贝壳2024年第三季度营业成本为174亿元(25亿美元),较上年同期的129亿元上升35%。

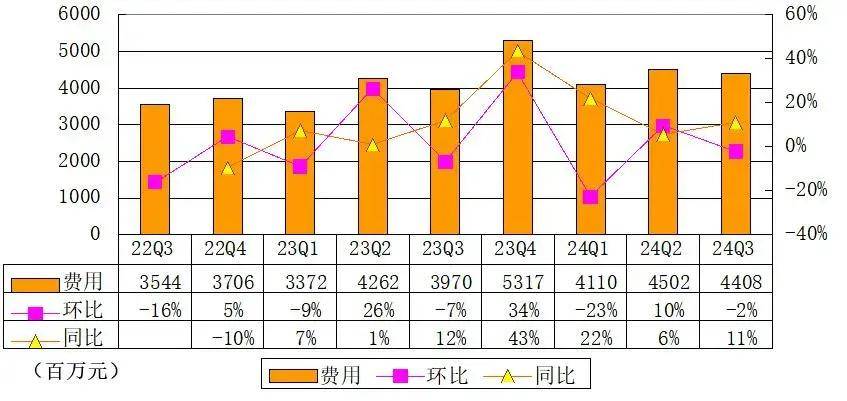

贝壳Q3费用44亿 研发费用增加21.5%

贝壳2024年第三季度费用为44亿元(6亿美元),较上年同期的40亿元增长11%。

其中,贝壳2024年第三季度一般及行政费用19亿元(3亿美元),与2023年同期的19亿元基本持平;销售和市场费用19亿元(3亿美元),较上年同期的16亿元增长18.6%;研发费用为5.73亿元,较上年同期的4.72亿元增长21.5%,主要是由于研发人员人数增加及技术服务费用增加。

贝壳Q3净利11.68亿

贝壳2024年第三季度净利润为11.68亿元(1.67亿美元),而2023年同期为11.7亿元;经调整净利润为17.8亿元(2.54亿美元)。

截至2024年9月30日,贝壳持有的现金、现金等价物、受限资金和短期投资合计结余为595亿元(85亿美元)。

———————————————

由媒体人雷建平创办,若转载请写明来源。

京公网安备 11011402013531号

京公网安备 11011402013531号