业绩不佳,净利润下滑近八成,第三季度亏损超3亿,资产质量堪忧,拨备覆盖率降至新低,不仅如此,珠海华润银行内控漏洞较多。

作为一家营业网点主要布局在珠三角经济发达城市的商业银行,珠海华润银行近日交出了一份不太理想的“成绩单”。三季报显示,前三季度珠海华润银行营收同比减少2.45%;净利润同比锐减77.97%。其中,第三季度亏损3.03亿。

净利润出现大幅下滑的同时,该行的资产质量存忧。不良贷款率虽有微弱下降,但拨备覆盖率降至近9年最低并逼近监管红线,风险抵补能力存疑。此外,合规内控漏洞频出,年内多次收到监管罚单,被罚累计超千万。地理位置优越、股东阵容强大的珠海华润银行,何以沦落至此?

针对经营业绩、资产质量以及内控管理等相关问题,发现网向珠海华润银行发送采访调研函,截至发稿前,珠海华润银行未就上述问题作出合理解释。

净利润下滑近八成 第三季度罕见亏损3亿

日前,珠海华润银行公布2024年三季报。报告显示,截至2024年9月末,合并口径下总资产4278.53亿元,总负债3954.02亿元,所有者权益324.50亿元。今年前三季度,合并口径下实现营业收入50.23亿元,同比下降2.46%,实现净利润3.32亿元,较上年同期下降77.98%。

从季度数据来看,2024年一季度净利润尚有5.47亿元,上半年净利润为6.35亿元,但到了前三季度却骤降至3.32亿元,这意味着第三季度亏损高达3.03亿元。

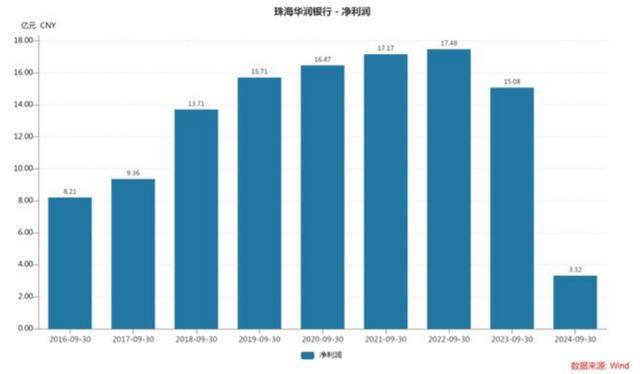

(珠海华润银行净利润数据统计图:Wind)

实际上,这并非珠海华润银行首次出现单季度亏损,早在2023年第四季度就曾亏损1.07亿元。据wind数据显示,2019年至2023年,珠海华润银行每年前三季度的净利润均在15亿元至18亿元区间。不过,从2023年下半年开始,该行盈利一落千丈,其中第四季度一度亏损逾1亿元。

在行业整体面临着息差收窄的压力下,业绩增速下滑均属于正常情况,但是珠海华润银行地处经济发达的珠三角区域,为何会在短短3个月亏损超3亿元?

梳理该行三季报信息发现,吞噬利润的“罪魁祸首”主要是“信用减值损失”。数据显示,今年前三季度,珠海华润银行的营业收入只同比减少了1.27亿元,但营业支出却同比增加12.88亿元至47.98亿元,其中计提的信用减值损失高达31.1亿元,较上年同期增加12亿元,增幅达63%。若与上半年计提的信用减值损失16.77亿元相比,珠海华润银行在今年第三季度计提的信用减值损失高达14.33亿元,这直接导致该行在第三季度出现亏损。

资产质量仍待改善 内控管理屡踩红线被罚超千万

业绩表现不佳的同时,珠海华润银行的资产质量承压。不良方面,数据显示,截至2024年9月末,珠海华润银行不良贷款率为1.71%,较年初下降0.02个百分点,拨备覆盖率为159.92%,较年初下降9.4个百分点,为近9年来的最低值。

拉长时间来看,尽管珠海华润银行近几年的不良贷款率逐年降低,但不良贷款规模及逾期贷款占比呈现逐年抬头之势。数据显示,2021年末至2023年末,该行不良贷款规模分别为27.02亿元、30.44亿元、36.77亿元,呈现逐年上升趋势;逾期贷款占比分别为1.76%、2.07%、2.83%,同样处于上升通道。这表明尽管不良贷款率在短期内有所下降,但整体资产质量仍面临较大的下行压力,未来可能需要进一步计提拨备以应对潜在风险。

业绩不振只是珠海华润银行管理层面临的难题之一,更为严峻的问题来自于合规及内控方面。2024年以来,珠海华润银行已经多次因违法违规行为受到监管机构处罚,累计处罚金额超过千万元。

比如,今年7月23日,国家金融监督管理总局深圳监管局对其深圳分行开出罚单。原因是该分行采用不正当手段吸收存款、发放贷款。这一违法违规行为致使其被没收违法所得35.25万元,并被处以200万元罚款。

其中,相关责任人周静静时任深圳福田支行行长,被终身禁止从事银行业工作;程光宇时任深圳福田支行行长助理,被禁止从事银行业工作8年;周一鸣时任深圳福田支行行长客户经理,被禁止从事银行业工作5年;孙永亮时任深圳分行党委委员,被处以警告。

此外,在今年5月份,该行因刚性兑付代销资管计划被处以700万元的大额罚款,时任行长宗少俊、个人金融部负责人兼个人信贷部总经理吴颖被给予警告处分,吴颖还被罚款10万元。同月,因未对交易单证的真实性及其与外汇收支的一致性进行合理审查,又被国家外汇管理局广东省分局合计罚没116.13万元。

据不完全统计,截至目前,珠海华润银行年内已被监管机构累计罚款1051.38万元,这一数字远远超过了以往年度罚款金额的总和,充分暴露了其合规内控管理的薄弱性。

珠海华润银行是由珠海市11家城市信用社改制设立的地方性商业银行,前身是成立于1996年的珠海市商业银行。2010年1月,华润集团和珠海市政府对珠海市商业银行实施战略重组并完成更名。2022年,该行又成功引入南方电网资本、深圳中电投资两家央企背景的战略投资者,股东阵容进一步强化。

依托股东在多个领域的资源禀赋,加之珠海华润银行将网点主要布局在珠三角经济发达城市,该行过去曾取得过不俗的业务成绩。巅峰时期,该行年净利润超过20亿元,不比同规模的上市银行差。

不过,面对眼下骤降的经营业绩、频现的内控治理以及息差持续收窄的大环境,珠海华润银行管理层如何提升盈利能力值得关注。

(记者 罗雪峰 财经研究员 周子章)

京公网安备 11011402013531号

京公网安备 11011402013531号