封面图片由AI生成

时隔三天,华海诚科(688535.SH)的收购案开始披露更多细节!

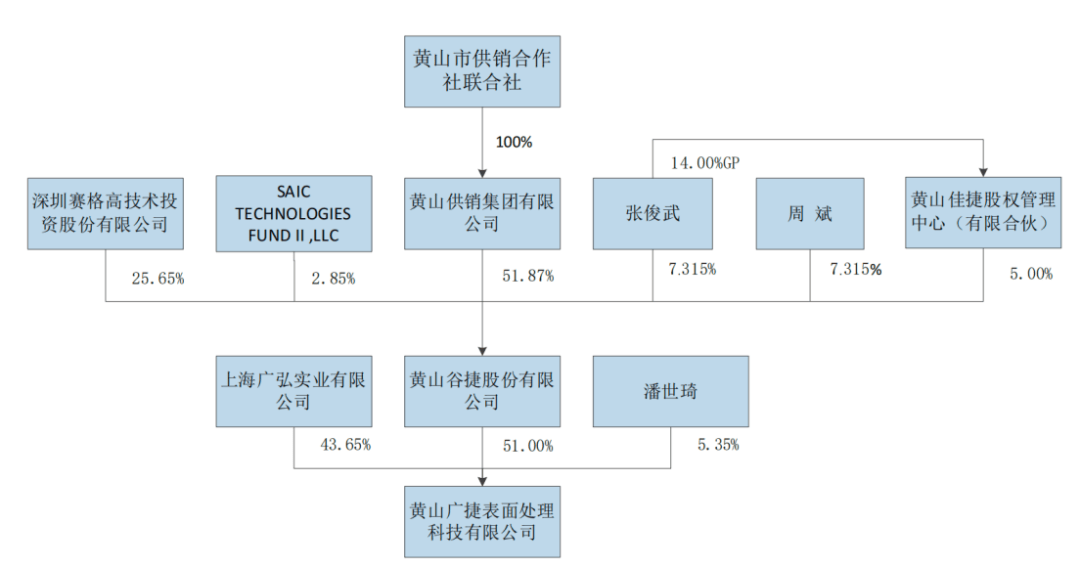

11月11日晚,华海诚科曾公告称,公司正筹划通过现金+发行股份的方式,购买华威电子100%的股权,同时募集配套资金。14日晚,公司披露了更多信息,公司拟先支付现金取得华威电子30%股权,交易价格为4.8亿元。值得一提的是,公告发出后,公司便立即收到了上交所的监管工作函,但具体内容尚未公布。

在二级市场上,上市公司进行并购已经不是什么新鲜事,但使华海诚科备受资本市场关注的,是公司收购的标的曾和德邦科技(688035.SH)欲收购的,为同一家公司,且两者披露方案相隔仅差10天!

今年9月20日,华威电子跟德邦科技官宣。德邦科技公告称,与华威电子现有股东签署《收购意向协议》,拟通过现金方式收购衡所华威53%的股权并取得其控制权。但该意向协议仅持续了两个月,11月1日晚,德邦科技公告称,两家交易告吹。

而过了10天后,华海诚科就与华威电子一起出现在公告中。而随着华海诚科披露更多信息,也能够看出两家交易的一些区别。

首先,从交易对价上,华威电子似乎并没有“坐地起价”。在此前德邦科技披露的信息显示,华威电子100%股权双方初步协商的作价范围为14亿元至16亿元。

而与华海诚科的交易中,华威电子30%股权,交易价格为4.8亿元,以此测算,华威电子100%股权对价约在16亿元,也在此区间内。

其次,德邦科技本意以现金支付的方式一举收购华威电子53%的股权,而华海诚科则要通过现金支付+发行股份募资的方式全资收购华威电子,后者的周期也将更长。

注意到,华威电子扭头选择华海诚科,或许是其业务与公司更具有协同性。

公告显示,华威电子其主营业务为半导体及集成电路封装材料研发、生产和销售。该公司主营产品为集成电路封装材料——环氧模塑料(EMC)。

了解到,目前在我国,芯片封装中90%以上采用塑料封装,而在塑料封装中,97%以上使用环氧塑封料作为包封材料。因此,环氧塑封料已成为芯片行业发展的关键支撑产业。

根据PRISMARK统计,2023年华威电子在全球环氧塑封料企业中销量位居第三,销售额位列第四,在国内环氧塑封料企业销售额和销量均位于第一,具有一定的行业领先地位。未来其业绩增长也具有一定程度的想象空间。

而德邦科技专注于高端电子封装材料研发及产业化。在集成电路封装领域,公司具备晶圆UV膜材料、芯片固晶材料、导热界面材料等研发和生产能力。目前,芯片固晶胶已在通富微电、长电科技等封测厂批量出货;晶圆UV膜成功批量供货给华天科技、长电科技、日月新等;芯片级导热界面材料通过关键客户验证。集成电路封装材料长期被国外企业垄断,公司是国内少数具备相关产品批量供货的领先企业。

对比来看,去年4月科创板上市的华海诚科对比德邦科技业绩体量相对更小(前者前三季度营收为7.8亿元,华海诚科仅为2.4亿元),但公司主营环氧塑封材料(EMC)和胶黏剂,两者都是芯片封装必不可少的材料,尤其是环氧塑封材料,和华威电子的主营业务高度协同。如果收购达成,将会大大拓展公司在EMC领域的市场占有率。

由此,华威电子和华海诚科的“双向奔赴”也就不言而喻。

此外,此次公告中,华海诚科也披露了华威电子的财务状况,其2023年全年营业收入和净利润是4.61亿元和3239万元,2024年前三季度的营业收入和净利润则是3.55亿元和3567万元。以今年前三季度的净利润测算,本次收购华威电子的动态市盈率超过33倍。另外,华威电子截至今年三季度末的净资产是4亿元,相较于16亿元的总对价,收购溢价率高达300%。

值得注意的是,根据华海诚科《使用超募资金对外投资的公告》显示,公司拟使用IPO全部超募资金约2.87亿元及其利息收入、理财收益(具体以现金管理产品赎回金额为准)和自有/自筹资金通过股权收购形式取得衡所华威电子30%股权,交易价格为4.8亿元。

但截至前三季度,华海诚科账上货币资金仅有2664.92万元,投资收益为1534.13万元,加上超募资金的2.87亿元,距离覆盖掉4.8亿元的股权支付费用仍有一定距离,不难猜测,公司支付剩余差额还需要以发行股权或许借贷的方式进行。另外,华海诚科表示,本次现金交易涉及的30%股权收购事宜,与交易标的剩余70%股权的后续拟收购计划相互独立,不互为前提。

未来,华海诚科能否将两家争抢的“香饽饽”全资收之麾下,还将持续关注。(本文首发,作者|于莹)

京公网安备 11011402013531号

京公网安备 11011402013531号