文 |节点财经 七公

在新行长谢宁的带领下,南京银行(601009.SH)的进步肉眼可见。

2024年上半年,该行“打头阵”发布中期报告:营收为262.16亿元,同比增长7.87%;归母净利润为115.94亿元,同比增长8.51%。两项指标均优于去年同期和去年全年,且在Q2有加速的苗头。

2024年前三季度,该行再交双增“成绩单”:营收为385.58 亿元,同比增长8.03%;归母净利润为166.63亿元,同比增长9.02%。

不过,良好的财务表现并没有赢得资本市场的“掌声”。进入10月,南京银行的股价走势较为平淡,情绪远没有之前积极和亢奋,也不如杭州银行、江苏银行等长三角同业。

探幽索隐,《节点财经》认为,问题或许出在成长性、资产质量等方面。

一、成长的“烦恼”

赶上时代的“风口”期,地处鱼米之乡,背靠GDP大省江苏,南京银行过往十多年高歌猛进,不仅成为首批上市的城商行,且在2023年入选我国系统重要性银行名单,是江苏省内和江苏银行并列的“唯二”选手。

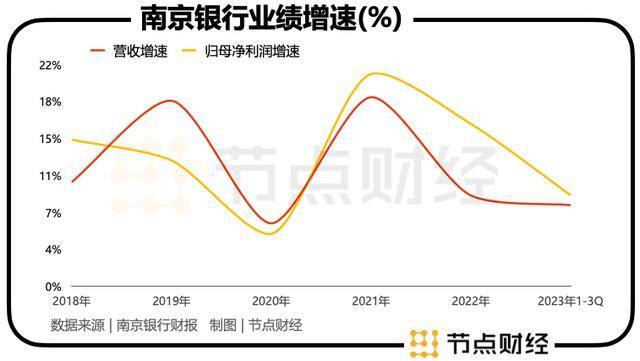

从营收看,除了受疫情影响的2020年,南京银行在2018-2021年间均维持着双位数的同比增速,但2022年却大幅回落至9%,为从此告别“高速列车”埋下伏笔。

2023年,南京银行营收同比仅微升1.24%至451.6亿元,归母净利润185亿元,同比涨幅只有0.51%。

可以看出,虽然南京银行的业绩规模仍在壮大,但缓步慢行,甚至“原地踏步”的迹象越来越凸显。

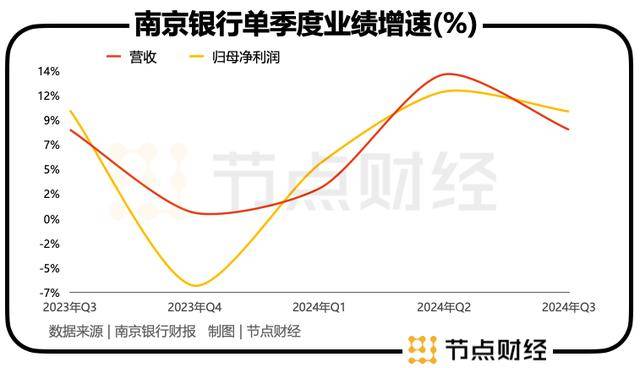

于2024年Q1-Q3各期,南京银行的营收同比增速分别为2.83%、13.61%、8.38%,归母净利润同比增速分别5.14%、11.99%、10.1%,相较去年四季度的下滑局面,上演V型反弹。

而就2024 年三季度,南京银行管理层的评价是,公司延续了“营收和利润的正U型曲线向上延展,成本收入比和不良率的倒 U 型曲线趋势确立”的高质量发展态势。

但着眼于数据,这一说辞多少有点牵强。2024年三季度,南京银行营收为123.42亿元,环比下降4.29%;归母净利润50.68亿元,环比下降13.92%。

“环比下降”透露出不好的信息,一定程度上暗示了南京银行成长性承压,创收创利能力的持续性存疑。

对资本市场来说,成长性既是衡量企业经营潜能、价值大小的关键标尺,也是给股票“称重”(估值)的决定性因素。

基于此,也就不难理解近期南京银行在大A的表现了。

二、个贷不良爆发

最近两三年,宏观经济深度调整,行业竞争烈度加剧,特别是国内信贷需求偏弱,LPR(贷款市场报价利率)不断下调等,不管是上市大行的财报,还是央行披露的最新支付体系运行情况,都满溢着“压力”二字。

该背景下,银行不得不把目光投向个贷业务,并集中火力予以猛攻。

据《节点财经》了解,银行的个贷业务,主要包含个人经营性贷款、个人消费贷、个人住宅按揭贷款、个人信用卡,具有定价高、对象广泛等优点,但也常常因为借款人偿债实力偏弱和还款意愿较低而面临重重挑战。

南京银行以南银法巴消金为主力,这几年集中发力。2020年-2023年,该行个人贷款余额从2322.39亿元扩张到2839.74亿元。

但随着体量的膨胀和风险的积聚,个人贷款不良率从0.88%飙升到1.5%,而在同时段,对公贷款不良率则从0.94%下行到0.7%,显示细分领域资产质量的“南辕北辙”。

作为对比,2020年-2023年,南京银行整体的不良贷款率稳定维持在0.9%左右,位居赛道前列。

可想而知,南京银行的个人贷款不良率拖累公司整体的不良贷款率水平有多严重。

2024年上半年,南京银行个人贷款不良率继续向“高位”进发,达到1.64%,较上年末上浮0.14 个百分点;对公贷款不良率为0.58%,较上年末减少0.12个百分点。

面对个人贷款不良率直线拉起的态势,南京银行在财报里写到:不良率有所上升,整体风险可控。公司将持续优化个贷结构,加强资产质量管控,确保业务平稳运行。

2024年前三季度,南京银行个人贷款余额为3,047.06 亿元,较上年末增加207.32 亿元,增幅7.30%,但其没有披露个人贷款不良率情况。

截至9月末,南银法巴的表内贷款余额为515亿元,已经提前完成了年初定下的全年目标,较上年末增加200亿元,增幅超63%,也凭借庞大身躯跻身国内消费金融公司第一方阵。

但南京银行未必就能高兴。据专业人士《价投谷子地》测算,2024年三季度,南京银行新生不良下限约为33.94亿,和上半年新生不良下限72亿差别不大,不良生成增加的幅度没有显著改善。

有必要提及的是,核销不良大头还得靠真金白银的“赚头”。于当前复杂多变的大环境中,净息差、净利差的收窄趋势尚未见底,南京银行成长性放缓,盈利空间遭受多重挤压,实现起来并不容易。

三、内控有待提升

困扰南京银行的不止于一路走高的个人贷款不良率,还有差强人意的内控。

近几年来,南京银行遭遇诸多负面舆情,从行长辞任、更换印章到股价下跌、券商分析等一系列风波,都对自身声誉造成一定影响。

除此之外,频繁踩雷三胞集团、雨润集团、丰盛集团等企业,尤其是恒大集团的债务危局,以及罚单不断,又让南京银行的一些不实言论被过度放大,动摇投资者信心和信任。

今年6月,据国家金融监管总局淮安分局发布的行政处罚公开表,因票据业务贸易背景真实性审查不严;贷后管理不到位,贷款资金未按约定用途使用;虚增存贷款规模,南京银行淮安分行被处没收违法所得并罚款265万元,南京银行淮安分行行长、金融部总经理、交易银行部总经理,一并被警告并处罚款。

同月,因债券交易授权管理不到位、债券投资独立性不足,南京银行被国家金融监督管理总局上海监管局责令其整改,并处罚款共计60万元。

据悉,南京银行素有“债券之王”称号,债券投资风格较为激进。早在2019年2月,该行资管部的核心人物戴娟等三人曾被带走调查。据媒体报道,被带走的名义是“协助调查”,或是与几年前的债券市场丙类户有关联,可能存在大额的利益输送。

对南京银行来说,取得进展固然喜悦,但更应该看到内部需要加强、改进的地方。

京公网安备 11011402013531号

京公网安备 11011402013531号