中小银行密集调整存款挂牌利率。

国有大行存款挂牌利率向来是行业风向标。今年7月底,6大国有银行以及部分股份制银行下调存款挂牌利率之后,城商行、农商行存款挂牌利率也向下同步调整。9月、10月,调整存款挂牌利率的银行最为密集。

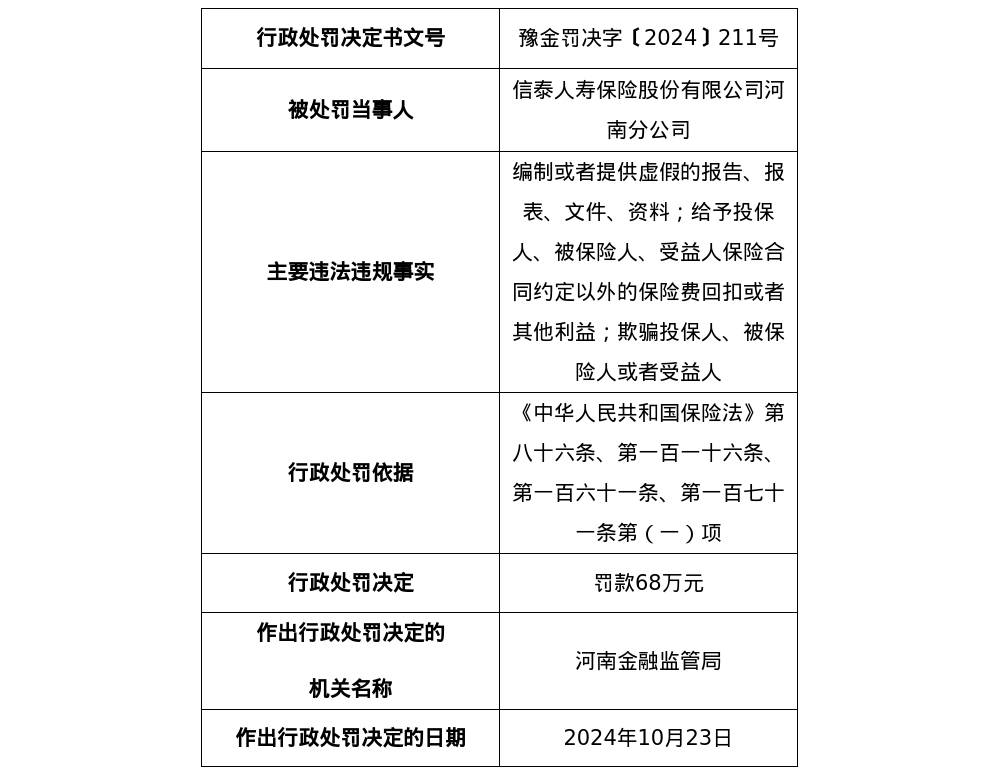

10月18日,6大国有银行以及部分股份制银行开启新一轮降息。具体来看,活期存款利率下调5个基点,从0.15%调整为0.1%;三个月、六个月、一年、两年、三年和5年定期存款利率均下调25个基点。

在10月贷款市场报价利率(下称“LPR”)调整之后,中小银行的存款挂牌利率迅速跟进国有大行。据不完全统计,北京、山东、湖南、湖北、广东等地中小银行开启存款挂牌利率调整。下调期限涉及所有类型的人民币存款产品,下调幅度为5个基点至45个基点。

不过,记者发现,目前仍有部分城商行实际执行利率仍高于2%。其中。威海市商业银行(下称“威海银行”)三年期存单达到2.45%。

△图源:图虫创意

中小银行大幅下调存款利率

10月21日,1年期和5年期LPR利率均下调25基点,这也是今年以来LPR第三次下降,也是降幅最大的一次。1年期和5年期LPR利率下调的同时,城商行、农商行存款挂牌利率也迎来同步下调。

10月23日,广东紫金农商行也宣布即日起调整人民币存款挂牌利率。其中,3个月、6个月、1年、2年、3年、5年期整存整取存款利率分别下调16个基点、26个基点、25个基点、36个基点、45个基点、45个基点,分别至1.00%、1.10%、1.20%、1.30%、1.50%、1.55%。

10月24日,湖北枣阳农商行的整存整取三个月、六个月、九个月、一年期、18个月、两年期、三年期定期存款利率均下调25基点。整存整取五年期定期存款利率由2.2%调整至1.9%,下调30基点。

东部某城商行某支行负责人告诉记者,该行下调存款挂牌利率的时间一般要晚于国有大行一段时间。10月存量房贷调整以及LPR调整降的幅度都相对较大,本次跟随国有大行调整存款挂牌利率的时间更加快。

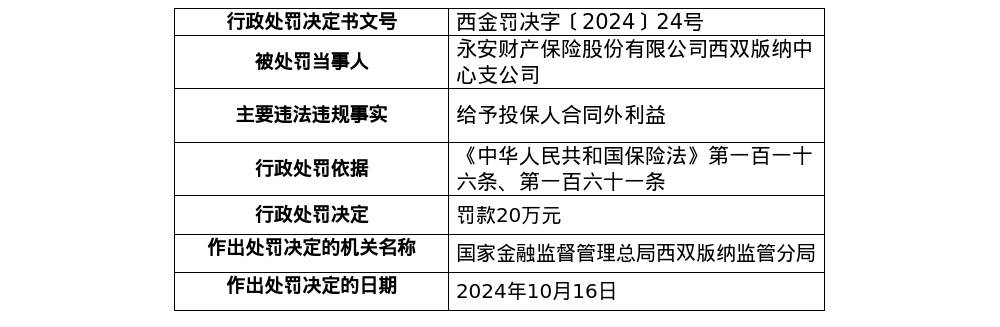

仍有银行实际执行利率高于2%

目前,国有四大行的大额存单利率基本与普通存款利率持平,均已跌破2%。

工商银行手机银行App显示,该行大额存单在售的1个月、3个月、6个月、1年、2年、3年六个期限大额存单产品的年化利率分别为1.15%、1.15%、1.35%、1.45%、1.45%、1.9%。建设银行、中国银行、农业银行大额存单均为1.9%。其中,中国银行3年期1.90%的存单,仅面向特邀客户。

不过,城商行的实际执行利率仍然普遍高于国有大行。以宁波银行北京地区分支机构为例,针对单笔存款在5万元至20万元的存单,一年期、两年期、三年期以及五年期存款利率分别为1.65%、1.75%、2.05%以及2.10%;单笔存款金额20万元以上的存单,实际执行利率整体还会有上浮,一年期、两年期、三年期以及五年期存款挂牌利率分别为1.70%、1.80%、2.15%以及2.10%。其中,20万元以上存单三年期利率较今年7月下降25个基点。

值得注意的是,宁波银行北京地区分支机构执行利率较存款挂牌利率仍然有明显上浮。宁波银行官网公布的利率显示,今年10月24日起,该行一年期、两年期、三年期以及五年期存款挂牌利率分别为1.40%、1.45%、1.80%以及1.85%。

类似的现象也出现在其他城商行。

威海银行10月30日公布的一年期、二年期、三年期个人存款挂牌利率分别为1.2%、1.35%、1.65%。但在实际执行阶段,该行青岛地区分支机构的利率远高于挂牌利率,单笔超过5万元的存款一年期、二年期、三年期执行利率分别为2.10%、2.15%、2.45%。

多名业内人士对记者表示,本次银行调整存款挂牌利率主要是为了应对10月以来资产端的影响。除了10月LPR进行调整,本月银行对存量房贷利率也进行了相应调整。

10月17日,中国人民银行副行长陶玲在国新办新闻发布会上表示,预计大部分存量房贷将在10月25日批量下调完成,意味着大家在10月26日就可以通过贷款银行的指定渠道查看调整结果,部分中小银行调整时间会稍晚,总体会在10月31日前全部完成。

10月25日,存量房贷利率开始下调。六大行等多家银行的客户可以从手机银行查到调整后的房贷利率为LPR-30个基点。随后的几天,中小银行的房贷客户也陆续收到住房按揭贷款利率已完成调整的短信。

一名券商金融业分析师告诉记者,今年下半年的两次存款挂牌利率下调对银行负债端改善有积极意义,可以很好地对冲和缓释资产端定价下行带来的压力,有助于银行息差企稳。

记者丨赵 鹏

编辑丨卢泳志

值班丨森 深

京公网安备 11011402013531号

京公网安备 11011402013531号