经理人传媒旗下中国保险家杂志融媒体中心

中石油旗下的中石油专属财险问题百出。

近日,国家金融监督管理总局新疆监管局重锤中石油专属财险,包括现任董事长魏国良在内的多位高管均受到了罚款或警告。

多位高管在劫难逃

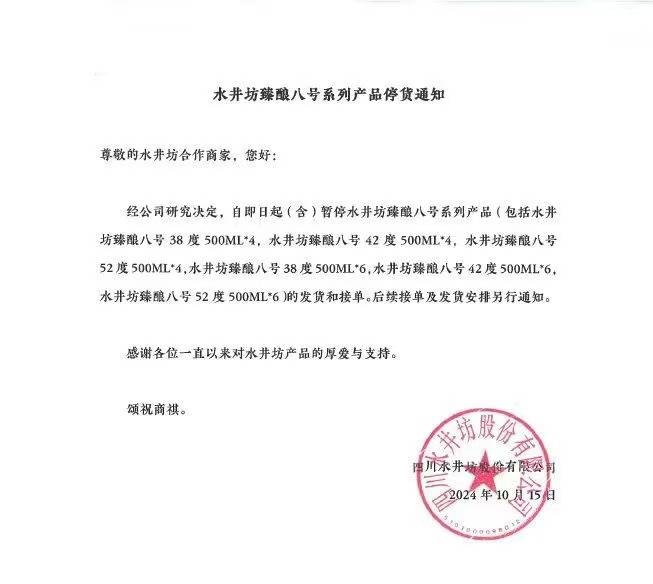

10月12日,新疆监管局连发4张罚单,均指向中石油专属财险,对公司及个人累计罚款134万元。具体来说,因聘任不具有任职资格的人员、业务财务数据不真实、委托投资形式下直接作出投资决策,对公司罚款81万元;因对公司聘任不具有任职资格的人员负有责任,对时任总经理、董事长魏国良警告并处7万元罚款,以及对时任人力资源部总经理龚志康警告并处5万元罚款;因对公司直接理赔费用中列支直接赔款负有责任,对理赔客服部总经理白建辉、副总经理王凌霄均进行警告并处5万元罚款;因对公司业务财务数据不真实、委托投资形式下直接作出投资决策负有责任,对公司副总经理郭喜江警告并处17万元罚款以及投资部、财务部、信息技术部总经理方红伟警告并处以14万元罚款。

图源:新疆监管局

四张罚单累计金额高达134万元,而令人意外的是,董事长也罗列在罚单之内。

魏国良作为中石油专属财险领军人物,在保险行业积累了丰富的经验。2012年,他加盟中石油专属财险,初来乍到便挑起了总经理的大梁,负责公司的日常运营和业务拓展。直至2015年,魏国良晋升为董事长,手握大权,全面掌舵公司的战略规划和发展方向。在此期间,魏国良凭借其深厚的行业经验和卓越的管理能力,带领公司实现了多项重要突破,特别是在风险管理和服务创新方面取得了显著成绩。然而,近期因公司内部管理问题,魏国良被新疆监管局“点名”,不仅收到了警告,还被处罚7万元罚款。可见,即使手握大权,也难逃监管法眼。

在此次处罚中,中石油专属财险的问题依然集中在“五虚”之上,尤其是人事管理以及理赔管理不当方面。在理赔过程中,公司将直接赔款错误地计入间接理赔费用中,导致财务记录不准确。这类操作会很大程度上影响公司对理赔成本的准确核算,可能波及保险产品的定价和服务质量,进而引发客户的不满和投诉。

人事危机

9月30日,国家金融监督管理总局新疆监管局发布两则关于中石油专属财险的人事变动。显示核准蔡丽中石油专属财险副总经理的任职资格。与此同时,获批公司财务负责人。

图源:新疆监管局

人事变动略显频繁。

今年4月,中石油专属财险的股东之一中油资本发布公告称,郝广民因工作原因提交了书面辞职报告,申请辞去公司副总经理的职务。自辞职报告送达董事会之日起,该辞职正式生效。此外,郝广民将在另一家金融企业担任职务。

另外,有知情人士报道,今年3月,中石油专属财险党委书记郝广民、总经理陈鹏一行7人到乌鲁木齐分行开展调研交流。最新的动态显示,10月12日,新疆监管局在官网披露,核准郝广民中石油专属财险董事的任职资格。这意味着,郝广民“下沉”子公司中石油专属财险任职。

图源:新疆监管局

值得一提的是,总经理一职经历过多次变更。比如,2023年初,监管核准陈鹏中石油专属财险总经理任职资格。而此次更换总经理距上任总经理吴永烈履职还未满一年,吴永烈2022年从潘国潮手中接过公司总经理一职。

而接棒者均有中石油背景。如潘国潮、陈鹏曾任中意财产保险有限公司(以下简称“中意财险”)董事长。

截至2023年底,公司的7位董事和3名监事全部拥有中石油的工作背景;而8位高管中,除去总精算师顾建勤和副总经理张建平,其余皆是石油行业的资深人士。进入2024年第二季度后,顾建勤卸任总精算师一职,该职位现由总经理陈鹏暂代,这使得公司高管层的石油行业色彩更加浓厚。

如此高度集中且同质化的国有背景管理团队,无疑为一种基于关系而非能力的用人机制提供了理想的土壤。这种根深蒂固的“内部循环”用人文化,极有可能是公司长期雇佣不当人员的根本原因,也是其遭受监管机构重惩的直接导火索。

此外,监管局还批复,同意中油资本将中意财险的51%的股权100%出资转让给忠利保险有限公司。简言之,中意财险即将与中石油“割裂”,而这给中石油专属财险与中意财险之间的“人力输送”画上问号。

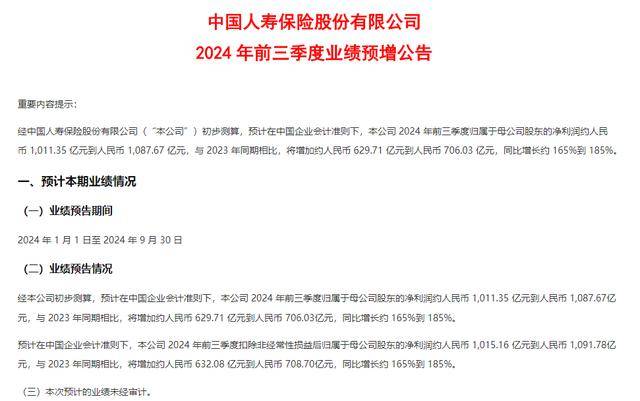

净利大跳水92.7%

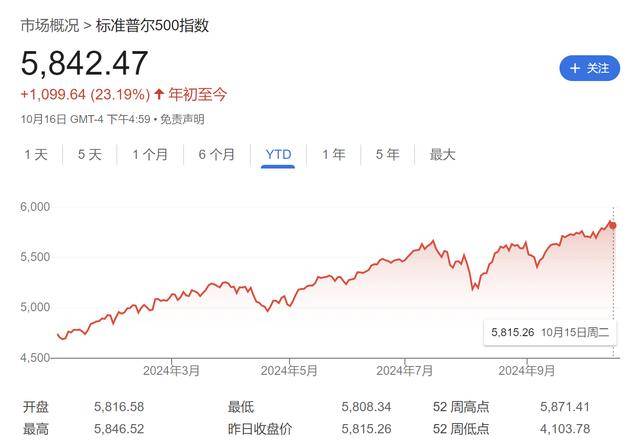

长期以来,自保公司给业界留下了“稳赚不赔”的印象。近年来,中石油专属财险一直保持着良好的盈利态势,然而今年第二季度却出现了1.03亿元的亏损,导致上半年净利润同比大幅下降超过90%,降至0.17亿元。

图源:中石油专属财险官网

净利润的大跳水和投资表现不佳紧密相关。一旦投资方向失误或是市场条件不利,投资回报便会受损,进而影响整个公司的财务状况。业内人士认为,对于财险公司而言,尤其是中小型财企,投资收入往往是其盈利的关键。数据显示,中石油专属财险在今年第二季度的投资回报率和综合投资回报率均为-1.98%,而上半年这两个比率则保持在-1.32%的水平,显示出其在投资方面的严峻挑战。

分析2023年的年报,注意到公司的投资收益主要来源于保险资产管理产品和房地产债权投资计划。这一现象揭示了公司对非标准投资产品存在较高的依赖性。同时,由于投资收益率与综合投资收益率相等,可以推断出公司在最近几年持有的可供出售金融资产未经历明显的市值波动。然而,这也间接表明,在一些非常规的投资项目上,公司可能遇到了不小的挑战,导致了较大的损失。

目前,中石油专属财险高层面临很大不确定性,与此同时,净利润的大幅下滑更是让局面雪上加霜。这无疑对公司未来的战略规划和市场信心构成了严峻考验。

京公网安备 11011402013531号

京公网安备 11011402013531号