轮胎国际视角

编辑:孟林

推送:轮胎国际视角

重点数据趋势

半钢胎样本企业产能利用率为79.57%,环比降低0.12个百分点,同比增长0.66个百分点。半钢胎的库存天数为36.41天,环比增长-46天,同比下降3.68个百分点。全钢轮胎样本企业产能利用率为59.94%,环比增长0.61个百分点,同比降低3.68个百分点。全钢胎的库存天数为42.09天,环比降低1.29天,同比增长3.46天。

本月核心关注点

1.轮胎产能利用率小幅波动。2.成品库存涨跌互现。3.轮胎出口量环比小幅提升。

本月市场全钢胎市场价格暂稳运行,由于天然橡胶等原材料价格持续上涨,导致生产成本攀升,产品需求量并未有所增加,渠道和终端门店仅维持刚需补货,代理商进货积极性受限。半钢轮胎本月内市场运行平稳,气温下降,雪地胎出货量有所增加,四季胎走货基本表现稳定,渠道刚需补货位置。多家企业出口发货相对稳定,部分企业因EUDR原料问题,欧洲区域发货有所放缓。

下月行情预测:

下月价格预测:由于原材料上涨,导致生产成本增多,9月中下旬,部分工厂陆续发布全钢胎、半钢胎产品涨价通知,产品价格提升1%-5%不等,但目前终端需求量表现疲软,市场对于涨价形势态度谨慎,涨价落地存在一定难度。不过在原材料不断走高的影响下,接下来将会有更多企业发布涨价通知。

行情分析及预测

9月市场需求有微幅波动,预计10月提升空间非常有限,9月份的全钢轮胎走货略微好转,但终端需求略显疲软。山东的轮胎市场9月的终端需求也比较弱,出货缓慢。

9月,某山东上市企业品牌畅销花纹,山东市场月均价在 850 元/条,环比上月持稳,同比+3.66%。多数品牌价格表现基本平稳,个别代理商为回笼资金,适度让利,对市场影响有限。渠道库存充足,终端需求弱势延续,加之中秋佳节穿插,月中市场整体出货表现弱化,月底随着涨价消息作用,市场稍有提振,部分渠道商存买涨迹象,但多数谨慎备货,9 月全钢胎替换市场整体波动不大,各渠道消化库存为主。

国内山东轮胎价格变动对比:

产业链行情分析:9 月轮胎产业链多数原料价格上涨,轮胎成本面支撑增强9 月轮胎产业链多数原料价格上涨,其中天然橡胶价格上行,天然橡胶(泰国 20#混合标胶现货/人民币)月均价为 15665元/吨,环比+7.83%,同比+34.61%,合成橡胶价格涨幅在 7%左右,其中丁苯橡胶(齐鲁 1502E)山东市场月均价为 15978元/吨,环比+6.58%,同比+19.30%,顺丁橡胶(齐鲁 BR9000)山东市场月均价为 15788 元/吨,环比+7.03%,同比+16.69%。炭黑(N660)山东市场月均价为 8300 元/吨,环比+6.60%,同比-15.09%。其他原料小幅波动为主。整体来看,月内原材料价格高位支撑,企业经济型产品利润缩减,销售压力增强,月底部分企业陆续发布涨价通知,市场暂无跟涨迹象,月内部分代理商为回笼资金,刺激下游拿货,促销政策跟进销售,然终端需求不足,对整体销量带动有限,需求端稳中偏弱运行。

轮胎产业链产品月度波动:

预计10月轮胎企业排产存在走低的可能,轮胎产量或将减少,企业库存小幅波动为主,轮胎产量及产能利用率环比存在走低预期。

预计 10 月份轮胎样本企业产能利用率存小幅走低可能。半钢方面,个别样本企业在国庆期间安排检修,平均检修天数为 4 天左右,加之部分企业 10 月份外贸订单小幅缩减,将对整体半钢胎样本企业产能利用率形成小幅拖拽,然整体订单需求不减,半钢胎企业产能利用率仍将维持高位。全钢胎方面,国庆期间全钢轮胎检修企业数量及检修天数同比去年均明显增加,平均检修天数为 6.74 天,加之需求偏弱,原料价格高位,全钢胎企业产销压力尚存,为控制库存增长,预计部分企业控产行为延续,将对 10 月份产能利用率形成拖拽。

需求预测:

10 月轮胎替换需求或存向好预期。10 月份,轮胎出口市场保持活跃状态,国内替换市场需求存向好预期。全钢胎方面,涨价消息作用下,国内替换市场交投活跃度有望增加,然终端暂无明显利好指引,加之国庆假期贯穿,物流出行阻力加大,替换需求或将保持平稳运行。半钢胎方面,随着东北、内蒙等地天气转冷,半钢胎雪地胎市场交投将增多,渠道走货转好,终端替换仍将持续关注天气变化。四季胎方面,十月初,国庆出行小高峰,替换需求有望好转,然消费降级影响,整体增量有限。

进出口预测:

9 月轮胎进出口量存走低预期,其中进口量预计将小幅提升至 0.75 万吨,出口量预计在 71.5 万吨左右。

库存预测:10 月轮胎企业库存小幅波动为主

进入10 月份,企业高开工延续,然出口存一定缩减迹象,国内四季胎缺货,内销排产或将增加,四季胎缺货现象将逐步改善,整体库存得以补充;全钢胎方面,9 月底涨价消息下,出货好转,库存压力得以缓解,涨价前渠道库存得以补充后,下游继续拿货可能性不大,进入 10 月份,企业节后复工,涨价执行后,发货量减少,企业库存将得以补充,然 10 月整体排产周期不足,产量走低,库存继续增加可能性不大,整体小幅波动为主。

成本预测:10 月轮胎原料价格涨跌互现,整体仍处于高位。

1.天然橡胶:预计 10 月份天然橡胶价格继续呈现上涨趋势,涨势将 9 月份明显放缓。主要原因是 9 月份宏观调控利好因素逐步释放支撑力度减弱,泰国将在国庆节后原材料陆续上量,届时加工厂的产量将释放;进口量环比继续呈现增加趋势;所以供应面将对胶价上涨产生抑制,终端市场全钢压力依旧偏大,主要受原材料涨价,成本库存偏高,生产降负荷可能会凸显。

2.炭黑:下月来看,原料端上游供应端预期难有增量,然下游深加工企业亏损严重局面难逆,市场采购积极性不足,成本端支撑存走弱预期;需求端主力轮胎企业压价情绪难减,月内拿货预计仍旧刚需为主,难有提振。炭黑市场供应端存有检修企业,或将拖拽开工微幅下行,然整体供应减量仍旧有限,整体来看,成本端及需求端利空预计更甚,炭黑价格预计震荡下行为主。隆众资讯预计,山东市场炭黑 N330 主流送到价格在 7800-8000 元/吨。

3.顺丁橡胶:10 月份丁二烯在供应放量叠加港口资源到货的基础上,价格有望略回调,成本支撑或略松动;但于顺丁橡胶而言,成本的压力短线较难完全转嫁,在利润倒挂的趋势中,顺丁橡胶供应层面较难实现放量,再考虑现货库存量趋于历史低位水平;当下相关品种天然橡胶、丁苯橡胶等价格均涨至相对高位;上述多方条件均将对 10 月份顺丁橡胶市场行情形成偏强支撑,预计短线顺丁胶价高位或仍有上探。然在顺丁胶等价格均上涨至高位后,下游轮胎及其他橡胶制品等行业需求陆续出现抑制表现,工厂对于高价位合成胶采购的抵触情绪将持续拖累顺丁橡胶后市运行,中下旬后关注其他层面的拖累下顺丁胶价是否存窄幅回调空间。综上,预计 10 月份顺丁橡胶市场均价上涨至 16100 元/吨附近。

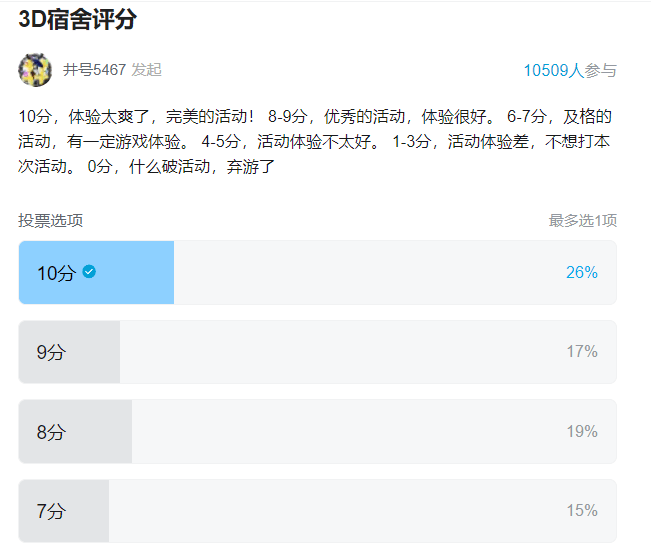

心态调查:2024 年 10 月全钢轮胎市场销量看涨预期增加

本月调研的 2024 年 10 月份山东省全钢胎经销商销量预测中,对次月销量看涨的样本商家占比在 54.72%,对次月销量看跌的样本商家占比在 11.32%,另有 33.96%的样本商家对次月销量看稳。

从调研情况来看,业者对次月市场销量看涨心态增加,目前来看,次月销量看涨主要推动因素来自价格看涨因素的增加,轮胎主要原料价格连续走高,多个生产企业在 9 月下旬提前发布次月涨价公告,另有企业表示有跟进预期,月底来看,市场代理商备货积极性较之前增加,预计下月,随着企业库存向市场转移,及涨价消息进一步推动,货源流向或继续向下传导。

基本面分析

9 月供应充足,市场出货尚可,企业生产天数充足,供应增加。9月轮胎企业检修数量环比增加,影响产量减少。

九月轮胎企业检修计划表:

据调研,2024 年 9 月份,样本企业检修数量环比增加,但因检修天数多在 1 天,影响产量相较上月减少明显。

从检修企业类型来看,月内检修多为全钢胎企业,仅个别半钢胎企业有检修情况,终端需求不足,销售压力增加,全钢胎产销压力不减,部分企业在中秋节假期有短暂检修情况,另有个别企业在国庆小长假有检修计划,9 月底提前停车。按照当月样本企业开工率粗略测算,2024 年 9 月份,半钢胎样本企业因检修影响产量在 1.57 万条,全钢胎样本企业因检修影响产量在 9.74 万条。

产量及产能利用率:9 月轮胎产量及产能利用率环比涨跌互现。

9 月中国半钢胎样本企业产能利用率为 79.57%,环比-0.12 个百分点,同比+0.66 个百分点。月内半钢胎企业产能利用率小幅波动,雪地胎排产期,外贸订单充足,四季胎缺货尚存,磨具调换影响排产量小幅波动,整体仍处于高位运行状态。月内雪地胎出货量增加,四季胎走货基本表现平淡,整体出货表现较上月变化不大。部分出口欧洲占比较大企业,销量有所波动,受订单及排产影响,缺货现象仍存。

9 月中国全钢胎样本企业产能利用率为 59.94%,环比+0.61 个百分点,同比-3.68 个百分点。月内全钢胎样本企业整体产能利用率较上月略有提升,部分企业计划在国庆假期期间检修,开工有所恢复以补充库存,然部分小规模企业仍存控产行为,加之月底提前检修,影响产能利用率提升幅度。月内涨价消息及节前补货作用下,企业销量稍有提升。

9 月山东轮胎样本企业成品库存环比涨跌互现,月内,半钢胎企业整体来看仍呈现“产销两旺”态势,但部分企业表示出口量环比下滑,特别是出口欧洲减量明显,样本企业月末库存天数环比上月小幅增加;全钢胎企业上半月出货一般,下半月因涨价预期增加,叠加国庆小长假来临,市场有提前补货情况,月底出货量明显增加,月末库存天数环比上月减少。截至9 月 30 日隆众轮胎月度库存数据显示,半钢胎样本厂家平均库存周转天数在 36.41 天,环比+0.46 天,同比+0.79 天;全钢胎样本厂家平均库存周转天数在 42.09 天,环比-1.29 天,同比+3.46 天。

8 月轮胎行业进出口环比下跌,出口累计同比仍高于去年同期,8 月轮胎进出口止跌回弹,同比涨跌互现。

2024 年 8 月,中国轮胎进口量在 0.86 万吨,环比+20.84%,同比-2.04%,1-8 月累计进口量为 5.90 万吨,累计同比-3.43%;2024 年 8 月,中国轮胎出口量在 75.04 万吨,环比+2.51%,同比+7.30%,1-8 月中国轮胎累计出口 543.22 万吨,累计同比+5.06%。

进口:

1-8 月轮胎进口量累计同比跌幅缩小 0.24 个百分点,1-8 月累计进口量为 5.90 万吨,累计同比-3.43%。其中 1-8 月小客车轮胎累计进口量为 4.08 万吨,累计同比-4.68%,1-8 月卡客车轮胎累计进口量为 1.18 万吨,累计同比-0.90%。

出口:

1-8 月轮胎出口量累计同比增幅扩大 0.35 个百分点,中国轮胎累计出口 543.22 万吨,累计同比+5.06%。其中,1-8 月小客车轮胎累计出口量 220.17 万吨,累计同比+15.19%;1-8 月卡客车轮胎累计出口量 303.31 万吨,累计出同比-1.25%。

轮胎 1-8 月主要进出口数据统计:

京公网安备 11011402013531号

京公网安备 11011402013531号