近日,国际专业会计师组织(下称“ACCA”)及香港贸易发展局联合发布了《把握中国可持续发展投资机遇》研究报告(下称“报告”),调查结果显示,99%的受访内地企业表示将在未来三年致力于可持续发展投资。

此次研究共访问了283家企业,了解其中期可持续发展目标,评估内地企业如何积极配合中央政府的环保政策目标,实现可持续发展的进程,以及探索绿色融资的可行性。

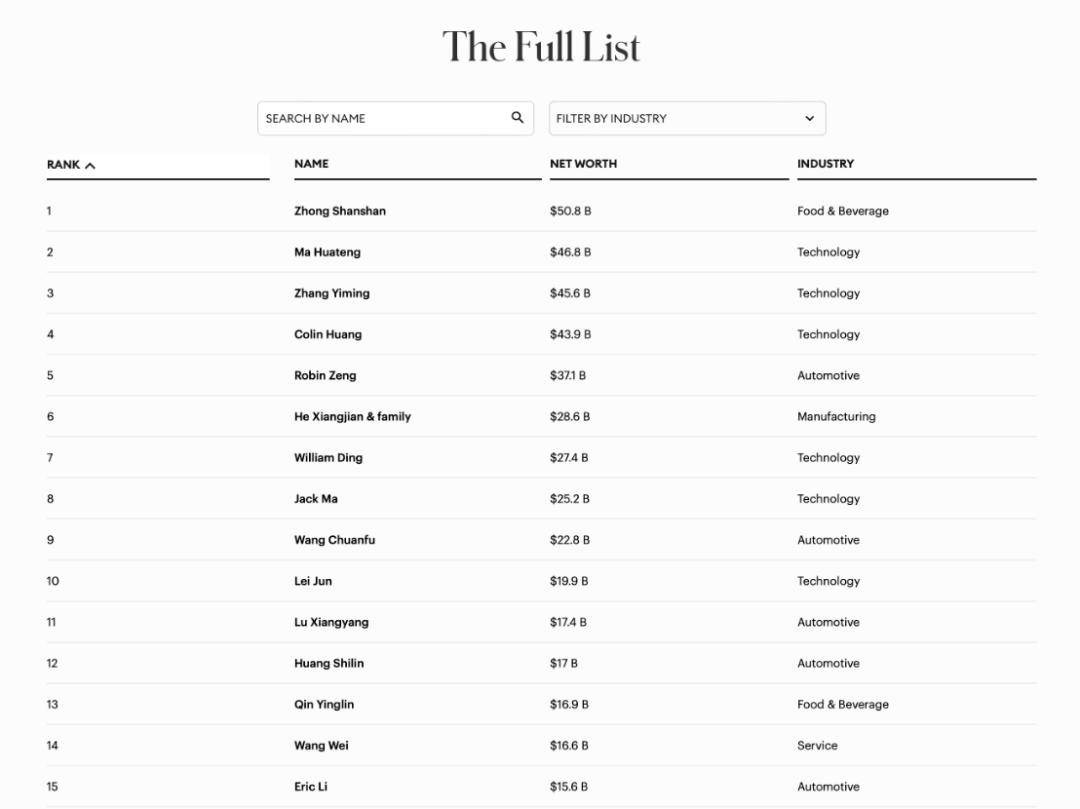

调研数据显示,金融机构在金融和保险领域的占比最高,达到了14%;制造业的机械设备和运输设备行业占比为10%,位列第二;会计和审计服务行业以11.1%的占比排在第三位。另外,按地区分布来看,上海占比最高,达38%;北京占比25%;深圳和杭州分别占7%和5%。这些数据基本上反映了中国主要大城市的企业集中度,以大陆地区为主,大约六成的企业集中在北京和上海。

同时,据了解,此报告也聚焦了部分中小企业的可持续发展。ACCA中国政策及洞察总监陈正洁在接受采访时表示,中小企业目前的步伐可以看作是从0到1的过程,即先建立起基本的框架。

“在投资方面,企业更倾向于从办公室和员工管理方面着手,此外他们还在能源结构调整上下功夫。但这种行动并不意味着每个企业都会像大型国有银行或国有企业那样,设立首席可持续发展官(CSO)职位或专门的可持续发展部门,并自上而下地全面推动可持续发展战略。目前,我们还未能普遍看到这样的情况,这反映了企业在可持续发展实践中的多样性和逐步推进的过程。”陈正洁表示。

上述推动和举措都需要成本和投入,因此,未来这些企业在金融方面的需求可能会逐渐显现。陈正洁表示,当谈及其融资需求时,企业渴望获得支持,尤其是因为成本相对较低且手续简便的融资方式,这是一个比较现实且快速的解决方案。

绿色金融作为建设金融强国的“五篇大文章”之一,日益成为推动经济社会可持续发展的重要助推力。与此同时,银行也在加大将金融资源向绿色低碳等领域聚集。其中国有大行上半年绿色信贷规模保持快速增长,并创新推出ESG等主题产品,此外,股份制银行也纷纷加码绿色金融领域。

具体来看,央行副行长陆磊于9月5日国务院新闻办公室举行的新闻发布会中披露,截至二季度末,我国绿色贷款余额是34.76万亿元,同比增长28.5%,其中碳减排支持工具累计撬动了碳减排贷款超过1.1万亿元;绿色债券余额1.99万亿元,累计发行超过3.7万亿元。

“从经验来看,银行在转型金融领域主要有两种做法。首先,在产品端,银行会发行许多与可持续发展挂钩的债券(SLB)和可持续贷款(SLL),这类产品与企业自身的环境、社会和治理(ESG)绩效挂钩,被称为SPT(可持续表现目标),旨在帮助高耗能、高排放的企业进行转型。例如,如果企业能够实现减碳30%的目标,根据合同约定其可以获得更优惠的利率,从而激发企业推动转型的动力。

其次,在产品和服务融合方面,众多国际银行助力企业转型。例如法国一银行建立了“金融服务+转型服务“的专门小组,其由两类专家组成,一类是专注于开发绿色及转型金融产品的金融专家,另一类则是环境和可持续性领域的专家,在为企业提供金融服务时,还提供改善环境绩效的建议,协助企业规划和执行减排措施,推动产品向绿色转型发展。”

不过,报告显示,中国企业对绿色融资方案的认知仍然较低,约47%-56%的受访者表示并不熟悉林林总总的绿色融资方案。

同时,82%的受访者指出,成本压力是一大挑战,原因是可持续投资在短期内未必能取得理想回报。此外,部分受访者表示有意探索绿色融资渠道,但未必十分熟悉如何善用这些渠道。但调查结果显示,约70%的受访企业表示正在考虑利用绿色融资渠道,以满足未来的财务需求。

香港贸发局首席经济师(大中华区)赵永礎表示:“虽然面对成本压力等挑战,但大部分企业均致力实践可持续投资,并视之为创造长期价值的途径。值得一提的是,只有小部分企业将缺乏可持续发展知识和人才视为挑战,反而大部分乐于使用绿色融资满足未来需求,加上不少企业准备扩大在中国的投资,将进一步推动绿色融资的可持续发展。”

京公网安备 11011402013531号

京公网安备 11011402013531号