历史一次又一次证明,不去狠心刺破小泡沫,等到累积成大泡沫,被动爆破就可能带来灭顶之灾。也许,中国新能源就正处在这样的一个历史关口上。

在连续几年大幅盈利后,2024年上半年,中国光伏企业正在经历罕见的全产业链亏损,就连那些昔日风光无两的行业巨头们也难幸免。

巨额亏损的原因之一,是光伏全产业链价格暴跌。据中国光伏行业协会统计,上半年,硅料、硅片、电池片及组件价格较年初分别下跌40%、48%、36%、15%;截至目前,国内多晶硅、硅片、电池、组件价格分别跌至4万元/吨、1.25元/片、0.28元/瓦和0.70元/瓦左右。

为回归理性、走出低价竞争困境,8月27日,隆基绿能、TCL中环同日小幅调涨硅片价格(见此前报道信号意义明显!隆基调涨硅片价格,多家头部企业跟进……)。巨头发起的“价格闯关”最终能否成功还不确定,但此举至少表明厂商们已经意识到了:一味杀成本去低价竞争抢夺市场,最终谁都不好过。

然而,提价这边声起,那边价格又刷新新低——低于0.7元/瓦的组件低价报出,这被视为进一步“扰乱市场”。

既然行业已经认识到“低价竞争不可取”,为什么市场价格还在持续下探呢?

实际上,无论是价格暴跌,还是全行业亏损,其背后都有着一股不可抗力在起作用——新能源泡沫。而不加干预、放任自流,任泡沫不断积累、由小变大,最终将变得不可收拾,新能源成为第二个房地产的“惨剧”绝对不能上演。

供强需弱、产能过剩非常严重

随着中国以及全球范围内的“双碳”进程加快,光伏、风电和储能的装机需求都呈爆发式增长态势。但在中国强大的产能面前,满足这些需求是超超有余。

先来看光伏制造。中国光伏企业的年产能是多少呢?保守估计,也要在1000吉瓦以上。那么光伏年装机需求有多少呢?

2023年,中国光伏新发电新增装机量是创纪录的216.88吉瓦;2024年上半年,国内光伏新增装机102.48吉瓦,全年新增装机量预计会与2023年相仿。中国光伏产品还大量出口,但即使叠加海外装机,全球年新增装机也就500吉瓦左右。

据国金证券预测,2024年全球光伏新增装机将达到520吉瓦,同比增长近30%,对应组件需求约650吉瓦~700吉瓦。

中国光伏协会的装机增长预测则显得较为谨慎——预计2024年全球新增装机在390吉瓦-430吉瓦之间。据此,其对应组件需求约为470吉瓦-520吉瓦。

光伏领域专业咨询机构Infolink与光伏协会的预测较为接近,认为2024年全球组件需求约469吉瓦-527吉瓦,悲观预期下,或将面临“零增长”考验;乐观预期下,约有12%增幅。

综上可以明确,需求500吉瓦左右,产能供给1000吉瓦以上,供强需弱、产能过剩的问题非常严重。

再来看竞争同样激烈的储能。中国储能行业从电芯到产品的产能同样是全球最大。第12届储能国际峰会发布的储能产业研究白皮书2024显示,2023年,中国储能电池出货量约200吉瓦时。然而,同期,全球电力储能年总装机量可能也就约为100吉瓦时。

不过,全球储能市场在需求结构方面与光伏稍有不同。中国光伏有一半左右的产品销到了海外,而储能的海外销售占比则在四分之三左右(欧美市场销售占比巨高)。

海外市场的特征是,业主及客户能够接受较高的价格,这也是2024年上半年行业龙头阳光电源的储能板块净赚50亿元的秘诀。

但全球储能设备的生产者大多在国内,在全行业产能过剩的局面下,那些无法获得欧美订单的储能企业,就难有阳光电源那样的“好运”了。

事实上,储能行业也正深陷价格战之中。储能电芯平均价格已从2023年年初的0.9元—1.0元/时,下降至2024年年中的0.3元—0.4元 /时,价格跌去近三分之二。与此同时,相比年初,储能系统平均价格亦降至约0.5元—0.6元 /瓦时,不止是“腰斩”。

到今年8月,储能企业的价格战更是“卷”出了新高度。当月,锂电储能系统单价最低到0.47元/瓦时,EPC单价最低到0.63元/瓦时。

严重产能泡沫之下,新能源厂商的日子自然是不好过的。

房地产惨痛的“前车之鉴”

产能泡沫怎么挤?

在泡沫还没有积累到不可收拾的地步之前,就必须要尽早解决了。中国新能源行业,应该从房地产行业去吸取足够的经验教训。

在前不久的2024博鳌房地产论坛上,经济学家樊纲表示,“过去三十多年间,在各地方政府的百般呵护下,坏的房地产企业也不会走向破产,因而中国几十年没有见过大的房地产泡沫的破裂。”

对此,地产大佬陈启宗认为,对于房地产泡沫有两种方法去进行市场调整:

一个是把小泡沫一个一个爆破,另一个方法就是不让它爆破。政府的力量是可以让它不爆破,但是最后它会凝聚成一个大的泡沫,等到积累成大泡沫的时候来一次大的爆破。如果不让小泡沫破裂,就只能导致最后一次大的爆破,这对经济的影响就是极其大的。

目前,中国的房地产泡沫,主要也表现为产能过剩。产能过剩带来的一系列问题包括房地产企业的债务问题、保交楼问题、房价下跌问题、银行债务问题等。

在最辉煌的时候,中国房地产年销售面积是18亿平方米。自那以后,这一销售面积逐年下滑,2024年,这一面积可能要下滑至8亿平方米,这要大大低于中国房地产潜在年销售面积的10亿-12亿平方米。

目前,中国房地产库存大概在7亿-8亿立方米。这一块的库存产能迟迟消化不了,每年还要有众多的新房完工开售。压力汇聚之下,近两三年来,中国房价每年的跌幅都在20%-30%左右。

当然,在过去三十余年间,中国的房地产取得了巨大的成就,并且为各地方政府创造了巨大的财政收入。

用陈启宗的话来说,世界上没有一个市场能够在那么短的时间内为老百姓制造那么多的房屋。目前,约有85%-90%的城里人是住在自己购买的房子里面的。

但不可否认,房地产市场的教训,还是产能控制没有做好。

房地产销售冲到18亿平方米以后的很长一段时间内,房地产企业还是奔着18亿平方米甚至更多的产能去盖房子。殊不知,由于老龄化和新就业人口逐年下降,以及中国的城市化率已经从原来的18%增至目前的64%等原因,中国房地产已经迎来了拐点,房地产再如过去那样“大干快上”已经不可能了。

产能到达顶峰时,房地产行业本来是应该抓住机会去产能、挤泡沫的。比如,房地产产能一路狂飙到现在,造成了惊人的房地产债务,恒大负债2.58万亿元、碧桂园负债1.7万亿元、绿地负债1.2万亿元、融创负债1万亿元。债务也许并不是问题,资不抵债才是问题。而当一众房地产企业濒临规模巨大的“资不抵债”时,处理起来就非常棘手了。

现在回过头来看,如果在几年前,比如恒大债务问题刚刚暴露的2019年、2020年,甚至更早些时候,房地产行业小泡沫刚刚显露、还没有积累成大泡沫的时候,就对一两个问题企业痛下杀手挤泡沫,兼并重组乃至破产清算,就可能避免如今的“一地鸡毛”。

回顾地产的经验教训,值得新能源产业吸取,新能源产业不应该再“重蹈覆辙”。

如何“刺破”新能源泡沫?

如今,新能源供需失衡已完全显露。可喜的是,新能源企业们已经拉开了兼并重组的序幕。

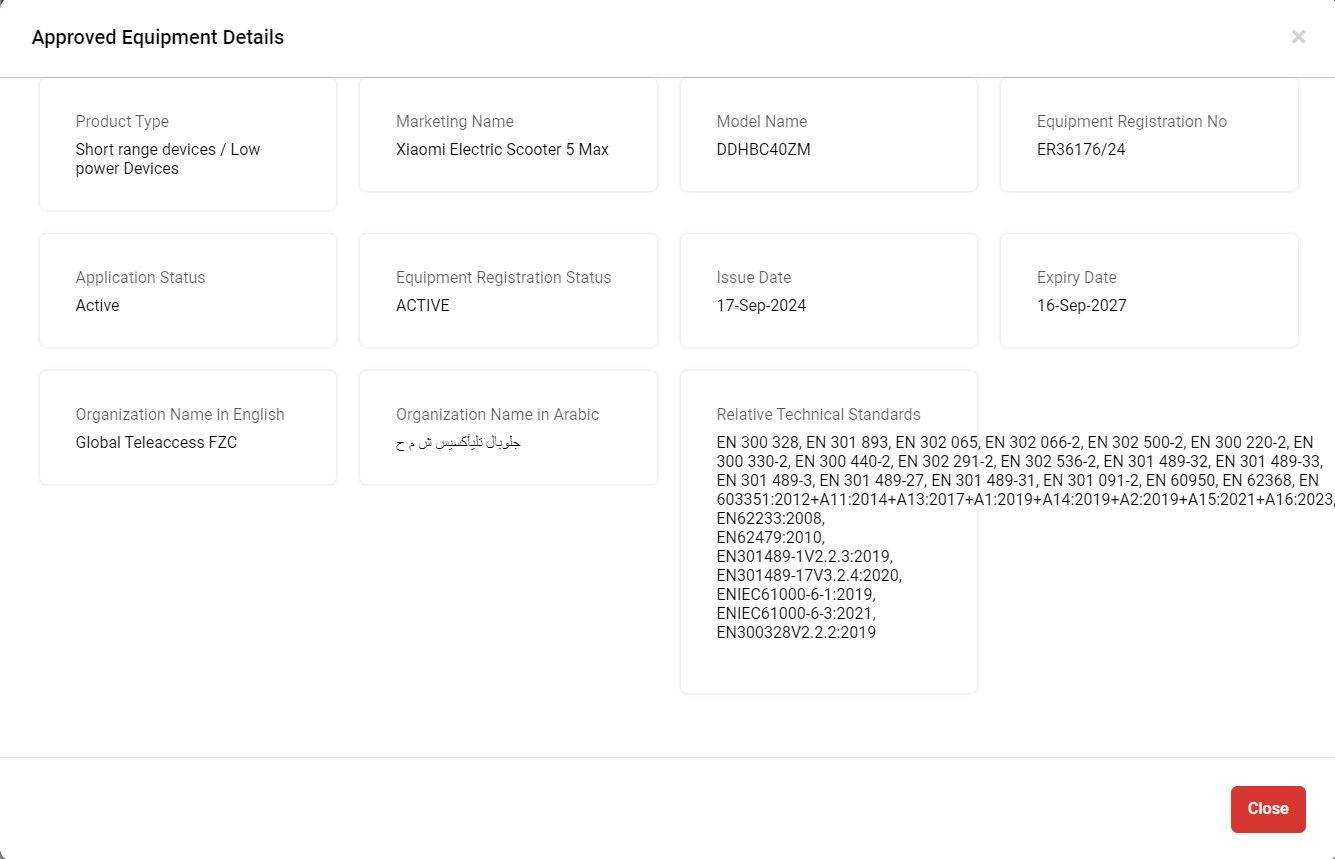

比如8月份,通威拟50亿元收购润阳的消息,被普遍认为是行业拉开深度整合帷幕的标志(见此前报道光伏行业并购重组大幕开启?通威拟50亿控股润阳!)。随后的不久,宁德时代拟洽购一道新能、亚玛顿终止收购凤阳硅谷、嘉寓股份子公司破产等消息陆续出现。

在行业形势大好的时候,大家都热衷于产能竞赛,没有企业会甘心去让其他企业兼并自己,只有到了行业寒冬,熬不住了的企业才会选择“卖身”。而目前,恰是光伏企业、储能企业兼并重组的好时机。

当然,光靠行业自发的兼并重组,并不足以扭转新能源产能过剩的现实。新能源挤泡沫,还需要产业政策的助推。

在项目审批方面,尤其需要政府的调节。前不久,大全能源的10万吨高纯多晶硅项目延期,这是市场自发行为。但是如果政府通过出台产业政策来限制无序上马多晶硅项目,那对抑制产能过剩的作用就立竿见影。

事实上,有关部门已经颁布了多晶硅行业准入条件,规定在推出投资项目核准新目录之前,原则上不再批准新的多晶硅项目。该政策针对新建和改扩建项目设置了一定的条件和限制,如最低资本金比例、禁止在特定区域建设、能耗标准等。

然而,在市场经济条件下,项目审批这类行政手段的效果已经越来越小,项目限额往往不起作用,所谓“下有对策”——报批方可以化整为零,根本就不需要审批。

有鉴于此,针对新能源产能的宏观调控,行政手段之外,还需要有更加精准的经济手段,比如金融、财政手段等。

在市场投资方面,资本已经试过了“水温”。新能源企业在一级市场融资上已经被迫走向冷静,毕竟,资本是“无利不起早”的。

在这一局面下,银行系统对新能源企业的宏观调控,其作用就突出起来了。

比如,为了抑制新能源企业的产能扩张冲动,银行可以提升光伏、储能制造项目的自有资金比例,减少银行配套贷款,那企业就要量力而行了。如果再不管用,银行还可以要求新能源企业限产压库、压贷挂钩,就是说如果企业无法实现库存产品的销售,就相应扣减企业的项目贷款。而对于那些产品库存积压严重的企业,干脆就限贷停贷——事实上,关于“抽贷”的风险,产业投资人士早已发出过提醒。

如果企业只能拿自有资金去产能扩张,那企业就要精打细算、量力而行了。

财政手段也一样会有很大效果。现在地方政府做新能源制造方面的招商引资,此前步伐过快。如果从财政政策层面,严控地方政府随意减免税、随意低价批地、随意低电价,那对新能源企业的扩产能冲动也将起到很好的抑制效果。

越早调控,越早挤出新能源企业身上的“小泡沫”,中国新能源行业也就离涅槃重生不远了。用短期“阵痛”,换来一个全行业长期持续健康发展,怎么说都是值得的。

(转载请标明出处,文章,微信号:hxny3060)

京公网安备 11011402013531号

京公网安备 11011402013531号